坚守那些最有价值的公司?

| ||

| ||

|

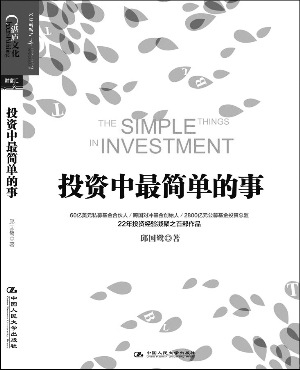

——读邱国鹭《投资中最简单的事》

⊙严杰夫

2011年12月14日,上证指数跌破2245点回到10年前的水平。时任南方基金投资总监的邱国鹭评论道,“10年前,狗远远地跑在了人的面前(50倍动态市盈率),如今,狗远远地落在了人的后面(11倍动态市盈率),这条狗还有个很洋的名字,叫Mr.Market(股票市场)”。这就是邱国鹭那著名的“遛狗理论”。

时过境迁,3年后的2014年秋冬,A股市场从2300点左右启动,一路上行到3100点,走出一波近年来最为波澜壮阔的行情。遗憾的是,许多投资者却没能从市场的大幅上涨中获益,看来这次邱国鹭的“遛狗理论”再度应验,情况不同的是,这次是狗跑到了人的前面。

邱国鹭不是理论家,这个“遛狗理论”是他发在微博上的段子,却至今都被人津津乐道。作为基金圈内的段子高手,邱国鹭从2011年开通微博开始,除了“遛狗理论”外,还贡献了“包子理论”、“硬币的两面”等投资段子。这些段子深入浅出,用人们熟悉的寓言和道理,来梳理投资行为中的理念,让人在会心一笑的同时也收获良多。如今,邱国鹭将这些看似简单却有价值的道理,又铺陈出了一本书《投资中最简单的事》。

要说邱国鹭的投资理念,那也确实简单,就是“价值投资”。这个由20世纪30年代的投资大师本杰明·格雷厄姆创立的投资哲学,此后经由他的学生沃伦·巴菲特发扬光大,成为投资界内独树一帜的“门派”。邱国鹭自上世纪末开始在美国投资界浸淫十多年,深受其影响也就不足为奇。

所谓价值投资,其核心观点是股价总是围绕其价值上下波动。所以,价值投资方法的核心就是确定股票价值。围绕这一问题,价值投资这一大“门派”又可催生出两大小“门派”:一是格雷厄姆的定量分析法,注重上市公司的财务报表和安全边际分析;另一派则是以菲利普·费雪为代表的定性分析法,重视企业的管理能力和业务类型,借此来评价这家公司是不是“潜力股”。而巴菲特则集两位大师之大成,“股神”不仅重视公司股价是不是足够低,更关注这是不是一家好公司,他将定量和定性分析结合起来,形成了独树一帜的“滚雪球”方法。巴菲特自己曾说,在他的血液里,85%是老师格雷厄姆,15%则是费雪,但没有费雪,他就无法成为现在的“股神”。

邱国鹭在《投资中最简单的事》里所推崇的“价值投资”,在方法上更接近巴菲特。邱国鹭认为,投资分析方法其实是在回答三个问题:为什么认为一家公司便宜,为什么认为一家公司好,以及为什么要现在买。对照巴菲特的理念,第一个问题回答的是股价够不够低,第二个问题则回答了投资标的是不是好公司,因此这两个问题分别关注的是投资标的的估值和品质,第三个问题则是关于投资的时机。

对于投资者来说,解决了上面三大问题,也就意味着拥有了战无不胜的投资策略。但是,邱国鹭指出,人各有所长,没有人能在投资上做到真正完美。尤其对大多数投资者来说,择时比择股要艰难许多。国外的诸多研究表明,判断一个人有没有选时能力,需要54年的投资业绩来判断,精确“抄底”或“逃顶”的概率,与彩票中奖差不多。所以,对大部分投资者来说,与其花很大力气去选时,不如花更多力气去选股(即判断公司的估值和品质)。

对于估值,邱国鹭用了一句话来概括——“便宜就是硬道理”。这句话其实是格雷厄姆价值投资理念的另一种表达。稍有不同的是,在格雷厄姆看来,估值是有关公司股价的安全边际问题,估值低的股票拥有足够的安全边际,因而可以放心长期持有;但在邱国鹭看来,估值还反映了另一层含义,即估值的高低反映了股价究竟是便宜还是贵,也意味着未来它的上涨空间有多少。不过,邱国鹭进一步分析,估值的高低并不是影响股价涨跌的唯一因素,流动性是另一个重要因素。如果估值足够便宜,流动性再有改善,那么无论是单只股票,还是整个股市,都会有持续上涨的可能。

当然,估值的高低是相对的,因此投资者也就无法直接判断股价是便宜还是昂贵。邱国鹭表示,对于绩劣公司来说,股价再低也不能说估值低,而对绩优公司来说,股价很高也有可能还是“便宜”的。这就牵涉公司的品质问题,而这一点正是股票分析的核心。所以,邱国鹭说,“投资者真正需要下大力气搞清楚的就是品质”。

那么,如何判断一家公司的品质?邱国鹭给出了两个衡量标准。其一,是分析公司所处的行业,是否处于一个好的行业是决定公司品质的基本条件。如果一个行业的格局是良性的,竞争也十分激烈,那么其中的龙头公司一定拥有上佳品质;反之,即使是拥有管理良好的“好企业”,只要是处在走下坡路的行业中,其股价也不会有好的前景。邱国鹭以钢铁行业为例指出,我国许多钢铁企业单个来看都是“好公司”,但因为中国钢铁行业格局分散,竞争又过于激烈,企业定价权受到极大限制,因此行业整体估值就很难提高。其二,是差异化竞争,这就是说上市公司的“护城河”是否够深,判断上市公司“护城河”的标志共有六条:品牌知名度高、用户黏度高、单价合理、转换成本高、服务网络齐全,以及拥有先发优势。拥有上述六条特征的公司,就拥有了稳定“护城河”,很难被竞争对手超越,因此在品质上也就有了保证。邱国鹭仍以钢铁行业为例来说明,我国钢铁企业大多提供同质化产品,缺乏差异化优势,所以大部分钢铁企业的品质也就只能是平平而已。

从整体来看,邱国鹭的这些投资理念,的确都是“最简单的事”,但是许多投资者在投身股市,被市场里浓重的炒作气氛包围后,常常很难坚持执行这些简单的道理,而最终大多选择随波逐流、追涨杀跌。这就牵涉价值投资中另一个概念:正确的投资态度。邱国鹭把这类问题归结为“投资心理学”:人性中最常见的那些弱点,诸如选择性记忆、过度自信、锚固偏见、羊群效应等,都是妨碍投资者执行价值投资方法的最大阻碍。这种个体行为的“不理性”,最后还常常造成市场整体的“不理性”。对于这种窘境,邱国鹭继续发挥段子能力:有一道填空题,市场不理性的时间可以长过____。凯恩斯的答案是,可以长过你持续不破产的时间。公募基金经理说,可以长过客户持续不赎回的时间。私募基金经理说,可以长过信托持续不清盘的时间。最终,邱国鹭感叹,长期投资知易行难,价值投资亦如是。

当然,投资市场的不理性没有阻挡邱国鹭执行价值投资的决心,他坚信,“A股是价值投资者的乐土”。这个观点令很多人感到惊诧。长期以来,我们听惯了“A股是无效市场”、“A股赌场论”之类的观点。然而,邱国鹭的投资业绩却从另一方面证实了他的另类观点。2010年,邱国鹭刚刚参与A股投资时,看衰医药股这类成长性行业,却看好机械工程、银行这样的蓝筹行业。此后,市场的走势映证了他的判断。更近一些的案例是,在2013年创业板个股满天飞的时候,邱国鹭却在当年底“逆势”配置金融类股,或许让当时的投资者感到“看不懂”,但直到一年后的2014年岁尾,券商、保险类股带动市场走出一轮行情,再次映证了邱国鹭的“选股眼光”。有了这样的业绩,邱国鹭当然有足够的理由说出价值投资在A股投资中有效的观点。这也从侧面推翻了此前大多数人所认为的A股投资只能采用趋势投资的观念。

巴菲特曾说,如果没有简单实用的理性规则,如果没有长远的专注和谨慎,几乎永远都不会成功。与之类似,邱国鹭也认为,一些规律性的东西虽然看起来是投资中最简单的事,却也是投资中最本质的东西。所以,想要在大风吹起时避免“满仓踏空”,而抓到“猪和大象”,恐怕并不在于我们能否抓住市场的时点和趋势,而在于我们是不是能够坚守市场中最有价值的那些公司。