|

⊙本报观察员 闻道 ○编辑 颜剑

大寒前夕,持续火热的A股市场遭遇一次“寒潮”。

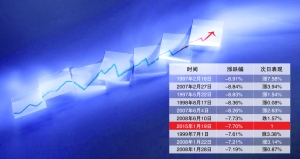

昨日早盘,沪指跳空低开200点,券商板块齐现无量一字跌停。在短暂反弹后,沪指在全天大部分时间中越走越弱,大盘蓝筹股的跌停从券商板块向银行、保险等板块蔓延。截至收盘,上证综指收于3116.35点,跌7.70%;深证成指收于10770.93点,跌6.61%。沪指创2008年6月11日以来单日最大跌幅。港股国企指数同步走弱,全天下跌4.98%。

尽管跌势汹汹,但这却是一场意料之中的调整。正如一些市场人士所言,发热的头脑需要退烧,疯狂的A股也需要适当降温。而在调整之后,未来A股有望由“快牛”甚至“疯牛”,逐步转向一波更稳健的“慢牛”。

常规监管遭遇“过度解读”

融资融券作为一项业已普及的券商业务,在此前市场快速上涨过程中规模急剧放大,整体来看运行平稳,整体风险可控。但由于行情持续走好,一些券商对融资违规展期、未及时补充担保物等违规操作所蕴含的潜在风险有所忽视。证监会在常规检查中发现这一问题,并予以纠正,正是监管部门站在市场中性的角度进行正常监管的应有之意。

对于一些在A股市场中摸爬滚打多年、曾有过被“政策市”困扰经历的投资者而言,从监管层的一举一动中揣摩“深意”似乎已经成为习惯。但今时不同于往日。证监会主席肖钢在2013年就提出,证监会在市场化职能改革要扮演“小拇指”的作用,把证监会职能切实转到维护市场的公开、公平、公正,维护投资者特别是中小投资者的合法权益。

这意味着,监管层始终站在市场中性的位置履行监管职能,既不会因为行情向好就忽视市场中的违规现象及其隐含的风险,也不会主观地判断当前市场过热过冷、过高过低,甚至通过某种手段加以“调节”。

西谚有云:上帝的归上帝,凯撒的归凯撒。随着中国资本市场不断走向成熟,投资者也应破除成见,让市场的归市场,监管的归监管。

无论是监管层,还是投资者,都乐于看到资本市场的健康发展。当下的中国股市既从深化改革、结构转型中汲取养分,也在这样的宏大叙事中扮演自己的角色,贡献自己的力量。

肖钢不久前就在全国证券期货监管工作会议上提出,要大力推进资本市场的市场化法治化,加快多层次市场体系建设,拓展市场广度和深度,完善市场约束机制、内生发展机制和创新机制,使之深深根植于实体经济的沃土,有效发挥资源配置功能、投融资功能、财富管理功能和风险管理功能,增强参与国际竞争的能力,让资本市场成为服务和引领中国经济新常态的重要无形之手,成为创业创新的广阔平台,成为实现中国梦的重要载体。

实际上,2014年12月,中国股市已经成为全球交易量最大的市场,全球投行均十分关注和看好中国市场。

即使在昨日的恐慌行情中,市场依然不乏亮点。创业板指盘中最大涨幅3.13%,逼近1700点,多只个股获机构席位集中买入,互联网、医疗保健等板块逆势走强,证明仍有相当规模的资金正积极寻找新热点。

两融监管实际影响有限

实际上,从证监会公布的具体监管措施来看,其直接影响可能并没有市场所想象得那么严重。除三家大型券商受到“暂停新开两融账户三个月”的处罚外,其他券商多被要求限期改正和内部合规检查。而据记者了解,大型券商两融账户开户饱和率相对较高,新开户所能带来新增潜力本就有限。

记者了解到,券商目前正在清理整顿融资合约逾期等违规现象。但融资违规续期的投资者可以自有资金归还券商融资以了结合约,与其信用账户中持有多少股票并无直接联系,清理逾期融资合约不会直接带来大量被动融资卖盘。

同时,在两融开户门槛重回50万元之后,资产规模不够的客户将无法新开信用账户。而针对已开设融资融券账户,证监会新闻发言人昨日也表示,对证券公司开立融资融券信用账户时证券资产低于50万元的客户,继续按证监会原有政策和规定执行,不因为这一资产门槛而强行平仓。对这类客户,证券公司要加强风险评估,切实做好风险提示和客户服务。这意味着,券商对于已经开设的融资融券账户应给予一视同仁的服务,不应无故要求强制平仓,或拒绝合理的融资要求。

在资金层面,据本报了解到的数据,昨日上交所融资买入金额727.57亿元,这一规模从年内来看属于中性水平,较单日千亿以上的买入规模明显收缩。同时,昨日融资买入金额是卖券还款金额419.53亿元的1.73倍,大幅低于年初以来的2.31倍水平。

上述数据显示,融资资金流入市场的速度稳中有降,投资者追加杠杆的节奏已明显放缓。同时,并未出现融资盘集中踩踏卖出的现象。针对两融的监管调控措施效果已经显现。