|

⊙记者 金苹苹 ○编辑 于勇

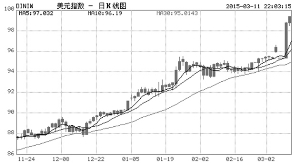

经历了一个多月的盘整,美元终于在超级数据周的利好带动下“一飞冲天”。继3月10日美元强势回归突破98大关之后,周三亚盘时间,美元继续站稳98关口并强势主导市场行情。受此影响,国际金价在周二创下3个月低点后,一直处于低迷状态。

美经济复苏支撑强势美元

从去年下半年开始,美元强劲上涨。统计显示,美元指数从最低78.91最高上探至96.59,累计升幅超20%。对此,福汇分析师方思腾指出,美元走强一方面是受到美国经济不断复苏的提振,另一方面美国结束QE3而欧美等各大央行则加大货币宽松力度也是重要原因。

在方思腾看来,作为经济最直接反映的美国就业市场表现非常靓丽。美国当前失业率已降低至6%以下,美月新增就业人口维持在20万人以上。只要美国经济进一步向好,支撑美元走强的基本面仍然存在。而民生银行金融市场部分析师汤湘滨则指出,美联储退出QE,加上其加息预期,以及欧日央行的宽松货币政策,导致市场上美元和欧元等非美货币的流动性出现拐点。政策的一紧一松之间,将进一步提振美元。

金价“变脸”

受到强势美元的影响,贵金属的价格走势出现了新的变化。“我们观察到在2014年12月下旬开始的贵金属与美元汇率弱化的反向关系正在恢复。”兴业银行资金营运中心资深分析师蒋舒注意到了市场的最新变化——那便是此前美元与贵金属尤其是金价“比翼齐飞”的情况发生了改观。

在蒋舒看来,贵金属的价格走势发生转向,回归到与美元反向的“常态”,最主要的原因是缘于此前的希腊危机和瑞郎脱欧导致的避险情绪退潮。在此前金价的一波反弹行情中,蒋舒就曾表示“避险是避不出牛市”的观点。

当前,无论是全球最大的黄金ETF——SPDR Gold Trust 的持仓,还是希腊5年期CDS信用违约互换,都显示出了避险情绪的减退。统计显示,SPDR的持仓从2月末开始就不再继续飙升而是缓步下行;同时希腊5年期CDS信用违约互换也从2月份的1800基点下滑至目前的1400基点以下。

“一旦源于希腊局势的避险情绪退潮,美元和黄金作为避险资产标的而同向运动的动力就大大减弱,因此黄金重回与美元反向的轨道也就不足为怪了。”

而短期来看,多位分析师认为金价目前触及下行通道中的支撑趋势,有人指出自2008年低点以来上行的61.8%斐波那契回撤,也就是1155美元/盎司的水平,对于当前的金价而言是一个关键支撑水平。而至于金价的中长期走势,市场人士普遍认为,随着美联储加息预期的增强,或者说在加息真正到来后,金价还将继续走低。