□ 上海证券交易所资本市场研究所

1.引 言

市场质量是衡量证券市场核心竞争力的重要指标,是市场组织者和监管者推动市场创新与发展的指南,也是投资者进行决策的重要依据。对市场质量指标的关注程度标志着市场成熟与否。自2006年起,上海证券交易所持续发布每一年度的证券市场质量报告。

总体来看,2014年沪市完成了由冷到热的转变,市场质量得到了显著改善。自下半年开始,在国企改革、自贸区建设、一带一路、金融改革等利好因素的影响下,沪市股票、尤其是大盘蓝筹股的交易活跃度不断提升,流动性持续增长。之后,随着沪港通开通、央行降息,以及融资融券等市场业务的迅速发展,沪指更是一再攀升,年度涨幅达52.87%,创4年来最大升幅。与2013年相比,2014年沪市市场质量指数提升了34.3%,创408点的历史新高。从流动性看,流动性指数达到486万元,比上年大幅提高了44.6%。从波动性看,2014年沪市日内波动率、超额波动率和收益波动率继续保持良好水平,与2013年相比均略有降低。

2.证券交易市场质量

(一)流动性与交易成本

1、价格冲击指数

2014年沪市呈现先平后高的状态,投资者交易意愿、流动性整体上相比2013年有较大改善,促使价格冲击指数明显下降。

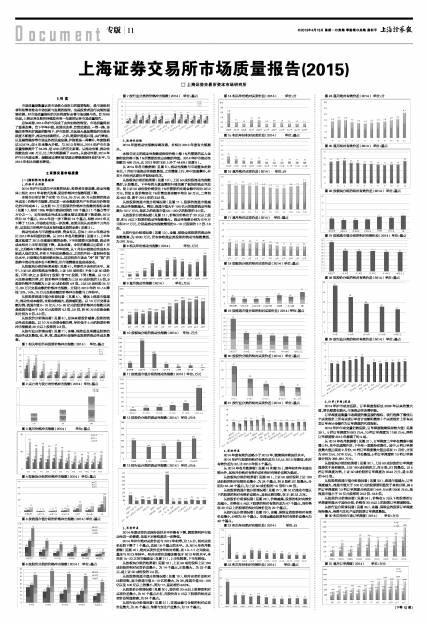

本报告分别计算了买卖10万元、25万元、90万元股票的流动性成本(价格冲击指数,即买卖一定金额股票所产生的反向价格变化的平均成本)。从交易10万元股票的价格冲击指数的指标来看(见图1),相对1995年股市建设初期的199个基点(1个基点等于万分之一),近年来流动性成本从整体看呈现显著下跌趋势,2013年为16个基点, 2014年进一步下降到14个基点,相较2013年又下降了12.5%,市场流动性进一步改善。如果分别从买卖两个方向分析,买卖双方价格冲击成本保持基本趋同态势(见图2)。

流动性成本与市场整体走势、资金有关,总体上2014年流动性比2013年有明显的改善。从2014年各月数据看(见图3),上半年基本延续了2013年逐渐回落的态势,下半年随着市场转暖,流动性成本相对上半年有明显下降。具体来看,全年的最高点出现在1月份,之后略有下降并保持到上半年结束,从7月份开始流动性成本开始进入低位区间,并在9月份达到最低点,之后的月份一直保持在低位水平,只是靠近年底时略有抬头。这说明在市场由“冷”转“热”的趋势中流动性成本也不断降低,但市场震荡会造成其波动。

从按板块分组的结果来看(见图4),均要优于去年的水平。其中,上证50成份股流动性最佳,上证180成份股(不含上证50成份股,下同)次之,B股和ST股票(含*ST股票,下同)最高。以10万元交易金额为例,ST股价格冲击指数为上证50成份股的2.5倍,B股票价格冲击指数为上证50成份股的4.9倍。上证50成份股25万元、90万元交易金额的价格冲击指数,分别比2013年的10、14降低10%、14%,10万元交易金额的价格冲击指数与上年持平。

从按股票流通市值分组情况看(见图5),整体上流通市值越大,流动性成本越低,交易金额越大,趋势越明显。以10万元交易金额为例,流通市值0-10亿元、10-20亿元的股票价格冲击指数分别是流通市值大于100亿元股票的4.2倍、2.0倍,而90万元交易金额则分别为6倍、3.3倍。

从按股价分组情况看(见图6),总体来看股价越高,股票的流动性成本越低。以10万元交易金额为例,单价低于5元的股票价格冲击指数是20元以上股票的2.3倍。

从按行业分组情况看(见图7),金融、保险业及采掘业股票的流动性成本最低,农、林、牧、渔业和社会服务业股票的流动性成本最高。

图1 相关年份所有股票价格冲击指数(2014) 单位:基点

■

图2 买方向与卖方向价格冲击指数(2014) 单位:基点

■

图3 逐月价格冲击指数(2014) 单位:基点

■

图4 按板块分组的价格冲击指数(2014) 单位:基点

■

图5 按流通市值分组的价格冲击指数(2014)单位:基点

■

图6 按股价分组的价格冲击指数(2014) 单位:基点

■

图7 按行业分类的价格冲击指数(2014) 单位:基点

■

2、流动性指数

2014年度流动性指数持续改善,并相比2013年度有大幅提升。

本报告定义的流动性指数是指使价格上涨1%所需要的买入金额和使价格下跌1%所需要的卖出金额的均值。2014年沪市流动性指数为486万元,比2013年的336上升了44.6%(见图8)。

从2014年各月数据看(见图9),流动性指数与市场整体走势有关,1月份市场流动性指数最低,之后震荡上行,年中加速攀升,并在9月份后达高位并保持到年末。

从按板块分组的结果看(见图10),上证50成份股流动性指数最好,B股最差,下半年的大盘蓝筹股行情加剧了板块的流动性差异。使上证50成份股价格变化1%所需要的交易金额平均为2612万元,而使B股价格变化1%所需交易金额平均为56万元,二者相差46.6倍,高于2013年的33.8倍。

从按股票流通市值分组情况看(见图11),股票的流通市值越大,流动性指数越大。例如,流通市值大于100亿元的股票流动性指数为1017万元,是次之的流通市值50-100亿的股票的3.0倍。

从按股价分组情况看(见图12),价格为价格位于20元以上股票、和5元以下股票的流动性指数最大。流动性指数分别为679万元和617万元,分别是流动性指数最低的5-10元股票的1.7倍、1.6倍。

从按行业分组情况看(见图13),金融、保险业类股票的流动性指数最高,为3030万元,而农林牧渔业类股票的流动性指数最低,为291万元。

图8 相关年份流动性指数(2014) 单位:万元

■

图9 逐月流动性指数(2014) 单位:万元

■

图10 按板块分组的流动性指数(2014) 单位:万元

■

图11 按流通市值分组的流动性指数(2014) 单位:万元

■

图12 按股价分组的流动性指数(2014) 单位:万元

■

图13 按行业分类的流动性指数(2014) 单位:万元

■

3、买卖价差

2014年度买卖价差保持良好水平并略有下降,侧面表明沪市流动性进一步提高,信息不对称程度进一步降低。

2014年沪市绝对买卖价差与2013年相等,为1.5分,相对买卖价差则下降了1个基点,达到18个基点的水平。从2014年各月数据看(见图16),绝对买卖价差全年相对均衡,在1.3-1.7之间波动,基本与2013年持平。相对买卖价差整体略低于2013年的水平,全年在15-22之间匀缓波动(见图17),上半年较高,下半年较低。

从按板块分组的结果看(见图18),上证50成份股和上证180成份股的相对买卖价差最小,为14个基点,B股最大,为33个基点,是上证50成份股的2.4倍。

从按股票流通市值分组情况看(见图19),相对买卖价差相对比较均衡,其中流通市值0-10亿的最大,为39,流通市值50-100亿以及100亿以上的最小,同为17,是前者的43.6%。

从按股价分组情况看(见图20),股价在20元以上股票的相对买卖价差最小,为10个基点左右,而股价在5元以下股票的相对买卖价差明显较高,为34个基点。

从按行业分组情况看(见图21),交通运输与仓储的相对买卖价差最大,为25个基点,传播与文化产业最小,为13个基点。

图14 相关年份绝对买卖价差(2014) 单位:分

■

图15 相关年份相对买卖价差(2014) 单位:基点

■

图16 逐月绝对买卖价差(2014) 单位:分

■

图17 逐月相对买卖价差(2014) 单位:基点

■

图18 按板块分组的相对买卖价差(2014) 单位:基点

■

图19 按流通市值分组的相对买卖价差(2014)单位:基点

■

图20 按股价分组的相对买卖价差(2014) 单位:基点

■

图21 按行业分类的相对买卖价差(2014) 单位:基点

■

4、有效价差

2014年度有效价差略小于2013年,继续保持着良好水平。

2014年沪市股票的绝对有效价差为2.9,比2013年略低;相对有效价差为32,比2013年低3个基点。

从2014年各月数据看(见图24和图25),除年初和年末波动较大外,其他月份绝对有效价差和相对有效价差较为稳定。

从按板块分组的结果看(见图26),上证50成份股和上证180成份股的相对有效价差最小,为28个基点,而B股和ST股最大,分别为42、38个基点,为上证50成份股的1.5倍和1.36倍。

从按股票流通市值分组情况看(见图27),除10亿流动市值以下的股票的相对有效价差较大,其他比较均衡,在31到33之间。

从按股价分组情况看(见图28),价格越高,股票的相对有效价差越小。价格在5元以下股票的相对有效价差为47个基点,而价格在20元以上的股票的相对有效价差为23个基点。

从按行业分组情况看(见图29),金融、保险业的股票相对有效价差最小,分别为28个基点。交通运输业股票相对有效价差最大为40个基点。

图22 相关年份绝对有效价差(2014) 单位:分

■

图23 相关年份相对有效价差(2014) 单位:基点

■

图24 逐月绝对有效价差(2014) 单位:分

■

图25 逐月相对有效价差(2014) 单位:基点

■

图26 按板块分组的相对有效价差(2014) 单位:基点

■

图27 按流通市值分组的相对有效价差(2014) 单位:基点

■

图28 按股价分组的相对有效价差(2014) 单位:基点

■

图29 按行业分类的相对有效价差(2014) 单位:基点

■

5、订单(市场)深度

2014年沪市成交活跃,订单深度指标达2006年以来的最大值,增长幅度也较大,市场流动性改善明显。

订单深度是衡量市场深度的最直接的指标,我们选择了最佳五个买卖报价上所有买卖订单合计金额和最佳十个买卖报价上所有买卖订单合计金额作为订单深度的代理指标。

2014年沪市成交量仍然活跃,订单深度继续保持较大值(见图30)。5档订单深度为663万元,10档订单深度为1188万元,两档订单深度较2013年提高了约4成。

从2014年各月数据看(见图31),订单深度上半年在震荡中缓慢上行,年中迅速爬升后,下半年一直维持在高位。其中,5档订单深度最大值出现在9月份,10档订单深度最大值出现在11月份,分别为890万元、1679万元。1月份最低,5档订单深度和10档订单深度分别为398、681万元。

从按板块分组的结果看(见图32),上证50成份股的订单深度显著优于其他板块,上证180成份股次之,而B股、ST股最差。以5档订单深度为例,上证50成份股的订单深度为3543万元,是B股的44.3倍。

从按股票流通市值分组情况看(见图33),流通市值越大,订单深度越大。流通市值大于100亿元的股票要明显优于其他分组,其5档订单深度和10档订单深度分别达到1444万元和2506万元,是流通市值小于10亿元股票的20.3倍、18.8倍。

从按股价分组情况看(见图34),价格在5元以下的股票的订单深度明显大于其他分组,价格在20元以上的股票订单深度较低。

从按行业分组情况看(见图35),金融、保险业的股票订单深度保持最大,传播与文化产业的股票订单深度最低。

图30 相关年份市场订单深度(2014) 单位:万元

■

图31 逐月订单深度(2014) 单位:万元

■

(下转12版)