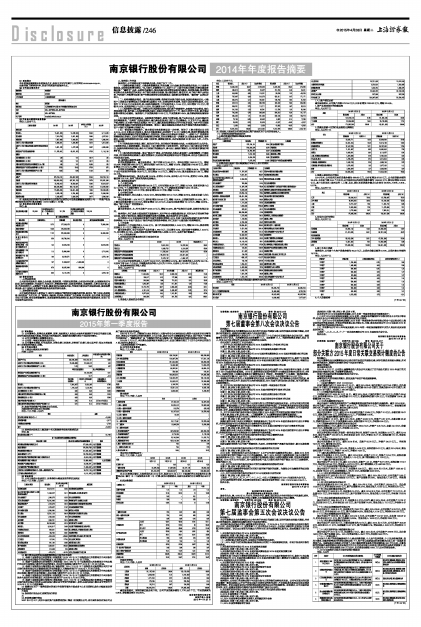

2014年年度报告摘要

§1 重要提示

本年度报告摘要摘自年度报告全文,报告全文同时刊载于上证所网站www.sse.com.cn,

投资者欲了解详细内容,应当仔细阅读年度报告全文。

§2 公司基本情况简介

■

§3主要会计数据和财务指标

单位:人民币千元

■

注:每股收益和净资产收益率按照《公开发行证券的公司信息披露编报规则第9号——净资产收益率和每股收益的计算及披露》(2010年修订)》计算。

§4 股本变动及股东情况

单位:股

■

■

§5 董事会报告

一、主营业务范围

公司经营范围包括:吸收公众存款;发放短期、中期和长期贷款;办理国内外结算;办理票据承兑与贴现;发行金融债券;代理发行、代理兑付、承销政府债券;买卖政府债券、金融债券;从事同业拆借;买卖、代理买卖外汇;从事银行卡业务;提供信用证服务及担保;代理收付款项及代理保险业务;提供保管箱服务;经中国银行业监督管理委员会批准的其他业务。

二、报告期经营思想

公司在经济发展步入新常态下、面对日益复杂严峻的经济金融外部环境,坚持以“稳中求进、改革创新、转型发展”为总目标,以“稳增长、调结构、控风险、抓管理”为总基调,矢志攻坚、奋力拼搏,较好完成全年目标任务,各项业务稳健增长,改革创新转型成效初显,强总行建设取得阶段性重要成果,实现了五年规划的良好开局。

三、报告期工作开展

报告期内,公司围绕年度目标和重点任务,开展了以下工作:

(一)战略业务重点推进。小微业务稳健发展,科技金融、文化金融、微贷业务稳步发展;个人业务均衡发展,易贷类业务增长较快,“私人银行、财富管理中心、理财中心”三级平台基本构建;消费金融业务整合推广“鑫梦享”品牌,品牌知名度提升;贸易金融与现金管理业务加快整合,供应链金融、现金管理和国际企业业务推进总体良好;电子银行业务加快创新,推出微信银行、微信支付、电子帐户等产品和服务,手机银行、网银增长显著;资产托管业务获得证券投资基金、保险资金托管资格,“鑫托管”品牌初步树立。

(二) 结构调整稳步推进。资产结构加快调整,债券和同业资产摆布合理,投放结构逐步优化,小微和个人贷款合计新增投放占全部新增比重超过70%;负债结构有所改善,长期主动负债增长稳定,全年发行17支200亿元同业存单;收入结构持续改善,中间业务净收入19.54亿元,同比增加7.74亿元,增幅65.55%,在营业净收入中占比12.22%,同比提高0.96个百分点。

(三)风险管控全面加强。完善总分行风险管理架构,强化资产质量管控,加强资产组合管理,强化授信政策引领,推行嵌入式风险管理模式运用,加强内控案防和审计工作,深化内控评价体系,稳步推进新资本管理办法落地。报告期内,不良贷款余额16.39亿元,不良贷款率0.94%,重点领域风险处置取得进展。

(四)综合化经营快速推进。业务资质不断健全,获得了托管业务、资产证券化试点、同业大额存单发行等新资质,“全牌照”优势更加突出;鑫元基金发展良好,发行6支公募基金,12支专户产品,鑫沅资产起步较快,年末资产管理总规模达787亿元,鑫沅股权投资管理公司作用初步显现,与苏宁共同发起设立的消费金融公司获得银监会批准筹建,紫金山·鑫合金融家俱乐部成员合作领域不断拓宽和深化,在中小银行间的影响力持续扩大。

(五)管理能力持续提升。资本管理长效机制建设进一步完善,制定了《资本管理办法》和《2014-2016年资本补充规划》,资本补充积极推进,成功发行了50亿二级资本债;流动性管理稳步推进,主要风险限额指标控制在预警值内;信息科技、营运大后台建设有序推进,“一部两中心”信息管理架构体系初步建立,总分行营运后台框架初步搭建,后台支撑能力进一步提高;队伍建设逐步推进,报告期内,注重内部选拔和外部引进,加强干部交流,搭建培训体系,共开设培训班82期4300人次,人才队伍不断完善。

(六)机构发展有序推进。镇江、宿迁分行开业,连云港分行筹建基本完成,10家新设支行正式开业,2家获批开业,4家获批筹建,南京设立1家小微支行和1家社区支行,杭州设立2家小微企业专营支行;投资机构管理得到加强,深化与日照银行的战略合作,参与昆山鹿城村镇银行、宜兴阳羡村镇银行增资扩股。

(七)重点改革实现突破。推进“强总行”建设,总行改革多点推进,新设部门、职能调整等工作顺利开展,总行组织架构更趋健全;落实监管要求,完成理财事业部制和同业专营制改革;南京分行顺利开业并实现良好运营。

四、报告期主要经营业绩

经营规模稳健增长。截至报告期末,资产总额 5731.50亿元,较年初增加1390.93亿元,增幅32.04%;存款总额3683.29亿元,较年初增加1081.80亿元,增幅41.58%;贷款总额1746.85亿元,较年初增加277.24亿元,增幅18.86%。

经营效益持续提升。报告期内,利润总额70.58亿元,同比增加14.49亿元,增幅25.84%。实现归属于母公司股东的净利润56.09亿元,同比增加11.12亿元,增幅24.72%;基本每股收益1.89元,增幅25.17%。

监管指标保持良好。资本充足率12.00%,存贷比47.43%,成本收入比27.91%,拨贷比3.06%,拨备覆盖率325.72%,保持了较高的风险抵御能力。

五、报告期业务运作

1、个人银行业务

截至报告期末,储蓄存款余额544.58亿元,比年初增加85.96亿元,增幅18.74%,在各项存款中占比14.79%;个人贷款余额为322.07亿元,增幅28.17%,个人贷款在各项贷款中占比18.44%。

借记卡累计发卡527.37万张,较年初增加60.37万张,增幅12.93%。

2、公司银行业务

截至报告期末,对公存款3,135.52亿元,较年初增加997.41亿元,增幅46.65%,在各项存款中占比85.13%;

对公贷款余额1,424.78亿元,较年初增加206.46亿元,增幅16.95%,占贷款总额的81.56%。其中,小微企业贷款余额601.93亿元,较年初增加141.23亿元,比去年同期多增加70.14亿元,增幅30.66%,满足“两个不低于”的监管要求。

3、资金业务

截至报告期末,本、外币总资产3203.12亿元,增幅33.46%,资产结构优化显著,业务特色得以保持。

报告期内,外汇业务方面加强区间波段操作,及时平补头寸赚取稳定收益,同时加大自营业务的尝试力度,取得了较好收益;继续秉承稳健的业务开展策略,稳步发展外汇衍生业务。

公司获得2014年度国家开发银行年度优秀债券承销商、2014年度中国农业发展银行年度优秀债券承销商;2014年度中国进出口银行年度优秀债券承销商、外汇交易中心最佳做市机构等奖项。

4、中间业务

报告期内,中间业务净收入19.54亿元。其中代理业务实现收入5.84亿元,增幅38.21%;债券承销实现收入2.11亿元,增幅66.91%。

截至报告期末,母公司理财产品发行量2,860亿元,同比增长50%,理财业务手续费收入3.92亿元,同比增长63.78%,记账式债券承分销手续费净收入实现0.9亿元,品牌价值不断提升。

(六)主营业务分析

1、利润表及现金流量表相关科目变动分析表

单位:人民币千元

■

2014年公司实现营业收入人民币159.92亿元,同比增长52.62%。其中利息净收入占比为84.01%,比去年下将2.80个百分点,手续费及佣金净收入占比为12.22%,比去年上升0.96个百分点。

2、按业务种类划分的收入情况

单位:人民币千元

■

3、营业收入按地区分布情况

单位:人民币千元

■

注:营业收入按地区分布情况包含归属于该地区的子公司的营业收入。

(七)财务状况和经营成果分析

1、主要财务指标增减变动幅度及原因

单位:人民币千元

■

2、比较式会计报表中变化幅度超过30%以上项目的情况

单位:人民币千元

■

3、可能对财务状况与经营成果造成重大影响的表外项目余额

单位:人民币千元

■

■

(八)资产情况分析

截至报告期末,公司资产总额5731.50亿元,比年初增加1390.93亿元,增幅32.04%。

1、按产品类型划分的贷款结构

单位:人民币千元

■

2、贷款投放前十位的行业及相应比例情况

单位:人民币千元

■

3、贷款主要地区分布情况

2014年末,公司在南京地区贷款余额为688.65亿元,比年初增加67.56亿元,占全部贷款余额的39.42%,比年初下降2.84个百分点;公司在南京以外地区贷款余额为1058.20亿元,较年初增加209.68亿元,其中江苏地区(除南京外)、上海、北京、浙江地区贷款余额占比分别为39.80%、7.86%、7.35%、5.57%。

单位:人民币千元

■

4、担保方式分布情况

单位:人民币千元

■

5、前十名客户贷款

报告期末,公司前十大客户贷款余额为65.22亿元,占期末贷款总额的3.73%,占期末资本净额的14.31%。

单位:人民币千元

■

6、个人贷款结构

(下转247版)