(上接28版)

(一)基本情况

企业名称:南京银茂铅锌矿业有限公司

注册地址:南京市栖霞区栖霞街89号

注册资本:5,644万元

法定代表人:苟世荣

营业执照注册号:320100000115989

税务登记证号:320113249664232

成立时间:1995年3月28日

经营范围:采选有色产品、矿产品;出口本企业自产的有色金属、矿产品;进口本企业生产的原辅材料、机械设备、仪器仪表及零配件;采矿、选矿对外工程技术服务;普通货运。(依法须经批准的项目,经相关部门批准后方可开展经营活动)

(二)历史沿革

1、银茂矿业于1995年由南京铅锌银矿、葫芦岛锌厂、沈阳冶炼厂共同出资设立。银茂矿业成立时名称为“南京栖霞山锌阳矿业有限公司” (以下简称“锌阳矿业”),注册资本为5,644万元。

1994年11月22日,南京铅锌银矿、葫芦岛锌厂、沈阳冶炼厂共同签署《南京栖霞山锌阳矿业有限公司发起人协议书》。

1995年3月8日,南京市经济体制改革委员会向南京铅锌银矿出具《关于同意发起设立南京栖霞山锌阳矿业有限公司的批复》(宁体改字[1995]30号),同意南京铅锌银矿以采选生产线为基础,与葫芦岛锌厂、沈阳冶炼厂共同发起组建南京栖霞山锌阳矿业有限公司(以下简称“锌阳矿业”)。

根据南京市审计师事务所出具的宁审所资[1994]308号资产评估报告书,南京铅锌银矿、葫芦岛锌厂和沈阳冶炼厂用于出资的资产评估值为8,644.78万元。前述评估结果经南京市国有资产管理局《关于对南京铅锌银矿部分资产评估结果确认的批复》(宁国资评估确认字[95]11号)审核确认。

1995年3月15日,南京市审计师事务所出具《对南京栖霞山锌阳矿业有限公司注册资本的验证报告》(宁审所验[1995]005号),确认锌阳矿业注册资本5,644万元已全部出资到位。

1995年3月28日,锌阳矿业经南京市工商行政管理局核准登记并取得了《企业法人营业执照》。

锌阳矿业成立时,南京铅锌银矿出资为2,959万元、出资比例为52.43%,葫芦岛锌厂出资为1,880万元出资比例为33.31%,沈阳冶炼厂出资为805万元、出资比例为14.26%。

2、2000年4月22日,沈阳冶炼厂与南京铅锌银矿签署《出资转让协议书》,约定沈阳冶炼厂将其持有的锌阳矿业14.26%股权(805万元出资)转让给南京铅锌银矿。

2001年3月28日,根据南京化建产业(集团)有限公司出具的《关于同意南京铅锌银矿整体改制组建南京铅锌银矿有限责任公司的批复》(宁化建企字[2001]094号),南京铅锌银矿改制为南京铅锌银矿业有限责任公司,原南京铅锌银矿对锌阳矿业的出资由南京铅锌银矿业有限责任公司承继。

2001年5月20日,锌阳矿业股东会同意了上述股东变更事项。

锌阳矿业就本次股权变更事项办理了工商登记手续。锌阳矿业本次变更后,南京铅锌银矿业有限责任公司出资为3,764万元、出资比例为66.69%,葫芦岛锌厂出资为1,880万元、出资比例为33.31%。

3、2005年9月10日,锌阳矿业股东会作出决议,同意葫芦岛锌厂将其持有的锌阳矿业33.31%的股权全部有偿转让给南京银茂投资发展有限公司(以下简称“银茂投资”)。

2005年9月20日,辽宁省人民政府国有资产监督和管理委员会向葫芦岛锌厂下发《关于转让葫芦岛锌厂对外投资股权有关问题的批复》(辽国资经营[2005]277号),同意葫芦岛锌厂将其持有的锌阳矿业全部股权转让给银茂投资,转让价格4,000万元。

2005年9月23日,葫芦岛锌厂与银茂投资签署《股权转让协议书》,将其持有的锌阳矿业33.31%股权转让给银茂投资,转让价格为人民币4,000万元。

锌阳矿业就本次股权变更事项办理了工商登记手续。锌阳矿业本次变更后,南京铅锌银矿业有限责任公司出资为3,764万元、出资比例为66.69%,银茂投资出资为1,880万元、出资比例为33.31%。

本次变更后,4、2007年1月,经江苏省工商行政管理局核准,锌阳矿业股东南京铅锌银矿业有限责任公司名称变更为江苏银茂控股(集团)有限公司。

2007年4月9日,锌阳矿业股东会作出决议,同意将该公司名称由“南京栖霞山锌阳矿业有限公司”变更为“南京银茂铅锌矿业有限公司”;同意银茂投资将其持有的锌阳矿业1,597.8万出资(占注册资本28.31%)转让给银茂控股;同意银茂投资将其持有的锌阳矿业282.2万出资(占注册资本5%)转让给宏茂投资。

2007年4月9日,银茂投资与银茂控股、宏茂投资分别签订了《股权转让协议书》,约定银茂投资将其持有的锌阳矿业1,597.8万元出资转让给银茂控股,转让价格为3,400万元;约定银茂投资将其持有的锌阳矿业282.2万元出资转让给宏茂投资,转让价格为600万元。

2007年4月11日,江苏省南京市工商行政管理局出具《名称变更核准通知书》((01000321)名称变更[2007]第04110010号),核准锌阳矿业名称变更为“南京银茂铅锌矿业有限公司”。

银茂矿业就本次股权变更事项办理了工商登记手续。银茂矿业本次变更后,银茂控股出资为5,361.8万元、出资比例为95%,宏茂投资出资为282.2万元、出资比例为5%。

5、2011年9月26日,银茂矿业召开股东会作出决议,同意江苏银茂控股(集团)有限公司将其所持银茂矿业80%股权转让给西部资源;南京宏茂投资发展有限公司放弃优先购买权。同日,江苏银茂控股(集团)有限公司与西部资源签署了股权转让协议,将其所持银茂矿业80%股权转让给西部资源。

银茂矿业就本次股权变更事项办理了工商登记手续。银茂矿业本次变更后,西部资源出资为4,515.2万元、出资比例为80%,银茂控股出资为846.6万元、出资比例为15%,宏茂投资出资为282.2万元、出资比例为5%。

(三)控制关系

1、股东情况

截至本预案签署日,公司持有银茂矿业80%股权,银茂矿业为公司的控股子公司。江苏银茂控股(集团)有限公司持有银茂矿业15%股权。南京宏茂投资发展有限公司持有银茂矿业剩余5%股权。

江苏银茂控股(集团)有限公司,住所为南京市中山东路288号A幢41层,法定代表人为王方汉,注册资本为5,000万元,成立日期为2001年4月25日,经营范围为“实业投资与资产管理,有色金属矿及其延伸产品的开发、生产、加工及销售;塑胶化工、工矿备件及机械设备制造、销售。(依法须经批准的项目,经相关部门批准后方可开展经营活动)”。

南京宏茂投资发展有限公司,住所为南京市孝陵卫街道双拜巷137-1号,法定代表人为张翎亮,注册资本为1,000万元,成立日期为2007年3月7日,经营范围为“实业投资与资产管理(投资企业的资产管理);有色金属、矿产品及配件、机械设备、水泥、钢材、塑胶制品、化工产品销售;经济信息咨询。(依法须经批准的项目,经相关部门批准后方可开展经营活动)”。

2、其他股东放弃优先购买选择权情况

截至本预案签署日,江苏银茂控股(集团)有限公司已书面确认同意放弃对公司拟转让的银茂矿业80%股权的优先购买权,南京宏茂投资发展有限公司已书面确认同意放弃对公司拟转让的银茂矿业80%股权的优先购买权。

3、子公司及参股公司情况

银茂矿业于1997年出资成立一家控股子公司,名称为南京银圣实业有限公司,经过几次股权变更,银茂矿业于2010年7月25日起持有南京银圣实业有限公司100%的股权,从2010年8月1日起按100%合并财务报表。

南京银圣实业有限公司基本情况如下:该公司成立于1997年6月4日,住所为南京市中山东路18号12层B1座,法定代表人为张美山,注册资本为2,000万元。经营范围为金属材料、化工产品、矿产品、橡胶制品、塑料制品、机械、电子设备销售。(依法须经批准的项目,经相关部门批准后方可开展经营活动)。

(四)主要资产的权属状况、对外担保情况及主要负债情况

1、主要资产权属状况

截至2014年12月31日,银茂矿业的总资产为37,539.90万元,其中流动资产为20,232.80万元,占总资产比53.90%;非流动资产为17,307.09万元,占总资产比46.10%。具体情况如下:

单位:万元

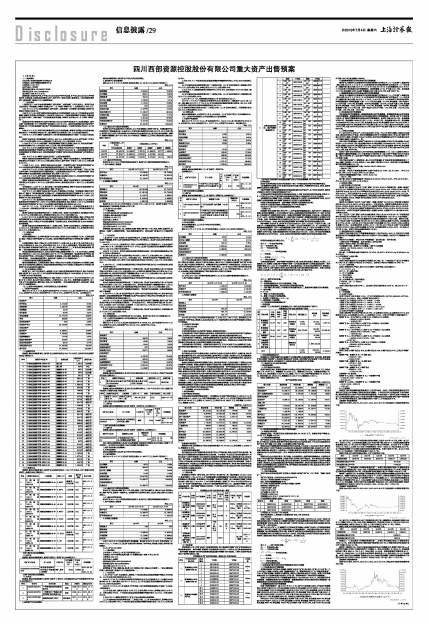

■

(1)房屋所有权

经核查,截至本预案签署日,银茂矿业已取得的面积在500平方米及以上的房产相关房屋所有权证书情况如下:

■

(2)土地使用权

经核查,截至本预案签署日,银茂矿业已取得的面积在1,000平方米及以上的土地使用权相关国有土地使用权证书情况如下:

■

上述土地出让金已全部缴纳。

(3)采矿权

经核查,截至本预案签署日,银茂矿业拥有1项采矿权,具体情况如下:

■

上述矿业权价款已全部缴纳。

(4)专利权

经核查,截至本预案签署日,银茂矿业拥有3项专利,已取得国家知识产权局颁发的专利证书,具体情况如下:

■

2、标的资产对外担保情况

截至本预案签署日,银茂矿业不存在对外担保的情况。

3、标的资产主要负债情况

截至2014年12月31日,银茂矿业的总负债为16,430.75万元,具体科目明细如下:

单位:万元

■

(五)最近三年主营业务发展情况

银茂矿业以有色金属采选为主营业务,2010年获得栖霞山铅锌矿采矿权。根据国富浩华会计师事务所(特殊普通合伙)出具的2012年审计报告和瑞华所出具的2013年、2014年审计报告,银茂矿业近三年的主营业务按行业分类均为有色金属采选行业,按产品分类为铅精矿、锌精矿、硫精矿和锰精粉,其中2012年及2014年涉及到了铜精粉。近三年的主营业务收入实际发生额如下表所示:

单位:万元

■

(六)最近两年财务状况

银茂矿业2013-2014年的财务数据已经审计,银茂矿业主要财务数据和财务指标如下:

1、资产负债表主要数据

单位:万元

■

2、利润表主要数据

单位:万元

■

银茂矿业2013年、2014年净利润为3,609.55万元、4,651.20万元,银茂矿业受到了行业整体经营状况下滑的影响,营业收入有所下滑。

三、凯龙矿业100%股权

(一)基本情况

公司名称:维西凯龙矿业有限责任公司

注册地址:维西县永春乡三家村

注册资本:10,000万元

法定代表人:李享文

营业执照注册号码:533423100000393

税务登记证号码:533423797202282

成立日期:2006年12月25日

经营范围:维西县大宝山长土坡铜多金属矿勘探、铜矿地下开采、采选、销售;金属材料、金属制品、机械矿山采掘配件销售(依法须经批准的项目,经相关部门批准后方可开展经营活动)。

(二)历史沿革

1、凯龙矿业于2006年由凉山矿业股份有限公司、云南凯龙东泰投资有限公司、贵州省有色地质矿产勘察院、贵州中金矿业投资股份有限公司共同出资设立。凯龙矿业成立时注册资本为10,000万元。

2006年12月21日,云南迪庆合吉(联合)会计师事务所出具《验资报告》(云迪合会验字(2006)第114号),确认截至2006年12月19日止,凯龙矿业已收到各股东缴纳的注册资本合计10,000万元;出资方式均为货币。

2006年12月25日,凯龙矿业经迪庆州维西傈傈族自治县工商行政管理局核准登记并取得了《企业法人营业执照》。

凯龙矿业成立时,凉山矿业股份有限公司出资为3,600万元、出资比例为36%,云南凯龙东泰投资有限公司出资为2,900万元、出资比例为29%,贵州省有色地质矿产勘察院出资为2,000万元、出资比例为20%,贵州中金矿业投资股份有限公司出资为1,500万元、出资比例为15%。

2、2007年9月,云南凯龙东泰投资有限公司将其所持有的凯龙矿业24%的股权转让给凉山矿业股份有限公司。

凯龙矿业就本次股权变更事项办理了工商登记手续。凯龙矿业本次变更后,凉山矿业股份有限公司出资为6,000万元、出资比例为60%,云南凯龙东泰投资有限公司出资为500万元、出资比例为5%,贵州省有色地质矿产勘察院出资为2,000万元、出资比例为20%,贵州中金矿业投资股份有限公司出资为1,500万元、出资比例为15%。

3、2011年4月,云南凯龙东泰投资有限公司将其所持有的凯龙矿业5%的股权转让给贵州中金矿业投资股份有限公司。

凯龙矿业就本次股权变更事项办理了工商登记手续。凯龙矿业本次变更后,凉山矿业股份有限公司出资为6,000万元、出资比例为60%,贵州省有色地质矿产勘察院出资为2,000万元、出资比例为20%,贵州中金矿业投资股份有限公司出资为2,000万元、出资比例为20%。

2011年贵州省有色地质矿产勘察院名称变更为“贵州省有色金属和核工业地质勘查局地质矿产勘查院”

4、2012年12月,凉山矿业股份有限公司、贵州中金矿业投资股份有限公司、贵州省有色金属和核工业地质勘查局地质矿产勘查院在北京产权交易所公开转让的合计所持凯龙矿业100%股权。西部资源成为前述股权的受让方。

2013年1月5日,凉山矿业股份有限公司、贵州省有色地质矿产勘察院、贵州中金矿业投资股份有限公司与西部资源分别签署了《产权交易合同》,将其分别持有的凯龙矿业 60%、20%、20%股权(合计 100%股权)以挂牌价11,026.188万元、3,675.396万元、3,675.396万元(合计18,376.98万元)转让给西部资源。

凯龙矿业就本次股权变更事项办理了工商登记手续。凯龙矿业本次变更后,西部资源出资为10,000万元、出资比例为100%。

(三)控制关系

截止本预案签署日,公司持有凯龙矿业100%股权。凯龙矿业不存在子公司和参股公司。

(四)主要资产的权属状况、对外担保情况及主要负债情况

1、主要资产权属状况

截至2014年12月31日,凯龙矿业的总资产为9,049.65万元,其中流动资产为524.71万元,占总资产比5.80%;非流动资产为8,524.94万元,占总资产比94.20%。

具体情况如下:

单位:万元

■

(1)房屋所有权

经核查,截至本预案签署日,凯龙矿业已取得的面积在500平方米及以上的房产相关房屋所有权证书情况如下:

■

(2)土地使用权

经核查,截至本预案签署日,凯龙矿业已取得的面积在1,000平方米及以上的土地使用权相关国有土地使用权证书情况如下:

■

上述土地出让金已全部缴纳。

(3)采矿权

经核查,截至本预案签署日,凯龙矿业拥有1项采矿权,具体情况如下:

■

上述矿业权价款已全部缴纳。

(4)探矿权

经核查,截至本预案签署日,凯龙矿业拥有1项探矿权,具体情况如下:

■

备注:截至本预案签署日,凯龙矿业已将该探矿权延续的手续提交至云南省国土资源厅,尚在审批中。公司将在正式取得许可证后及时履行信息披露义务。

上述矿业权价款已全部缴纳。

2、对外担保情况

截至本预案签署日,凯龙矿业不存在对外担保情况。

3、主要负债情况

截至2014年12月31日,凯龙矿业的总负债为12,469.77万元,具体科目明细如下:

单位:万元

■

(五)最近三年主营业务发展情况

凯龙矿业主营业务为铜矿地下开采、采选、销售,主要产品为铜矿石。该公司2008年获得大宝山铜矿采矿权,还拥有一项探矿权。根据瑞华所出具的审计报告,凯龙矿业报告期内无主营业务收入。

(六)最近两年财务状况

凯龙矿业2013-2014年的财务数据已经审计,凯龙矿业主要财务数据和财务指标如下:

1、资产负债表主要数据

单位:万元

■

2、利润表主要数据

单位:万元

■

公司于2013年4月完成对凯龙矿业的收购,凯龙矿业2013年、2014年净利润为-2,966.93万元、-2,116.88万元。凯龙矿业报告期内基本处于停产状态,营业收入较低,每年费用保持稳定。

四、三山矿业100%股权

(一)基本情况

公司名称:广西南宁三山矿业开发有限责任公司

注册地址:南宁市青秀区民族大道143号德瑞花园3号楼A单元602号

注册资本:200万元

法定代表人:金振声

营业执照注册号:450100200082142

税务登记证号:450100759769640

成立日期:2004年3月31日

经营范围:矿产品(除钨、锡、锑、稀土外)销售及开发(仅限分公司经营)。(依法须经批准的项目,经相关部门批准后方可开展经营活动。)。

(二)历史沿革

1、三山矿业于2004年由庞第东、黄得峻、广西壮族自治区区域地质调查研究院共同出资设立。三山矿业成立时注册资本为50万元。

2004年3月24日,中天银会计师事务所有限责任公司出具《验资报告》(中天银[2004]桂验字第474号),确认截至2004年3月30日止,三山矿业已收到各股东缴纳的注册资本合计50万元;出资方式均为货币。

2004年3月31日,三山矿业经南宁市青秀区工商行政管理局核准登记并取得了《企业法人营业执照》。

三山矿业成立时,庞第东出资为18.75万元、出资比例为37.50%,黄得峻出资为18.75万元、出资比例为37.50%、广西壮族自治区区域地质调查研究院出资为12.5万元、出资比例为25.00%。

2、2004年9月,庞第东将持有三山矿业37.50%股权转让给黄得峻。

三山矿业就本次股权变更事项办理了工商登记手续。三山矿业本次变更后,黄得峻出资为37.5万元、出资比例为75%,广西壮族自治区区域地质调查研究院出资为12.5万元、出资比例为25%。

3、2006年5月,广西壮族自治区区域地质调查研究院将持有的三山矿业25.00%股权转让给余萍。

三山矿业就本次股权变更事项办理了工商登记手续。三山矿业本次变更后,黄得峻出资为37.5万元、出资比例为75%,余萍出资为12.5万元、出资比例为25%。

4、2012年9月,黄得峻和余萍分别将持有三山矿业75%、25%的股权(合计100%股权)转让给西部资源。

三山矿业就本次股权变更事项办理了工商登记手续。三山矿业本次变更后,西部资源出资为50万元、出资比例为100%。

5、2013年11月1日,西部资源决定增加三山矿业注册资本为200万。

2013年11月8日,广西瑞和会计师事务所出具《验资报告》(瑞和验字(2013)第112号),确认截至2013年11月7日止,三山矿业已收到股东缴纳的新增注册资本150万元,出资方式为货币;变更后的注册资本和实收资本为200万元。

三山矿业就本次增加注册资本办理了工商登记手续。三山矿业本次变更后,西部资源出资为200万元、出资比例仍为100%。

(三)控制关系

截至本预案签署日,公司持有三山矿业100%股权。三山矿业均不存在子公司和参股公司。

(四)主要资产的权属状况、对外担保情况及主要负债情况

1、主要资产权属状况

截至2014年12月31日,三山矿业的总资产为1,330.03万元,其中流动资产为57.86万元,占总资产比4.35%;非流动资产为1,272.17万元,占总资产比95.65%。具体情况如下:

单位:万元

■

(1)采矿权

经核查,截至本预案签署日,三山矿业拥有1项采矿权。

具体情况如下:

■

上述矿业权价款已全部缴纳。

(2)探矿权

经核查,截至本预案签署日,三山矿业拥有2项探矿权,具体情况如下:

■

上述矿业权价款已全部缴纳。

2、对外担保情况

截至本预案签署日,三山矿业不存在对外担保情况。

3、主要负债情况

截至2014年12月31日,三山矿业的总负债为2,996.65万元,具体科目明细如下:

单位:万元

■

(五)最近三年主营业务发展情况

三山矿业以贵金属采选为主营业务;经营范围包括矿产品(除钨、锡、锑、稀土外)销售及开发(仅限分公司经营);该公司主要产品为黄金。该公司2011年获得田东县那矿金矿采矿权;除此之外,该公司还拥有两项探矿权。根据国富浩华会计师事务所(特殊普通合伙)出具的2012年审计报告和瑞华所出具的2013年、2014年审计报告,三山矿业近三年的主营业务为贵金属采选,主要产品为黄金。三山矿业近三年无营业收入,其中2012年的营业外收入1,591.97万元,为股权转让时由西部资源承担并转为营业外收入的其它应付账款。

(六)最近两年财务状况

三山矿业2013-2014年的财务数据已经审计,三山矿业主要财务数据和财务指标如下:

1、资产负债表主要数据

单位:万元

■

2、利润表主要数据

单位:万元

■

2013年、2014年三山矿业的净利润分别为-2,019.9万元,-451.17万元。报告期内三山矿业基本处于停产状态,营业收入与成本均为零,2013年因管理费用支出和资产减值损失导致当年亏损较多。

五、标的资产评估情况

(一)评估方法介绍

1、评估方法简介

企业价值评估基本方法包括资产基础法、收益法和市场法。

企业价值评估中的资产基础法也称成本法,是指以被评估企业评估基准日的资产负债表为基础,合理评估企业表内及表外各项资产、负债价值,确定评估对象价值的评估方法。

企业价值评估中的收益法,是指将预期收益资本化或者折现,确定评估对象价值的评估方法。收益法常用的具体方法包括股利折现法和现金流量折现法。收益法是从企业获利能力的角度衡量企业的价值,建立在经济学的预期效用理论基础上。

企业价值评估中的市场法,是指将评估对象与可比上市公司或者可比交易案例进行比较,确定评估对象价值的评估方法。市场法常用的两种具体方法是上市公司比较法和交易案例比较法。

2、评估方法的选择

资产基础法是以资产负债表为基础,合理评估企业表内及表外各项资产、负债价值,确定评估对象价值的评估方法,结合本次评估情况,被评估单位可以提供、评估师也可以从外部收集到满足资产基础法所需的资料,可以对被评估单位资产及负债展开全面的清查和评估,因此本次评估适用资产基础法。

收益法的基础是经济学的预期效用理论,即对投资者来讲,企业的价值在于预期企业未来所能够产生的收益。收益法虽然没有直接利用现实市场上的参照物来说明评估对象的现行公平市场价值,但它是从决定资产现行公平市场价值的基本依据—资产的预期获利能力的角度评价资产,能完整体现企业的整体价值,其评估结论具有较好的可靠性和说服力。从收益法适用条件来看,虽然企业具有独立的获利能力,但截止评估基准日已停产多年,且未来尚没有明显的复产计划,因此无法对被评估单位未来年度的盈利情况进行预测,因此本次评估不适用收益法。

市场法是以现实市场上的参照物来评价评估对象的现行公平市场价值,它具有评估角度和评估途径直接、评估过程直观、评估数据直接取材于市场、评估结果说服力强的特点。由于我国目前缺乏一个充分发展、活跃的资本市场,可比上市公司或交易案例与评估对象的相似程度较难准确量化和修正,因此市场法评估结果的准确性较难准确考量,而且市场法基于基准日资本市场的时点影响进行估值而未考虑市场周期性波动的影响,因此本次评估未采用市场法。

因此,本次评估选用资产基础法进行评估。

(二)阳坝铜业100%股权评估情况

1、评估基本情况

(1)资产基础法评估结论

在评估基准日持续经营假设前提下,阳坝铜业公司总资产账面价值为53,889.64万元,负债账面价值为21,093.94万元,净资产账面价值为32,795.70万元。采用资产基础法评估后的总资产为66,562.45万元,负债为21,093.94万元,净资产为45,468.51万元,评估增值12,672.81万元,增值率38.64%。

金额单位:人民币万元

■

(2)收益法评估结论

经收益法评估,阳坝铜业公司股东全部权益价值为45,734.28万元,评估增值12,938.58万元,增值率为39.45%。

(3)评估结果的最终确定

资产基础法为从资产重置的角度评价资产的公平市场价值,反映企业资产的自身价值。收益法是采用预期收益折现的途径来评估企业价值,不仅考虑了企业以会计原则计量的资产,同时也考虑了在资产负债表中无法反映的企业实际拥有或控制的资源,但收益法受企业未来盈利能力、资产质量、企业经营能力、经营风险的影响较大,资产基础法从资产重置的角度反映了资产的公平市场价值,两种评估结果相差不大,结合本次评估情况,被评估单位详细提供了其资产负债相关资料、评估师也从外部收集到满足资产基础法所需的资料,评估机构对被评估单位资产及负债进行全面的清查和评估,资产基础法评估结果较为可靠,因此本次评估以资产基础法的评估结果作为最终评估结论。

2、矿业权评估情况

(1)评估对象

阳坝铜业公司拥有4宗矿业权,其中采矿权3宗,探矿权1宗。账面原值为18,082,100.00元,账面净值为3,162,947.34元,矿业权账面值为取得时缴纳的矿业权价款,3宗采矿权分别是阳坝铜业公司阳坝铜矿、阳坝铜业公司杜坝铜矿、康县铁炉沟铜矿,其中康县铁炉沟铜矿为探转采办理中,该矿权已于2012年4月28日获得甘肃省国土资源厅以“2012年甘采证划字[2012]0001号”划定矿区范围的批复,目前正在开展环境影响评价相关工作。康县铁炉沟铜矿为甘肃省康县油房沟-铁炉沟铜矿普查区内划定的一个采矿权,划定矿区面积为1.51km2。4宗矿业权评估对象见下表。

阳坝铜业公司矿业权评估对象一览表

■

(2)评估范围

评估范围为上述4宗矿业权许可证证载的范围,其中康县铁炉沟铜矿采矿权评估范围是甘肃省康县油房沟-铁炉沟铜矿普查探矿权证载范围内划出的一个采矿权,故甘肃省康县油房沟-铁炉沟铜矿普查探矿权的评估范围需扣减康县铁炉沟铜矿采矿权范围。4宗矿业权的评估范围见下表(评估面积见上表):

阳坝铜业公司矿业权评估范围一览表(1980西安坐标系)

■

■

上述评估矿业权范围内均无重复设置矿业权,矿业权权属清晰,均不存在争议。

(3)评估假设

本次矿业权评估值是在本次评估基准日下基于下列基本假设而提出的价值参考意见:

1)所遵循的有关政策、法律、制度仍如现状而无重大变化,所遵循的有关社会、政治、经济环境等仍如现状而无重大变化;

2)铁炉沟铜矿假定企业能按照设定的建设期如期完成并能达产,且开采技术和条件、经济技术指标如开发利用方案设定的指标进行生产;

3)评估设定的市场条件固定在评估基准日时点上,即矿业权评估时的市场环境、价格水平、矿山开发利用水平及生产能力等以评估基准日的市场水平和设定的生产力水平为基点;

4)阳坝铜矿和杜坝铜矿采选、产销均衡,即假定每年开采的矿石全部实现选矿处理,且生产的精矿全部实现销售;铁炉沟铜矿假定每年开采的矿石全部实现销售;

5)假定甘肃省康县油房沟-铁炉沟铜矿普查探矿权延续能成功办理;

6)采矿许可证到期后能够正常得到延续,并不产生相关费用;

7)无其它不可抗力及不可预见因素造成的重大影响。

(4)评估方法

阳坝铜矿和杜坝铜矿属正常生产矿山,均有备案的储量核实报告,每年进行矿山储量动态检测,其消耗资源储量、开采技术指标均可获取,根据收集到的财务数据资料,矿山选矿技术指标、产品销售合同、销售明细均可获取。根据分析阳坝铜矿的财务报表,企业具备一定的盈利能力,矿山具有一定的保有资源储量,矿山服务年限可以被确定,预期收益和风险可以预测并以货币计量。根据《收益途径评估方法规范》(CMVS12100-2008)、《矿业权评估参数确定指导意见》(CMVS30800-2008),本次评估确定阳坝铜矿和杜坝铜矿选用折现现金流量法评估。

铁炉沟铜矿为划定矿区,其采矿许可证还在办理之中,但矿山已完成了开发利用方案、土地复垦、矿山环境恢复治理方案等编制工作,目前矿山正在进行环境评价工作。矿山具有经国土资源部备案的储量报告,具有一定的储量规模,根据开发利用方案,矿山设计生产规模为6万吨/年,其开采技术指标、采矿成本数据均可获取,矿山服务年限可以被确定,预期收益和风险可以预测并以货币计量。根据《收益途径评估方法规范》(CMVS12100-2008)、《矿业权评估参数确定指导意见》(CMVS30800-2008),故本次评估确定铁炉沟铜矿选用折现现金流量法评估。

折现现金流量法的计算公式为:■

其中:P——矿业权评估价值;

CI——年现金流入量;

CO——年现金流出量;

■——年净现金流量;

i——折现率;

t——年序号(■);

n——评估计算年限。

甘肃省康县油房沟-铁炉沟铜矿普查探矿权,截止本次评估基准日,勘查区内仅投入了少量地表工作,根据四川省地质矿产勘查开发局一〇六地质队编写的《甘肃省康县油房沟-铁炉沟铜矿普查2012-2014年工作总结报告》,经过地表相关工作及历史地质资料分析,普查区内未发现工业矿体,找矿前景仍不明朗,故本评估对象不适用选用收益权益法评估。根据《成本途径评估方法规范》,本评估对象适用勘查成本效用法评估,其计算公式为:

■

式中:P—探矿权评估价值;

Cr—重置成本;

Ui—各类地质勘查技术方法完成的实物工作量;

Pi—各类地质勘查实物工作对应的现行价格和费用标准;

■—岩矿测试、其它地质工作(含综合研究及编写报告)、工地建筑等间接费用的分摊系数;

F—效用系数;

F=f1×f2;

f1—勘查工作布置合理性系数;

f2—勘查工作加权平均质量系数;

i—各实物工作量序号(i=1、2、3,…n);

n—勘查实物工作量项数。

(5)评估结果及增减值原因分析

1)评估结果

在实施了以上评估程序后,阳坝铜业公司4宗矿业权评估结果如下表所示:

阳坝铜业公司矿业权评估结果一览表

■

2)评估增减值原因分析:

阳坝铜业公司的阳坝铜矿和杜坝铜矿矿业权账面值为取得时缴纳的矿业权价款,因阳坝铜矿和杜坝铜矿为国营矿山改制时所缴纳的采矿权价款,当时的铜产品价格要低于本次评估基准日时点的铜产品价格,其取得时间早,取得成本较低,故导致本次评估增值。

(三)银茂矿业80%股权评估情况

1、评估基本情况

(1)资产基础法评估结论

经资产基础法评估,南京银茂铅锌矿业有限公司总资产账面价值为39,508.97万元,评估价值为115,772.47万元,增值额为76,263.50万元,增值率为193.03%;负债账面价值为20,244.95万元,评估价值为16,503.78万元,减值3,741.17万元;净资产账面价值为19,264.02万元,评估价值为99,268.69万元,增值额为80,004.67万元,增值率为415.31%。

评估汇总情况详见下表:

资产评估结果汇总表

金额单位:人民币万元

■

注:评估结论的详细情况见《资产评估明细表》。

(2)收益法评估结果

经收益法评估,南京银茂股东全部权益价值为99,435.54万元,较账面净资产增值80,171.52万元,增值率416.17%。

(3)评估结果的最终确定

资产基础法为从资产重置的角度评价资产的公平市场价值,仅能反映企业资产的自身价值,而不能全面、合理的体现各项资产综合的获利能力及企业的成长性,并且也无法涵盖诸如在执行合同、客户资源、专利、商誉、人力资源等无形资产的价值。

收益法是采用预期收益折现的途径来评估企业价值,不仅考虑了企业以会计原则计量的资产,同时也考虑了在资产负债表中无法反映的企业实际拥有或控制的资源,如在执行合同、客户资源、销售网络、潜在项目、企业资质、人力资源、雄厚的产品研发能力等,而该等资源对企业的贡献均体现在企业的净现金流中,所以,收益法的评估结论能更好体现企业整体的成长性和盈利能力。

收益法受企业未来盈利能力、资产质量、企业经营能力、经营风险的影响较大,而被评估单位由于有色金属市场行情的影响,未来盈利能力具有较大的不确定性。资产基础法从资产重置的角度反映了资产的公平市场价值,结合本次评估情况,被评估单位详细提供了其资产负债相关资料、评估师也从外部收集到满足资产基础法所需的资料,评估机构对被评估单位资产及负债进行全面的清查和评估,因此相对而言,资产基础法评估结果较为可靠,因此本次评估以资产基础法的评估结果作为最终评估结论。

2、矿业权评估情况

(1)评估对象和范围

评估对象为南京银茂铅锌矿业有限公司栖霞山铅锌矿采矿权(以下简称“栖霞山铅锌矿”)。

采矿许可证证号: C3200002010033220061279

采矿权人:南京银茂铅锌矿业有限公司

地址:南京市栖霞镇栖霞街89号

矿山名称:南京银茂铅锌矿业有限公司栖霞山铅锌矿

经济类型:有限责任公司

开采矿种:锌矿、铅矿

开采方式:地下开采

生产规模:35万吨/年

矿区面积:0.9808 km2

有限期限:2010年8月4日至2022年12月4日

矿区范围拐点坐标(80坐标):

■

开采深度:由172米至-775米标高。

截至评估基准日,上述范围内未设置其他矿业权,无矿业权争议。

(2)评估方法

依据《中国矿业权评估准则》-《收益途径评估方法规范(CMVS12100-2008)》规定,折现现金流量法适用于详查及以上勘查阶段的探矿权评估和赋存稳定的沉积型矿种的大中型矿床的普查探矿权评估;拟建、在建、改扩建矿山的采矿权评估;以及具备折现现金流量法适用条件的生产矿山采矿权评估。

该矿为正在生产矿山,目前编制有《江苏省南京市栖霞山铅锌矿区虎爪山矿段深部详查地质报告》,采矿权人并提供了近几年财务报表、生产报表等资料。评估对象具有独立获利能力并能被测算,其未来的收益能用货币计量。根据《矿业权评估技术基本准则(CMVS00001-2008)》和《收益途径评估方法规范(CMVS12100-2008)》,评估对象已具备采用折现现金流量法评估的条件,故确定本次评估采用折现现金流量法。其计算公式为:

■

其中:P —— 采矿权评估价值;

CI —— 年现金流入量;

CO—— 年现金流出量;

■—— 年净现金流量;

i —— 折现率;

t —— 年序号(■);

n —— 评估计算年限。

(3)主要评估参数的确定

1)评估基准日参与评估的保有资源储量与评估利用储量

1.1)评估基准日保有资源储量

南京银茂铅锌矿业有限公司栖霞山铅锌矿分为两个矿段,即:虎爪山矿段、平山头矿段。平山头矿段位于栖霞山风景区,根据“储量核实报告”及“储量评审意见书”及“储量评审备案”,平头山矿段所在栖霞山风景区内为禁采区,根据以上情况本次评估未予考虑。本项目评估资源储量为采矿许可证载明范围内的虎爪山矿段 (即:“深部详查报告”提交的保有资源储量)。

根据《矿业权评估利用矿产资源储量指导意见(CMVS30300-2010)》,评估基准日保有资源储量=储量核实基准日保有资源储量-储量核实基准日至评估基准日动用资源储量+储量核实基准日至评估基准日期间净增资源储量。

A、储量核实基准日保有资源储量

根据“深部详查报告”,截止2013年5月31日,采矿许可证范围内虎爪山矿段保有资源储量为:铅锌矿石量634.56万吨,铅金属量282880吨,锌金属量447475吨(其中:(111b) 305.09万吨、铅金属量73184吨、锌金属量118796吨;(122b) 270.07万吨、铅金属量160475吨、锌金属量252995吨;(333) 59.40万吨、铅金属量49221吨、锌金属量75684吨);硫矿石量266.21万吨,S量930550吨(其中:(332)207.91万吨、S量751829吨;(333)58.30万吨、S量178721吨);锰矿石量36.17万吨,锰金属量58816吨。其他伴生元素保有量见附表2。

另有证外(-775m以深) 资源储量为:铅锌矿石量140.57万吨,铅金属量99697吨,锌金属量151872吨(其中:(332) 21.23万吨、铅金属量10196吨、锌金属量16857吨;(333)119.34万吨、铅金属量88501吨、锌金属量135015吨);(333)硫矿石量146.52万吨,S量341351吨;(333)锰矿石量9.28万吨,锰金属量14556吨。

B、储量核实基准日至评估基准日动用资源储量

据采矿权人提供的《江苏省南京市南京银茂铅锌矿业有限公司二○一三年度矿山储量年报(截止日期:2013年11月30日)》、《江苏省南京市南京银茂铅锌矿业有限公司二○一四年度矿山储量年报(截止日期:2014年11月30日)》及2014年12月动用储量说明,2013年5月31日至本项目评估基准日动用资源储量为:铅锌资源量(111b)矿石量43.01万吨、铅金属量13114吨、锌金属量19584吨;硫矿资源量(332)矿石量29.76万吨、S量705971吨。

C、储量核实基准日至评估基准日期间净增资源储量

据采矿权人提供的《江苏省南京市南京银茂铅锌矿业有限公司二○一三年度矿山储量年报(截止日期:2013年11月30日)》、《江苏省南京市南京银茂铅锌矿业有限公司二○一四年度矿山储量年报(截止日期:2014年11月30日)》,2013年5月31日至本项目评估基准日期间净增资源储量为:铅锌资源量矿石量-11.23万吨、铅金属量-2112吨、锌金属量-3801吨(其中(111b)矿石量-7.49万吨、铅金属量-1536吨、锌金属量-3010吨,(122b)矿石量0万吨、铅金属量0吨、锌金属量-78吨,(333)矿石量-3.74万吨、铅金属量-576吨、锌金属量-713吨);硫矿资源量矿石量-5.41万吨、S量-15674吨(其中(332) 矿石量-1.43万吨、S量-1730吨,(333) 矿石量-3.98万吨、S量-13944吨)。

D、评估基准日保有资源储量

评估基准日保有资源储量=储量核实基准日保有资源储量-储量核实基准日至评估基准日动用资源储量+储量核实基准日至评估基准日期间净增资源储量。经计算,采矿许可证范围内虎爪山矿段保有资源储量评估基准日保有资源储量为:铅锌矿石量580.32万吨,铅金属量267654吨,锌金属量424090吨(其中:(111b) 254.59万吨、铅金属量58534吨、锌金属量11879696202吨;(122b) 270.07万吨、铅金属量160475吨、锌金属量252917吨;(333) 55.66万吨、铅金属量48645吨、锌金属量74971吨);硫矿石量231.04万吨,S量803249吨(其中:(332)176.72万吨、S量638472吨;(333)54.32万吨、S量164777吨);锰矿石量36.17万吨,锰金属量58816吨。

1.2)评估利用储量

矿山至今已有50余年生产,开采主要在虎爪山矿段。平头山矿段所在栖霞山风景区内为禁采区,据此本次评估未予考虑。评估用资源储量为采矿许可证范围内虎爪山矿段,其中锰矿石单独开采利用不经济,所以锰矿石也未予以考虑,本次评估用资源储量为采矿许可证范围内虎爪山矿段硫化铅锌矿石和硫矿石。即:

本次评估用资源储量为:铅锌矿石量580.32万吨,铅金属量267654吨,锌金属量424090吨(其中:(111b) 254.59万吨、铅金属量58534吨、锌金属量11879696202吨;(122b) 270.07万吨、铅金属量160475吨、锌金属量252917吨;(333) 55.66万吨、铅金属量48645吨、锌金属量74971吨);硫矿石量231.04万吨,S量803249吨(其中:(332)176.72万吨、S量638472吨;(333)54.32万吨、S量164777吨)。

根据《中国矿业权评估准则》,采矿权评估时,基础资源储量(111b、122b)全部参与评估计算,推断的内蕴经济资源量(333)可参考(预)可行性研究、矿山设计或矿产资源开发利用方案取值。(预)可行性研究、矿山设计或矿产资源开发利用方案中未予设计利用,可信度系数在0.5~0.8 范围中取值。

本次评估为金属矿山,控制程度一般,(333)为有限推断,矿体钻厚度或坑道揭露厚度小于20m,推断工程间距1/2 尖灭;厚度大于20m,推断工程间距2/3 尖灭。本次评估 (333)级资源储量可信度系数取值为0.6。则:

评估利用资源储量铅锌矿石量=254.59+270.07+55.66×0.6

=558.06(万吨)

经计算,评估利用资源储量铅锌矿金属平均品位Pb 4.45% 、Zn为7.06% 、伴生S为15.70%、伴生Ag为71.00g/t、伴生Au为0.65g/t。

评估利用资源储量硫矿石量=176.72+54.32×0.6

=209.31(万吨)

经计算,评估利用资源储量硫矿平均品位S为35.23%、伴生Pb 0.27% 、伴生Zn为0.35% 、伴生Ag为44.12g/t、伴生Au为0.78g/t。

2)采选技术指标

A、采矿回采率、矿石贫化率

据采矿权人提供的“近五年“三率”指标”及2010至2014年储量年报。栖霞山铅锌矿2010至2014年铅锌矿损失率分别为25%、24.7%、23.3%、24.9%、19%,平均为23.38%,采矿回采率平均76.62%;2010至2014年单硫矿损失率分别为49%、62.5%、56.8%、53.3%、44.6%,平均为53.24%,采矿回采率平均46.76%;2010至2014年石矿贫化率分别为5%、3.3%、6%、5.2%、6.2%,其中2011年贫化率偏离较大,评估选择三年贫化率平均为5.80%。本项目评估铅锌矿采矿回采率取76.62%,单硫矿采矿回采率取46.76%,矿石贫化率取5.80%。

B、选矿回收率

据采矿权人提供的“近五年“三率”指标”。栖霞山铅锌矿2010至2014年铅选矿回收率分别为85.22%、84.21%、86.01%、87.92%、89.92%,平均86.56%;锌选矿回收率分别为88.49%、86.04%、87.86%、85.66%、88.49%,平均87.31%;硫选矿回收率分别为82.69%、86.12%、86.09%、87.89%、88.67%,平均86.29%;银选矿回收率分别为58.82%、57.36%、54.25%、53.07%、51.08%,平均54.92%。本项目评估选矿回收率取值为:金属铅86.56%、金属锌87.31%、硫元素86.29%、金属银54.92%。

由于“近五年“三率”指标”没有金金属回收率,评估人员2012年至2014年“南京银茂铅锌矿业有限公司生产经营月报”及2012年至2014年储量年报和“2014年12月动用储量”,对2012年至2014年入选矿石金金属量及各年回收金金属量进行了统计计算。经统计计算,2012年回采入选矿石金金属量205.45(=342.42×0.6)kg,回收金金属量39.399kg,金金属回收率21.47%(=39.399÷205.45);2013年回采入选矿石金金属量251.75(=419.58×0.6)kg,回收金金属量44.10kg,金金属回收率15.65%(=44.10÷251.75);2014年回采入选矿石金金属量223.85(=373.08×0.6)kg,回收金金属量45.703kg,金金属回收率20.42%(=45.70÷223.855);三年平均19.18%。本项目评估金金属回收率取19.18%。

3)评估基准日利用可采储量

依据《矿业权评估利用矿产资源储量指导意见(CMVS30300-2010)》,评估利用可采储量是指评估利用资源储量扣除设计损失和开采损失后可采出的储量。评估利用可采储量按下列公式确定:

评估利用可采储量=评估利用矿产资源储量-设计损失量-采矿损失量

=(评估利用矿产资源储量-设计损失量) ×采矿回采率

根据《开发利用方案》,设计损失量为0。

可采储量矿石量=铅锌矿石可采储量+硫矿石可采储量

=(558.06-0)×76.62%+(209.31-1)×46.76%

=525.46(万吨)

经计算,可采储量各金属平均品位为:Pb 3.67% 、Zn 5.81% 、S19.34%、Ag为66.00g/t、Au为0.67g/t。

4)生产规模及矿山服务年限

4.1)生产规模

本项目评估对象采矿许可证证裁生产规模为35万吨/年,“开初步设计”设计生产规模为35万吨/年,矿山实际生产能力在35万吨左右。故本项目评估生产规模取35万吨/年。

4.2) 矿山服务年限

根据上述确定的生产能力,按以下公式计算矿山服务年限,具体计算如下:

T=Q÷[A×(1-ρ)]

式中:T—矿山服务年限;

Q—矿山可采储量;

A—年生产能力;

ρ—矿石贫化率。

由上式计算得出矿山服务年限为:

T=525.46 ÷35÷(1-5.80%)

≈15.94(年)

本项目评估对象为正常生产矿山,则本项目评估计算年限为15.94年。即2015年1月~2030年。

5)销售收入

5.1)产品销量

(1) 入选矿石品位

本项目评估矿石贫化率为5.14%,矿石平均地质品位为:Pb3.70%、Zn5.84%、S27.15%、Ag105.01g/t、Au1.06g/t。因此,入选原矿品位分别如下:

入选矿石Pb平均品位:3.67%×(1-5.80%)=3.46%

入选矿石Zn平均品位:5.81%×(1-5.80%)=5.47%

入选矿石 S 平均品位:19.34%×(1-5. 80%)=18.22%

入选矿石Ag平均品位:66.00×(1-5. 80%)=62.17(g/t)

入选矿石Au平均品位:0.67×(1-5. 80%)=0.63(g/t)

(2) 正常生产年精矿中金属含量

本项目评估原矿年正常生产能力为35万吨。Pb回收率为86.56%,Zn回收率为87.31%,S回收率为86.29%,Ag回收率为54.92% ,Au回收率为19.18%。正常生产年精矿中金属含量如下:

铅精矿含Pb=年生产能力×入选矿石Pb平均品位×Pb回收率

=350000×3.46%×86.56%

=10481.93(吨)

锌精矿含Zn=年生产能力×入选矿石Zn平均品位×Zn回收率

=350000×5.47%×87.31%

=16715.12(吨)

铅精矿含Ag=年生产能力×入选矿石Ag平均品位×Ag回收率

=350000×62.17×54.92%÷1000

=11949.45(kg)

铅精矿含Au=年生产能力×入选矿石Au平均品位×Au回收率

=350000×0.63×19.18%÷1000

=42.29(kg)

硫精矿含 S=年生产能力×入选矿石S平均品位×S回收率

=350000×18.22%×86.29%

=55028.41(吨)

(3) 精矿产量

本项目评估Pb精矿品位为45%,Zn精矿品位为49%,S精矿品位为47%。正常生产年精矿产量为:

铅精矿产量=铅精矿含Pb÷Pb精矿品位

=10481.93÷45%

=23293.18(吨)

锌精矿产量=锌精矿含Zn÷Zn精矿品位

=16715.12÷49%

=34112.49(吨)

硫精矿产量=硫精矿含S÷S精矿品位

=55028.41÷47%

=117081.72(吨)

(4)铅精矿中金、银品位

铅精矿含Ag品位=年铅精矿含Ag÷年铅精矿产量

=11949.45×1000÷23293.18

=513.00(g/t)

铅精矿含Au品位=年铅精矿含Au÷年铅精矿产量

=42.29×1000÷23293.18

=1.82(g/t)

5.2)产品售价

根据《矿业权评估参数确定指导意见》(CMVS30800-2008),评估价格的定量分析方法通常应用①回归分析预测法;②时间序列分析预测法。不论采用何种方式确定的矿产品市场价格,其结果均视为对未来矿产品市场价格的判断结果。矿业权评估中一般采用当地平均价格,原则上以评估基准日前的三至五个年度内的价格平均值或回归分析后确定评估计算中的价格参数。对产品市场价格波动大、服务年限较长的大中型矿山,可向前延长至5年。

①铅精矿含铅销售价格

根据Wind资讯,2009年、2010、2011、2012、2013、2014年上海金属网1#铅锭价格变化如下图:

■

由上图可知,2007年下半年起价格出现较大涨幅,尤其是2007年10月份,价格一度上升到了25294元/吨,之后价格高位震荡,2007年底开始下降,2008年11月底受金融危机影响最低降至8200元/吨,2009年开始回升并基本呈平稳上升的态势,至2009年9月已涨到15000元/吨以上,之后到2012年底1#铅锭价格在14000~18000元/吨之间波动,2013年,由于我国经济增速下行全球铅金属市场需求放缓的影响,价格开始有所下滑,由2012年底14750元/吨在波动中下滑到评估基准日12590元/吨。

经统计计算,各年及评估基准日前五、三年平均价格见下表:

■

根据以上“上海金属网1#铅锭价格变化图”,本项目评估基准日时点1#铅锭价格为12590元/吨。该价格已处于底谷,未来1#铅锭价格应会有所反弹并波动上行,本项目考虑到评估计算的服务年限较长(15.83年),1#铅锭价格取评估基准日前五年平均值14448.29元/吨。

参考矿山提供的 2014年与济源万洋冶炼(集团)有限公司和株洲冶炼集团股份有限公司的销售合同,铅精矿含铅计价以供方发货之日起5个工作日内上海有色网每日公布的1#铅锭均价值为P,经P作为计价基础,M为铅精矿单价(元/吨金属量),M=P-1800(与株洲冶炼集团股份有限公司的销售合同为M=P-1900),铅精矿以品位60%为计价基础,铅品位每±1%,单价相应±18元/吨金属量。本项目评估产品方案铅精矿含铅品位为45%,则本次评估铅精矿含铅的产品销售单价(不含税)为10579.73(=(14448.29-1800-18×(60-45))÷1.17)元/吨。

②锌精矿含锌销售价格

根据Wind资讯,2009年、2010、2011、2012、2013、2014年上海金属网1#铅锭价格变化如下图:

■

由上图可知,1#锌锭价格自2007年起锌价格出现下滑,且降幅较大,受金融危机影响2008年11月降到9378元/吨; 2009年初开始稳步回升,年底达到20000元/吨;2010年至2014年价格基本稳定,均价在15000元/吨以上,目前1#锌价在16700元/吨上下波动。

经统计计算,各年及评估基准日前五、三年平均价格见下表:

■

根据以上“上海金属网1#锌锭价格变化图”,本项目评估基准日时点1#铅锭价格为16800元/吨。本项目考虑到评估计算的服务年限较长(15.83年),1#锌锭价格取评估基准日前三年平均值15222.9元/吨。

参考矿山提供的 2014年与江西省和兴泰实业有限公司的销售合同,锌精矿含锌计价:a、以上海有色网每日公布的1#锌锭均价的月平均值为P,确认计价基数P为15000元/吨金属量时的加工费为5500元/吨,P大于15000部分2:8分成,即该批锌精矿结算价格M=P-[5500+(P-15000)*20%];b、以含锌50%的基准,锌品位每±1%,单价相应±30元/吨金属量。本项目评估产品方案锌精矿含锌品位为49%,则本次评估锌精矿含锌的产品销售单价(不含税)为8246.42(=(15222.9-(5500+(15222.9-15000)×20%)-30×(50-49))÷1.17)元/吨。

③铅精矿含银销售价格

根据Wind资讯,2009年、2010、2011、2012、2013、2014年上海金交所白银现货结算价变化如下图:

■

(下转30版)