下半年管理能力待考验

——2015年二季度上证基金评级分析

⊙上海证券基金评价研究中心 高琛

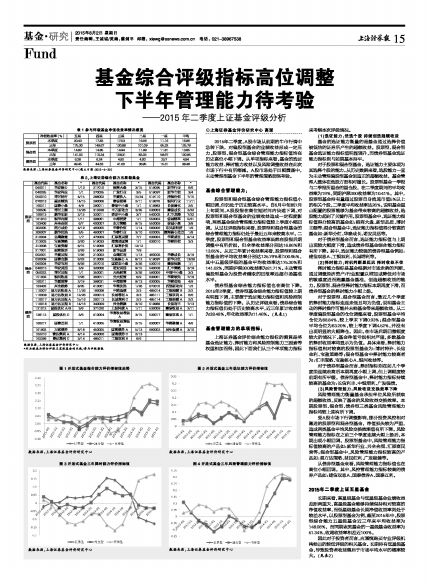

2015年二季度,A股市场从前期的牛市行情中急转下跌,对偏股型基金的业绩收益形成一定压力,股票型、混合型基金综合管理能力指标值均在历史高位小幅下调。从单项指标来看,基金的选证能力收益、择时能力收益以及风险调整收益在此次市场下行中有所缩减。A股市场处于巨幅震荡中,主动管理型基金下半年的管理策略面临考验。

基金综合管理能力:

股票型和混合型基金综合管理能力指标值小幅回调,但仍处于历史较高水平。自6月中旬到7月上旬期间,A股股指在高位短时间内快速下调,对股票型和混合型基金的业绩收益造成一定程度影响,两类基金综合管理能力指标值较上季度小幅回调。从过往评级指标来看,股票型和混合型基金的综合管理能力指标仍处于最近五年来较高水平。二季度,股票型和混合型基金收益率虽然在股指后期调整中有所折损,但全季收益率分别达16.86%和13.85%。从近三年累计收益率来看,股票型和混合型基金的平均收益率分别达125.79%和100.95%,其中五星级评级的基金平均收益率达175.30%和141.02%,同期沪深300收益率为81.71%。主动管理偏股型基金为投资者赚取的回报率远超市场基准水平。

债券型基金综合能力指标值也在高位下降。2015年2季度,债券型基金综合能力指标值较上期有明显下调,主要源于选证能力指标值和风险控制能力指标值的下降。从历史评级来看,债券综合能力指标值仍处于历史较高水平,近三年累计收益率为38.48%,年化收益率为11.46%。(见表1)

基金管理能力的单项指标:

上海证券基金评价综合能力指标的测算是将基金选证能力、择时能力和风险控制能力三因素等权重相加而得,因此下面我们从三个单项能力指标来考察本次评级情况。

(1)选证能力:优选个股 持续创造超额收益

基金的选证能力衡量的是基金通过选择价值被低估的证券所产生的超额收益。股票型、混合型基金选证能力指标值明显调升,而债券型基金选证能力指标则与前期基本持平。

对于股票和混合型基金,选证能力主要体现为其选择个股的能力。从历史数据来看,选股能力一直为主动管理偏股型基金创造正的超额收益,基金管理人整体在选股方面相对擅长。股票型基金一季报与二季报所重合的重仓股,在二季度期间的平均收益率为19%,同期沪深300收益率为10.41%。其中,股票型基金持有量超过股票自身流通市值5%以上的相关个股,二季度平均收益率达26%。说明基金重点配置的股票能够为基金带来较高的超额收益,选股能力起到了关键作用。股票型基金中,选证能力指标值得分较高的基金如:招商大盘、新华品质、博时主题等;混合型基金中,选证能力指标值得分较高的基金如:新华分红、华泰成长、诺安灵活等。

对于债券型基金而言,选证能力指标值与上期出现较大幅度下滑,造成债券型基金综合能力指标有所下降。其中,选证能力较强的债券型基金例如:建信双息A、工银双利、长城增利等。

(2)择时能力:时机判断显延迟 择时收益不佳

择时能力指标是基金根据对市场走势的判断,通过调整经济资产/行业配置以增加或降低对市场的敏感度进而跑赢基金基准,创造超额收益的能力。股票型、混合型择时能力指标本期再度下滑,而债券型基金的择时能力小幅上扬。

对于股票型、混合型基金而言,最近几个季度的择时能力指标连连走低且均为负值,说明基金主动的择时操作可能并未给基金带来超额收益。从二季度偏股型基金的仓位调整来看,股票型基金平均仓位为88.84%,较上季末下调0.93%;混合型基金平均仓位为63.20%,较上季度下调4.52%,并没有出现明显的大幅降仓。因此,在市场后期回撤幅度较大的情况下,基金净值亏损相对严重,多数基金的择时收益率均显示为负值。具体来看,择时能力指标值相对较高的股票型基金为:博时特许、长信金利、宝盈策略等;混合型基金中择时能力较高者为:汇丰策略、宝盈核心A、银河收益等。

对于债券型基金而言,择时指标则在前几个季度里连续走高后本期再度小幅上调,但上调幅度较前期有所平缓。债券型基金中,择时能力指标持续较高的基金为:长信利丰、中银增利、广发强债。

(3)风险管理能力:风险收益交换效率下降

风险管理能力衡量基金承担单位风险所获取的超额收益,反映了基金的风险收益交换效率。本期股票型、混合型、债券型三类基金风险管理能力指标均较上期有所下调。

受A股市场下行调整影响,部分投资风控相对激进的股票型和混合型基金,净值损失较为严重,造成两类基金平均风险交换效率值有所下降。风险管理能力指标在之前三个季度连续大幅上扬后,本期出现小幅回调。股票型基金中,风险管理能力指标值较高的产品如:新华行业、兴全合润、汇添富民营等;混合型基金中,风险管理能力指标较高的产品如:易方达策略、益民红利、广发稳健等。

从债券型基金来看,风险管理能力指标值也在高位小幅回调。其中,风控管理能力指标较高的债券产品如:建信双息A、国泰债券A、国泰互利。

2015年二季度上证五星基金

长期来看,高星级基金与低星级基金业绩收益差距两重天,高星级基金能够持续保持相对较高的净值收益率,而低星级基金长期净值收益率则处于较差水平。以股票型基金为例,截至2015年中,股票型综合能力五星级基金近三年来平均收益率为148.08%,而同期该类基金的一星级基金收益率为51.34%,收尾收益率相差近100%。

因此对于投资者而言,应谨慎购买专业评级机构给出的较低评级的相关基金。长期持有低星级基金,导致投资者收益落后于市场平均水平的概率较大。(见表2)