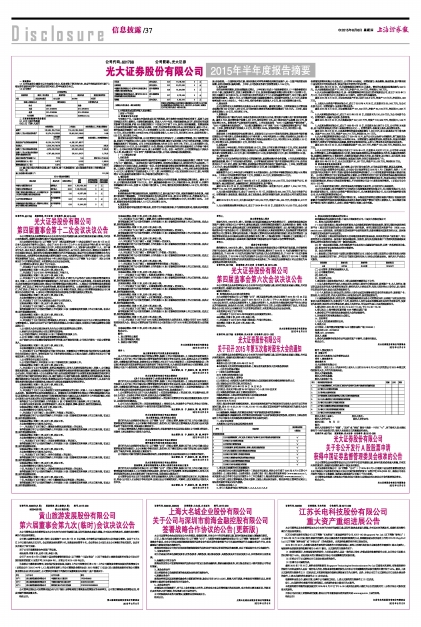

2015年半年度报告摘要

光大证券股份有限公司

公司代码:601788 公司简称:光大证券

一 重要提示

1.1 本半年度报告摘要来自半年度报告全文,投资者欲了解详细内容,应当仔细阅读同时刊载于上海证券交易所网站等中国证监会指定网站上的半年度报告全文。

1.2 公司简介

■

■

二 主要财务数据和股东情况

2.1 公司主要财务数据

单位:元 币种:人民币

■

2.2 截止报告期末的股东总数、前十名股东、前十名流通股东(或无限售条件股东)持股情况表

单位: 股

■

■

2.3 控股股东或实际控制人变更情况

□适用 √不适用

三 管理层讨论与分析

今年前五个月,中国资本市场在改革红利不断释放、货币政策定向宽松的宏观背景下,延续了去年四季度以来的上涨势头,主要股指屡创新高。但进入六月中旬后,市场在融资盘去杠杆、获利回吐等因素的影响下急促回调,沪深300指数在短短17个交易日内下跌了31%,股市出现巨幅震荡。监管层密集出台多项措施来稳定市场,取得初步成效。目前,行业持续增长的势头尚未出现明显改变,截至6月末,两市股基成交量累计288万亿,比上年同期增长5.6倍;125家证券公司总资产为8.27万亿,净资产为1.3万亿,同比分别增长238%和60%;行业实现营业收入3,305亿元,同比增长255%;实现净利润1,532亿元,同比增长374%。

面对复杂多变的市场环境,公司在董事会坚强有力的领导下,主动调整经营策略,坚守风险管控底线,经受住了市场的巨大冲击,实现了历史最好经营业绩,赢得了国有控股上市公司的良好形象,为持续稳健发展奠定了坚实基础。公司上半年实现营业收入约95亿元(合并口径,下同),近上年同期的5倍,实现净利润近50亿元,是上年同期的近13倍;营业收入和净利润的同比增长幅度均在上市券商中排名第1。公司年化净资产收益率34.4%,逾上年同期的10倍。仅仅一年的时间,公司监管评级由C类跃升为A类,标志着公司 “816事件”的影响已基本消除,公司进入到跨越式发展新阶段。

(一)主营业务分析

1、经纪业务

上半年,经纪业务围绕改革转型升级和互联网金融两个中心,强化综合金融服务能力,不断将“以客户为中心”落到实处。一是对现有客户进行分级管理,采用差异化覆盖方式,提供针对性产品和服务。二是做实分公司实体化改革,实施区域一体化、全业务链和新设营业部经营管理模式改革,取得了良好成效。三是深入完善优化互联网金融平台,进一步提升业务效率和用户体验。上半年,经纪业务实现营业收入42亿元(含信用客户交易佣金收入17亿),较上年同期增长近4倍;实现利润30.52亿,较上年同期增长16倍;股基交易量份额2.7%,市场排名保持在第11位。

2、信用业务

信用业务继续秉承“以客户为中心”理念,调动公司内外部资源,保持跨越式增长势头。截至6月末,公司信用业务总规模772.6亿元。其中,融资融券余额689亿元,市场份额3.4%,排名第10;托管市值两融转化率6.16%,在前20大券商中排名第3。上半年,信用业务实现利息净收入8.9亿元,同比增长114%。

3、机构销售

机构销售业务不断加强投研服务,创新营销方式,强化重点客户关系,深度挖掘潜在业务机遇,大幅提升机构客户覆盖面积。上半年实现基金分仓内部占有率3.9%,较2014年增长5%;代销基金产品2,436只,占市场全部开放式基金产品的90%以上;实现RQFII托管规模58亿元,同比增长290%。上半年,销售交易业务实现营业收入3.1亿元,同比增长227%。

4、投资业务

投资业务面对市场指数的不断走高,坚持不为市场乱象所惑,不为短期利益所动,始终追求均衡发展、综合收益。一方面积极采取打新、套利和量化对冲等多策略低风险交易操作,另一方面严格控制业务规模,及时兑现收益、隔离风险。上半年,公司投资业务累计实现营业收入13.5亿元。

5、投行业务

投行业务厚积薄发,实现业绩爆发式增长。上半年累计完成8个股票承销项目、17个债券承销项目和23个新三板挂牌项目,实现主承销规模517亿元,股票和债券融资规模分居行业第13位和第6位,同比大幅提升36位和20位。公司在行业内首创性地成立了中小企业投融资管理部门,专注于新三板市场的挂牌和做市。截至6月末,公司稳居行业新三板融资规模首位,实现做市业务收入3.7亿元,投资收益率达到180%(未年化)。今年上半年,投行业务累计实现收入9亿元,较上年同期增长逾6倍。

6、基金业务

公司分别持有光大保德信和大成基金55%和25%股权。截至报告期末,上述两家基金公司管理基金规模分别344 亿元和1,263亿元,公司按持股比例享有的基金管理规模合计505亿元。上半年,基金业务实现收入2.6亿元,同比增长37%。

7、资管业务

资管业务以客户需求为导向,标准化投资和另类投资齐头并进,管理资产规模与客户收益均显著提高。截至6月末,受托管理资产规模2,331亿元,较年初增长18%,其中集合理财产品规模405亿元,较年初增长80%。资管业务产品收益居行业前列。上半年接连取得“2015中国最佳资产管理券商”、“2015中国最佳量化投资团队”,“光大阳光嘉耀量化2号”荣获“2015中国最佳资管创新产品”等奖项。上半年,资管业务累计实现收入3亿元,同比增长203%;实现净利润1.5亿元,同比增长3倍。

8、期货业务

期货业务上半年继续保持快速增长势头,首批取得上证50ETF期权代理资格,期权业务市场份额在期货公司中排名第3,在券商系期货公司中排名第1。今年再次获得AA评级,行业排名从去年第9升至第6,取得历史最好排名。上半年,期货业务日均保证金规模93亿元,同比增长90%;实现收入2.6亿元,同比增长90%;实现净利润1亿元,同比增长193%。

9、直投业务

直投业务上半年处置上市项目实现收益2.9亿元,其他上市项目期末浮盈逾7亿元。同时,该业务积极开辟产业基金新战场,新成立的新三板基金产品大幅超募,业务模式发生了根本性变化。上半年,光大资本累计实现营业收入3.3亿元,较上年同期增长近14倍;实现净利润3亿元,较上年同期增长20倍。

10、境外业务

境外子公司光证金控充分利用母公司的资源优势,加速整合境内外业务资源。6月完成对新鸿基金融的股权收购,缩小了与行业领先者的差距。公司零售经纪业务客户资产总值较年初增长67%;投行业务完成2个IPO项目;期货、资产管理、机构销售自营业务等也取得了显著的进步。上半年,实现营业收入2.2亿元,较去年同期增长166%;实现净利润0.5亿元,较上年同期增长6倍。

11、融资租赁

融资租赁子公司上半年完成与幸福航空35%的股权转让,合并持有幸福租赁股权比例由50%增至85%。上半年公司完成租赁项目投放7亿元,实现收入0.5亿元,实现净利润0.4亿元。

(二)主要子公司、参股公司分析

1、光大期货有限公司,成立于1993年4月8日,注册资本为100,000万元,为公司全资子公司。经营范围为:商品期货经纪、金融期货经纪,期货投资咨询,资产管理。

截至2015年6月30日,光大期货拥有23家营业部和一家全资子公司,总资产1,204,731万元,净资产119,164万元,实现净利润10,177万元。

2、光大资本投资有限公司,成立于2008年11月7日,注册资本为200,000万元,为公司全资子公司。经营范围为:股权投资,债权投资,设立直投基金,提供财务顾问服务,经证监会认可开展的其他业务。

截至2015年6月30日,光大资本总资产322,034万元,净资产295,065 万元,净利润30,072万元。

3、光大保德信基金管理有限公司,成立于2004年4月22日,注册资本为16,000万元,由公司和保德信投资管理有限公司合资成立,公司持有55%股权。经营范围为:基金募集、基金销售、资产管理和中国证监会许可的其他业务(涉及行政许可的凭许可证经营)。

截至2015年6月30日,光大保德信基金共管理20只基金,管理的公募基金规模总额为344亿元。光大保德信基金总资产77,882万元,净资产63,154万元,净利润8,736万元。

4、光大证券金融控股有限公司,是一家根据香港法律注册成立的有限责任公司,成立于2010年11月9日,为公司全资子公司,注册资本20亿港币。业务性质为金融服务。

截至2015年6月30日,光证金控总资产折合人民币245.8亿元,净资产121亿元,净利润5,493万元。

5、上海光大证券资产管理有限公司,成立于2012年4月25日,注册资本为20,000万元,为公司全资子公司。经营范围为:证券资产管理业务。

截至2015年6月30日,光证资管总资产107,302万元,净资产80,519万元,净利润15,098万元。

6、光大富尊投资有限公司,成立于2012年9月26日,注册资本为120,000万元,为公司全资子公司。经营范围为:金融产品投资、投资咨询。

截至2015年6月30日,光大富尊总资产247,031万元,净资产133,969万元,净利润15,149万元。

7、大成基金管理有限公司,成立于1999年4月12日,注册资本金人民币2亿元,公司持有25%股权,是中国首批获准成立的老十家基金管理公司之一。经营范围为:发起设立基金;基金管理业务。

截至2015年6月30日,大成基金管理的基金规模总额为1,263亿元,在94家基金公司中排名第18。总资产310,856万元,净资产206,711万元,净利润19,711万元。

8、光大幸福国际租赁有限公司成立于2014年10月,由子公司光证金控与幸福航空、荆门城投联合组建,报告期公司合并持股比例由50%增至85%。经营范围为:融资租赁业务;租赁业务;向国内外购买租赁财产;租赁财产的残值处理及维修;租赁交易咨询和担保;从事与主营业务有关的商业保理业务。

截至2015年6月30日,光大幸福租赁总资产135,221万元,净资产106,239万元,净利润4,553万元。

9、光大云付互联网股份有限公司成立于2015年4月,注册资本人民币2亿元,公司持有40%股权。经营范围为:从事金融数据处理与分析;接受金融机构委托从事金融信息技术外包、金融业务流程外包、金融知识流程外包;计算机软件、网络科技领域内的技术开发、技术咨询、技术转让、技术服务;实业投资;资产管理;组织文化艺术交流活动;展览展示服务;利用自有媒体发布广告。

截至2015年6月30日,光大云付总资产20,067万元,净资产20,036万元,净利润36万元。

四 涉及财务报告的相关事项

4.1 与上年度财务报告相比,会计政策、会计估计发生变化的,公司应当说明情况、原因及其影响。

经公司四届六次董事会审议通过,公司会计估计变更事项自2015年1月1日起施行,包括:(1)对固定资产和无形资产(软件)的预计使用寿命和残值率进行修订;(2)对应收账款坏账准备计提进行变更。 公司独立董事会计估计变更发表的独立意见:公司董事会对会计估计变更事项的表决程序和结果符合《公司章程》等法律法规的相关规定;该会计估计变更事项能够更加公允、恰当地反映公司的财务状况和经营成果,符合公司的实际经营情况,不存在损害公司及中小股东利益的情形。(详见公司公告2015-019号)

4.2 与上年度财务报告相比,对财务报表合并范围发生变化的,公司应当作出具体说明。

本公司本年度纳入合并范围的子公司包括光大保德信基金管理有限公司、光大期货有限公司、光大资本投资有限公司、上海光大证券资产管理有限公司、光大富尊投资有限公司、光大证券金融控股有限公司、光大幸福国际租赁有限公司。

对于本集团担任资产管理方的资产管理计划,本集团会持续评估因管理该资产管理计划而获得的薪酬水平和面临的可变回报风险程度是否表明本集团为该资产管理计划的主要责任人。如本集团为该资产管理计划的主要责任人,应将上述资产管理计划纳入合并范围。