控股股份有限公司并向特定对象发行A股股份募集配套资金报告书(草案)摘要

(上接B53版)

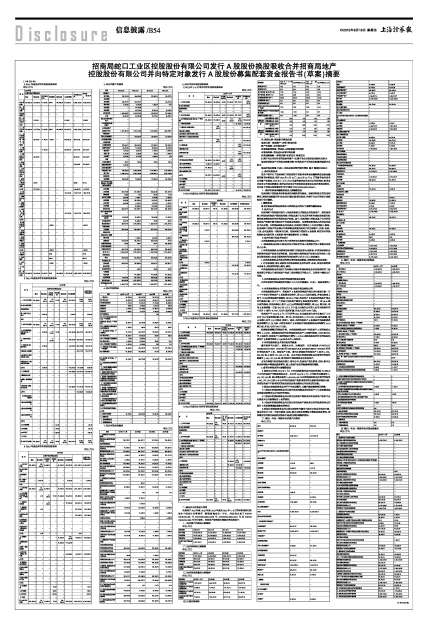

(2)2014年度合并所有者权益变动表

单位:万元

■

(3)2013年度合并所有者权益变动表

单位:万元

■

(4)2012年度合并所有者权益变动表

单位:万元

■

5、母公司资产负债表

单位:万元

■

■

6、母公司利润表

单位:万元

■

■

7、母公司现金流量表

单位:万元

■

■

8、母公司所有者权益变动表

(1)2015年1-6月母公司所有者权益变动表

单位:万元

■

(2)2014年度母公司所有者权益变动表

单位:万元

■

(3)2013年度母公司所有者权益变动表

单位:万元

■

(4)2012年度母公司所有者权益变动表

单位:万元

■

二、被合并方财务会计信息

招商地产2012年度、2013年度、2014年度及2015年1-6月的财务报告已经信永中和会计师事务所(特殊普通合伙)审计,并分别出具了XYZH/2012SZA1005号、XYZH/2013SZA1028号、XYZH/2014SZA1021号及XYZH/2015SZA10055号审计报告。招商地产报告期内简要财务信息如下:

(一)合并资产负债表主要数据

单位:万元

■

(二)合并利润表主要数据

单位:万元

■

(三)合并现金流量表主要数据

单位:万元

■

(四)主要财务指标

■

■

注:流动比率=流动资产/流动负债

速动比率=(流动资产-存货)/流动负债

资产负债率=总负债/总资产

应收账款周转率=营业收入/应收账款平均余额

存货周转率=营业成本/存货平均余额

利息保障倍数=(利润总额+利息支出)/利息支出

归属于母公司所有者的每股净资产=归属于母公司股东权益/期末总股本

每股经营活动产生的现金流量净额=经营活动产生的现金流量净额/期末总股本

每股净现金流量(元/股)=现金及现金等价物净增加(减少)额/期末总股本

三、备考财务报表

信永中和审计了招商局蛇口控股按照下述备考财务报表编制基础及假设编制的备考财务报表,包括2015年6月30日、2014年12月31日的备考合并及母公司资产负债表,2015年1-6月、2014年度的备考合并及母公司利润表、备考合并及母公司现金流量表、备考合并及母公司股东权益变动表以及财务报表附注,并出具了标准无保留意见的《审计报告》(XYZH/2015SZA20062)。

(一)备考财务报表编制基础及主要编制假设

招商局蛇口控股备考财务报表以持续经营为基础,根据实际发生的交易和事项,按照财政部颁布的《企业会计准则》及相关规定,并基于本公司的会计政策和会计估计编制。

1、编制基础

备考财务报表的股权结构以本次吸收合并的以下要素为编制基础:

(1)合并方式

招商局蛇口控股拟以发行A股股份换股方式吸收合并招商地产,即招商局蛇口控股向招商地产除招商局蛇口控股及其子公司以外的所有换股股东发行股票交换该等股东所持有的招商地产股票。其中,招商局蛇口控股及其子公司所持招商地产股票不参与换股并不行使现金选择权,且该等股票将在本次交易完成后予以注销。本次换股吸收合并完成后,招商地产将终止上市并注销法人资格,招商局蛇口控股作为存续公司将承继及承接招商地产的全部资产、负债、业务、人员、合同及其他一切权利与义务。招商局蛇口控股的A股股票(包括为本次换股吸收合并发行的A股股票)将申请在深交所上市流通。

(2)合并生效日和合并完成日

本次换股吸收合并生效日为下述的所有生效条件均获满足之日:

1)《换股吸收合并协议》经合并双方的法定代表人或授权代理人签署并加盖法人公章;

2)本次换股吸收合并获得招商局蛇口控股股东大会批准;本次换股吸收合并获得招商地产股东大会的批准,即分别经出席招商地产股东大会的全体A股非关联股东和B股非关联股东所持表决权的三分之二以上表决通过;

3)本次换股吸收合并涉及的相关事项取得国资委、商务部和证监会核准;

4)不存在限制、禁止或取消本次换股吸收合并的法律、法规,政府机构的禁令或命令,或法院的判决、裁决、裁定。

本次换股吸收合并完成日为存续公司就本次换股吸收合并完成相应的工商变更登记手续之日或招商地产完成工商注销登记手续之日,以两者中较晚之日为准。

(3)本次换股吸收合并发行的股票的种类及面值

本次交易发行的股票种类为境内上市人民币普通股(A股),每股面值为1元。

(4)本次换股吸收合并的发行价格、换股价格及换股比例

本次换股吸收合并中,招商地产A股股东的换股价格以定价基准日前一百二十个交易日招商地产A股股票交易均价,即21.92元/股为基础,并在此基础上给予73.81%的换股溢价率确定,即38.10元/股;招商地产B股股东的换股价格以定价基准日前一百二十个交易日招商地产深圳B股股票交易均价,即18.06港元/股为基础,并在此基础上给予102.71%的换股溢价率确定,即36.61港元/股。采用B股停牌前一日即2015年4月2日中国人民银行公布的人民币兑换港币的中间价(1 港币=0.7919人民币)进行折算,折合人民币28.99元/股。

招商地产于2015年5月7日召开的2014年年度股东大会审议通过了上市公司2014年度利润分配方案,按2014年末总股本 2,575,950,754股为基数,每10股派人民币3.20元现金(含税)。因此,本次招商地产A股换股价格根据除息结果调整为37.78元/股,本次招商地产B股换股价格根据除息结果调整为36.20港元/股,折合人民币28.67元/股。

根据除息调整后的换股价格,本次换股吸收合并中招商地产A股的换股比例为1:1.6008,即换股股东所持有的每股招商地产A股票可换取1.6008股本公司A股股份,招商地产B股的换股比例为1:1.2148,即换股股东所持有的每股招商地产B股票可换取1.2148股本公司A股股份。

(5)本次换股吸收合并发行股份的数量

截至报告书出具日,剔除本公司、达峰国际、全天域投资、FOXTROT INTERNATIONAL LIMITED和ORIENTURE INVESTMENT LIMITED所持有的招商地产A股、招商地产B股,参与本次换股的招商地产A股为1,026,806,845股、B股为212,450,474股,本公司因本次换股吸收合并将发行的股份数量为1,901,797,599股,将全部用于换股吸收合并招商地产。

自定价基准日起至换股实施日,若本公司、招商地产发生派息、送股、资本公积金转增股本等除权除息事项,则上述发行股份的数量将相应调整。

2、备考财务报表的主要编制假设

(1)假定本公司在2014年1月1日已完成改制并业已完成对持股51.89%之子公司招商地产的换股吸收合并,本公司2014年1月1日的股份总额即为7,401,797,599股(即:改制后股份5,500.000,000与本次换股吸收合并发行的股份1,901,797,599之和);本公司享有招商地产在备考期间的全部经营利润或亏损,并按招商地产于备考期间的股权权益分派金额对公司股东进行分配;

(2)假设本次换股吸收合并不产生交易费用,无需计提或缴纳相关税费;

(3)假设本次换股吸收合并未发生招商局集团向招商地产中小股东提供现金选择权而增持本公司股份的情况;

(4)假设本次换股吸收合并未发生招商地产原股东持有招商地产股份不足以换成本公司新增股份1 股的情况;

(5)假设本次换股吸收合并未发生向招商地产原股东以外的投资者非公开发行A股股票募集配套资金的情况;

(6)假设本次换股吸收合并未发生在报告书截至日起至本次合并完成日前,若合并双方中任一方发生派息、送股、资本公积金转增股本等除权除息事项,按照深交所的相关规则应对换股价格进行相应调整的情况。

(二)最近一年及一期备考合并资产负债表

单位:万元

■

■

■

(三)最近一年及一期备考合并利润表

单位:万元

■

■

(四)最近一年及一期备考合并现金流量表

单位:万元

■

■

(下转B55版)