证券代码:600550 证券简称:保变电气 债券代码:122083 债券简称:11天威债

保定天威保变电气股份有限公司重大资产出售实施情况报告书

独立财务顾问 ■

公司声明

本公司及董事会全体成员保证本报告书内容的真实、准确、完整,并对报告书的虚假记载、误导性陈述或重大遗漏负连带责任。

中国证监会、上交所及其它政府机关对本次重大资产出售所做的任何决定或意见,均不表明其对本公司股票的价值或投资者的收益做出实质性判断或者保证。任何与之相反的声明均属虚假不实陈述。

本次重大资产出售完成后,本公司经营与收益的变化由本公司自行负责;因本次重大资产出售引致的投资风险,由投资者自行负责。

投资者若对本报告书存在任何疑问,应咨询自己的股票经纪人、律师、专业会计师或其他专业顾问。

本公司提醒广大投资者注意:本报告书的目的仅为向公众提供有关本次重大资产出售的实施情况,投资者如欲了解更多信息,请仔细阅读《保定天威保变电气股份有限公司重大资产出售报告书(修订稿)》全文及其他相关文件,该等文件已于2014 年12 月11日披露于上海证券交易所网站(www.sse.com.cn)。

释义

在本报告书中,除非另有说明,下列简称具有如下含义:

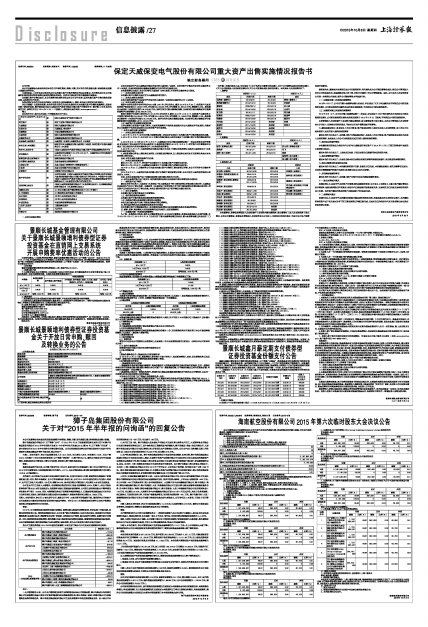

■

一、本次交易基本情况

本次交易保变电气向天威集团出售其所持有的天威英利7%股权,向南方资产出售其所持有的兵装财务公司10%股权,交易价格依据经兵装集团备案的评估报告的评估结果而定。

本次股权转让完成后,本公司仍持有天威英利18.99%股权,不再持有兵装财务公司股权。

(一)本次交易的交易对方

本次重大资产出售的交易对方为天威集团和南方资产。

(二)本次交易的交易标的

本次交易的标的资产为保变电气所持有的天威英利7%股权和兵装财务公司10%股权。

(三)本次交易的交易价格

根据中企华出具的中企华评报字(2014)第1347号《评估报告》,截至2014年9月30日,标的资产天威英利净资产账面价值527,393.87万元,评估值556,084.32万元,评估增值28,690.44万元,增值率5.44%。据此确定天威英利7%股权评估值为38,925.90万元。该评估报告已经兵装集团备案。交易价格以经兵装集团评估备案的最终评估结果确定,即38,925.90万元。

根据中资资产出具的中资评报[2014]126号《评估报告》,截至2013年12月31日,标的资产兵装财务公司净资产账面价值244,850.67万元,评估值255,046.56万元,评估增值10,195.89万元,增值率4.16%。据此确定兵装财务10%股权评估值为25,504.66万元。该评估报告已经兵装集团备案。交易价格以经兵装集团评估备案的最终评估结果确定,即25,504.66万元。

(四)标的资产在过渡期间损益归属

自评估基准日起至资产交割日期间,天威英利经营所产生的收益或损失均由天威集团享有或承担,兵装财务公司经营所产生的收益或损失均由南方资产享有或承担。

二、本次交易的决策、实施情况

(一)本次交易的决策过程

1、2014年12月6日,公司召开第六届董事会第二次会议审议通过了本次重大资产出售方案及相关议案。

2、2014 年12 月26日,公司召开2014 年第六次临时股东大会审议通过了本次重大资产出售方案及相关议案。

3、2013年9月12日和2014年12月5日,天威集团分别召开第五届董事会第十一次会议和资本运作专题会,审议通过了受让保变电气所持天威英利7%股权的相关事项;2014年12月5日,南方资产召开董事会审议通过了受让保变电气所持兵装财务公司10%股权的相关事项。

4、2013年10月14日,天威英利的其他股东开曼公司出具了同意本次股权转让且放弃天威英利公司7%股权优先购买权的声明。

5、本次股权转让符合上海证券交易所的上市规则及监管要求,且上海证券交易所及有关监管机构未对本次股权转让提出异议。

至此,本次交易的全部生效条件已达成。

(二)本次交易的实施过程

截至2015年1月20日,南方资产已全部支付了本次重大资产出售的交易对价。

截至2015年9月28日,天威集团已全部支付了本次重大资产出售的交易对价。

2014年12月31日,兵装财务公司完成本次重大资产出售的工商变更登记手续,本公司不再持有兵装财务公司股权。

2015年3月4日,天威英利完成本次重大资产出售的工商变更登记手续,本公司持有天威英利的股权比例变更为18.99%。

至此,本次交易相关资产过户手续和股权转让款全部办理和支付完毕。

三、本次交易相关资产过户或交付、相关债权债务处理以及证券发行登记等事宜的办理状况

(一)标的资产过户情况

截至本报告书出具日,天威英利7%股权过户至天威集团名下的工商变更登记手续已经办理完毕,天威集团已向保变电气支付了转让价款,兵装财务10%股权过户至南方资产名下的工商变更登记手续已经办理完毕,南方资产已向保变电气支付了转让价款,本次交易的相关资产过户的手续已全部办理完毕。

(二)员工安置情况

本次重大资产出售不涉及员工安置情况。

(三)相关债权债务处理情况

本次重大资产出售不涉及相关债权债务转移的情况。

(四)证券发行登记及股权转让事宜的办理情况

本次交易为重大资产出售,不涉及证券发行登记等事宜。

四、相关实际情况与此前披露的信息是否存在差异

在本次重大资产出售实施过程中,未出现相关实际情况与此前披露的信息存在差异的情况。

五、董事、监事、高级管理人员的更换情况及其他相关人员的调整情况

(一)过渡期间第一次更换和调整情况

为了进一步规范公司治理,提升公司整体管理水平,公司决定对董事会、监事会及经理层人员进行调整,并于2015年2月6日、2015年2月16日分别召开了第六届董事会第五次会议、第六届监事会第三次会议和二〇一五年第二次临时股东大会,审议通过了《关于选举公司董事长的议案》、《关于公司董事会成员变动的议案》、《关于公司经理层人员变动的议案》和《关于公司监事会成员变动的议案》。本次具体人员变动情况如下:

1、董事会

■

2、监事会

■

3、经理层人员

■

本次董事会、监事会及管理层人员变动履行了必要的内部决策程序,独立董事对上述人员变更发表了独立意见,本次公司董事会、监事会及管理层人员变动符合《公司法》、《证券法》的相关规定,不会对公司生产经营造成不利影响。

杨明进先生、景崇友先生曾担任过公司总经理职务;何光盛先生为公司现任董事会成员,新任公司管理层人员对公司的发展方向、发展战略有深入的了解,并拥有丰富的上市公司管理经验。因此,公司本次人员变动符合公司进一步规范公司治理,提升公司整体管理水平发展目标。

(二)过渡期间第二次更换和调整情况

2015年4月9日,公司召开第六届董事会第九次会议,审议通过了《关于沈远鹏先生不再担任公司副总经理的议案》,公司副总经理沈远鹏先生因挂职交流期结束,不再担任公司副总经理职务。

(三)过渡期间第三次更换和调整情况

2015年8月14日,公司召开第六届董事会第十二次会议,审议通过了《关于苑文博先生不再担任公司副总经理的议案》,公司副总经理苑文博先生挂职交流期于2015 年7 月31 日结束,不再担任公司副总经理职务。

本次管理层人员变动履行了必要的内部决策程序,独立董事发表了独立意见,本次公司管理层人员变动符合《公司法》、《证券法》的相关规定,不会对公司生产经营造成不利影响。

六、重组实施过程中,是否发生上市公司资金、资产被实际控制人或其他关联人占用的情形,或上市公司为实际控制人及其关联人提供担保的情形

截至本报告书出具之日,本次重大资产出售实施过程中,未发生上市公司资金、资产被控股股东或其他关联人占用的情形,也未发生上市公司为控股股东及其关联人提供担保的情形。

七、相关协议的履行情况

本次重组相关的协议为保变电气分别与天威集团和南方资产于2014 年12 月5日签订的附条件生效的《股权转让协议》。

截至本报告书出具之日,上述协议已生效,目前交易各方已经履行协议的相关内容。

八、相关承诺的履行情况

截至本报告书出具之日,交易各方就本次交易做出的相关承诺均得到切实履行,未出现违背承诺的情况。

九、相关后续事项的合规性及风险

截至本报告书出具之日,本次重组标的资产交割、价款支付已完成。本次重组实施后,相关后续事项主要为:交易各方需继续履行附条件生效的《股权转让协议》及有关承诺。

十、其他需要披露的事项

截至本报告书出具之日,本次重大资产出售不存在其他需要披露的事项。

十一、独立财务顾问意见

招商证券认为:保变电气本次资产出售事项的实施程序符合《公司法》、《证券法》、《重大资产重组管理办法》等法律、法规及规范性文件的规定;保变电气已依法履行信息披露义务;交易相关方已完成交易标的的相关过户手续。本次资产重组所涉及的资产交割实施工作已实质完成。

十二、法律顾问意见

金诚同达认为:保变电气本次重组已获得全部必要的授权和批准,具备实施本次交易的法定条件;本次重组的标的资产过户至交易对方名下的工商变更登记手续已经完成,交易对方已向保变电气支付股权转让协议约定的股权转让价款。

保定天威保变电气股份有限公司

2015 年9月30日