(上接B33版)

■

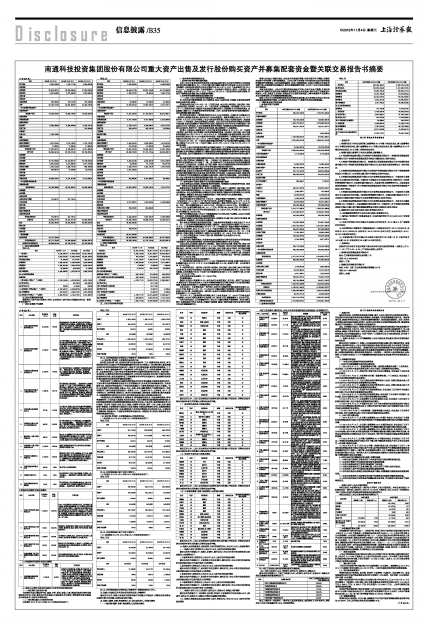

4、制造所所投资的主要企业情况

■

5、中航智控所投资的主要企业情况

■

三、收购人从事的主要业务及最近三年财务状况的简要说明

(一)中航高科主要业务介绍

中航高科主要从事航空气动、强度、材料、制造、标准、计量、测试和信息化等专业领域的技术研究、开发、服务与产业化发展;开展信息化平台建设、管理服务和航空基础技术国际合作、交流与引进等业务。

(二)中航高科最近三年的财务状况

中航高科2012年、2013年和2014年的财务状况如下:

单位:万元

■

注:以上财务数据经众环海华会计师事务所(特殊普通合伙)审计。

(三)航材院、制造所、中航智控主要业务介绍

航材院主要从事飞机、发动机和直升机用先进材料、工艺、检测评价技术研究,具有高性能材料的小批量生产和高难度重要部件的研制与开发能力,同时承担着大量国家重点科研项目和军民两用技术研发项目。经过半个多世纪的发展,航材院已形成涉及17个领域60个专业,覆盖金属材料、非金属材料,材料制备与工艺,材料性能检测、表征与评价,以及提供标准化、失效分析和材料数据库等行业服务的综合性科研机构。是国内唯一面向航空,从事航空先进材料应用基础研究,材料研制与应用技术研究和工程化研究的综合性科研机构,是我国国防科技工业领域高水平材料研究发展中心,是国家科技创新体系和国防科技创新体系的重要组成部分。

制造所是专门从事航空与国防先进制造技术研究与专用装备开发的综合性研究所,主要从事以航空武器装备制造技术为主的基础研究、技术攻关和专用装备研制,为我国新型飞机、发动机研制和航空工厂的技术改造提供了大量先进制造技术和工艺装备。同时,也为国防工业其它领域,如航天、电子、兵器、交通、船舶等提供了先进制造技术。制造所现拥有门类齐全的航空制造技术一级专业13个,二级专业48个,三级专业132个,其中特种加工、特种焊接、数控加工、数字化与柔性装配、塑性成形、机械连接、激光武器技术、无损检测等专业的技术水平处于国内领先或先进,部分达到国际先进水平。

中航智控充分利用测控技术、智能技术、智能装备制造技术,以综合测控系统、特种传感器研制、工业机器人集成技术应用为重点,主要从事航空和新能源领域的智能技术和航空测控领域和民用测控领域的测控技术的技术研发、产品研制、系统集成等业务,科研成果广泛应用于国防(航空、航天、船舶、兵器等)和民用(煤矿、石化、冶金、交通、新能源等)等领域。中航智控是中国航空工业技术装备工程协会的理事长单位、总装通用测试技术专业组主要成员单位,以及国防科技工业自动化测试技术研究应用中心、中国航空工业测控技术发展中心、中国航空学测试专业委员会、《测控技术》杂志社等多家专业机构的挂靠或依托单位。

(四)航材院、制造所、中航智控最近三年的财务状况

(1)航材院2012年、2013年和2014年的财务状况如下:

单位:万元

■

注:以上财务数据经中航工业审计部审计。

(2)制造所2012年、2013年和2014年的财务状况如下:

单位:万元

■

注:以上财务数据经中航工业审计部审计。

(3)中航智控2012年、2013年和2014年的财务状况如下:

单位:万元

■

注:以上财务数据经众环海华会计师事务所(特殊普通合伙)审计。

四、收购人在最近五年所受处罚及涉及诉讼、仲裁情况

最近五年之内,收购人未受过与证券市场有关的重大行政处罚、刑事处罚或者涉及与经济纠纷有关的重大民事诉讼或者仲裁。

五、收购人董事、监事、高级管理人员(或主要负责人)的基本情况

(一)中航高科董事、监事、高级管理人员的基本情况

■

最近五年之内,上述人员未曾受过与证券市场有关的重大行政处罚、刑事处罚或者涉及与经济纠纷有关的重大民事诉讼或者仲裁。

(二)航材院主要负责人的基本情况

■

最近五年之内,上述人员未曾受过与证券市场有关的重大行政处罚、刑事处罚或者涉及与经济纠纷有关的重大民事诉讼或者仲裁。

(三)制造所主要负责人的基本情况

■

最近五年之内,上述人员未曾受过与证券市场有关的重大行政处罚、刑事处罚或者涉及与经济纠纷有关的重大民事诉讼或者仲裁。

(四)中航智控董事、监事、高级管理人员的基本情况

■

最近五年之内,上述人员未曾受过与证券市场有关的重大行政处罚、刑事处罚或者涉及与经济纠纷有关的重大民事诉讼或者仲裁。

六、收购人及其控股股东、实际控制人持有和控制其他上市公司5%以上权益的情况

(一)收购人持有、控制其他上市公司5%以上发行在外的股份情况

截至本报告书签署之日,收购人在境内、境外其他上市公司中拥有权益的股份达到或超过5%的情况如下:

1、中航高科持有、控制其他上市公司5%以上发行在外的股份情况

截至本报告书签署之日,中航高科不存在在境内、境外其他上市公司拥有权益的股份达到或超过该公司已发行股份5%的情形。

2、航材院持有、控制其他上市公司5%以上发行在外的股份情况

截至本报告书签署之日,航材院不存在在境内、境外其他上市公司拥有权益的股份达到或超过该公司已发行股份5%的情形。

3、制造所持有、控制其他上市公司5%以上发行在外的股份情况

截至本报告书签署之日,制造所不存在在境内、境外其他上市公司拥有权益的股份达到或超过该公司已发行股份5%的情形。

4、中航智控持有、控制其他上市公司5%以上发行在外的股份情况

截至本报告书签署之日,中航智控不存在在境内、境外其他上市公司拥有权益的股份达到或超过该公司已发行股份5%的情形。

(二)收购人持有5%以上的银行、信托公司、证券公司、保险公司的情形

截至本报告签署之日,中航高科、航材院、制造所、中航智控均不存在持股5%以上的银行、信托公司、证券公司、保险公司等其他金融机构的情形。

(三)收购人控股股东及其实际控制人持有、控制其他上市公司5%以上发行在外的股份情况

中航工业在境内、境外其他上市公司中拥有权益的股份达到或超过5%的情况如下:

■

注:中航工业持股比例包括直接持股和间接控股。

(四)中航工业持有5%以上的银行、信托公司、证券公司、保险公司

截至本报告签署之日,中航工业持股5%以上的银行、信托公司、证券公司、保险公司等其他金融机构的简要情况如下:

■

除以上情况外,中航高科、一致行动人及其控股股东、实际控制人不存在持有、控制其他上市公司或金融机构5%以上权益的情况。

第三节 收购目的及收购决定

一、收购目的

通过本次交易,中航高科将采取多种措施,提升上市公司原有机床业务的盈利能力,并促进机床业务向航空专用设备业务转型,未来服务于航空武器装备制造行业。通过转型升级,该类业务的技术实力、市场空间都将得到提升,未来发展前景较好。此外,本次注入南通科技的优质航空新材料资产,也将充分利用资本市场的资源配置功能,增强资源整合和产业发展能力,从而获取更大的发展空间。

因此,本次重组完成后,南通科技将成为新材料及装备制造领域具有相当规模和行业竞争优势的优质上市公司,同时上市公司还将剥离部分盈利能力较差的资产、注入流动资金,减轻公司的财务负担。本次交易将从根本上改善上市公司的资产质量,提高公司的盈利能力和可持续发展能力,有利于保护广大投资者以及中小股东的利益,亦有助于实现上市公司股东利益最大化。

二、收购人在未来12个月内继续增持上市公司股份或者处置其已拥有权益的股份的初步安排

截至本报告书签署之日,收购人正在积极推动南通科技重大资产重组的事项,该事项涉及中航高科拟受让上市公司现有控股股东南通产控及其全资子公司南通工贸持有的南通科技23.85%的国有股份、南通科技拟以发行股份购买资产的方式收购中航高科及其一致行动人持有的从事航空新材料及装备制造领域相关业务资产并进行配套融资。除上述情况导致收购人增持南通科技股份外,中航高科、一致行动人及其控股股东、实际控制人目前没有在未来12个月内继续增持南通科技股份或者处置所拥有权益的股份之计划。

三、收购履行的程序

(一)本次交易已经履行的相关法律程序

1、交易对方及配套融资认购方的决策过程

(1)2014年6月12日,京国发基金召开第一届投资决策委员会第二十五次会议,审议通过了以所持有中航复材股权认购上市公司股份,及签署相关协议事宜。

(2)2014年7月16日,南通产控、南通工贸分别召开董事会,审议通过了本次交易的相关事项。

(3)2014年7月23日,中航高科召开第一届董事会第二十七次会议,审议通过了本次交易方案及签署相关协议事项。

(4)2014年8月12日,艾克天晟出具执行事务合伙人决议,同意以现金认购上市公司本次非公开发行的股份及签署相关协议事宜。

(5)2014年8月12日,启越新材出具执行事务合伙人决议,同意以现金认购上市公司本次非公开发行的股份及签署相关协议事宜。

(6)2014年8月13日,制造所召开党政联席会议,审议通过了以所持有中航复材股权认购上市公司股份及签署相关协议事宜。

(7)2014年8月15日,航材院召开党政联席会,审议通过了以所持有中航复材、优材京航、优材百慕股权认购上市公司股份及签署相关协议事宜。

(8)2014年8月15日,北京国管中心召开总经理办公会,审议通过了以所持有中航复材股权认购上市公司股份及签署相关协议事宜。

(9)2014年8月18日,中国航材出具了《关于参与南通科技投资集团股份有限公司非公开定向增发相关事项的决定》,同意以所持有优材京航、优材百慕股权认购上市公司股份及签署相关协议事宜。

(10)2014年8月28日,中航智控第一届董事会第九次会议,审议通过了以所持有优材京航、优材百慕股权认购上市公司股份及签署相关协议事宜。

2、上市公司的决策过程

(1)2014年9月17日,公司第七届董事会2014年第十次会议,审议通过了《南通科技投资集团股份有限公司发行股份购买资产并募集配套资金暨关联交易预案》等相关议案。

(2)2015年3月16日,公司第七届董事会2015年第四次会议,审议通过了《关于公司本次重大资产出售、发行股份购买资产并募集配套资金方案的议案》等相关议案。

(3)2015年5月21日,公司第八届董事会2015年第三次会议,审议通过了《关于公司本次重大资产出售、发行股份购买资产并募集配套资金方案的议案》等相关议案,该次会议涉及的相关方案及协议中关于本次拟注入资产的评估结果已取得国务院国资委的备案。

(4)2015年6月5日,公司第八届董事会2015年第四次会议,审议通过了《关于审议<南通科技投资集团股份有限公司关于重大资产重组涉及房地产项目之专项自查报告>的议案》等相关议案。

(5)2015年6月18日,公司2015年第二次临时股东大会,审议通过了《关于<南通科技投资集团股份有限公司重大资产出售、发行股份购买资产并募集配套资金暨关联交易重组报告书(草案)>(修订稿)及其摘要的议案》、《关于提请股东大会同意中航高科技发展有限公司及其一致行动人免于以要约收购方式增持公司股份的议案》等相关议案,同意签署相关协议及承诺函。

3、本次交易其他已获得的批准、核准、同意和备案

(1)本次交易已取得江苏省政府关于本次国有股份无偿划转的核准批复。

(2)本次拟出售资产评估结果已经南通市国资委备案。

(3)本次交易涉及的军工事项已经国防科工局批准。

(4)本次交易涉及的员工安置方案已经上市公司职工代表大会审议通过。

(5)本次拟注入资产评估结果已经国务院国资委备案。

(6)本次国有股东所持股份无偿划转及资产重组、配套融资已获得国务院国资委的批准。

(7)本次交易涉及的中央级事业单位资产处置事项已取得财政部的核准批复。

(8)本次交易已通过中国证监会并购重组委员会审核,并已获得中国证监会下发的核准批文。

第四节 收购方式

一、收购人持有上市公司股份情况

本次交易前,中航高科及其一致行动人不持有上市公司的股份。本次交易完成后,中航高科及其一致行动人将持有上市公司74,644.45万股股份,占比53.58%,中航高科和中航工业将分别成为南通科技的控股股东和实际控制人

本次交易前后上市公司股本结构变化情况如下:

■

二、本次重组的基本方案

本次重组的主要内容包括:(1)南通产控、南通工贸向中航高科无偿划转其持有的上市公司15,214.39万股股份(占南通科技总股本的23.85%);(2)上市公司将全资子公司通能精机100%股权出售给南通产控;(3)上市公司通过向中航高科等本次注入资产交易对方发行股份,购买其持有的中航复材100%股权、优材京航100%股权和优材百慕100%股权;(4)上市公司向中航高科、艾克天晟、启越新材非公开发行股份募集配套资金,募集资金总额不超过本次交易总额的25%。前述(1)、(2)、(3)三项交易同时生效、互为前提,任何一项内容因未获得相关政府部门或监管机构批准而无法付诸实施,则三项交易均不予实施;上述交易(4)在前三项交易的基础上实施,但交易(4)实施与否或者配套资金是否足额募集,均不影响前三项交易的实施。

(一)股份无偿划转

上市公司控股股东南通产控及其全资子公司南通工贸向中航高科无偿划转其持有的上市公司15,214.39万股股份,占上市公司总股本的23.85%。其中南通工贸向中航高科无偿划转其持有的全部上市公司股份(12,023.16万股),其余3,191.23万股由南通产控向中航高科无偿划转。

(二)重大资产出售

上市公司向南通产控出售全资子公司通能精机100%股权。通能精机以2014年3月31日为基准日的评估值为65,279.74万元。上述评估结果已经南通市国资委备案。

(三)发行股份购买资产

南通科技拟向中航高科、航材院、制造所、中航智控、中国航材、北京国管中心、京国发基金等交易对方发行股份购买其持有的中航复材100%股权、优材京航100%股权和优材百慕100%股权。

根据中发国际资产评估有限公司出具的《资产评估报告》,以2014年8月31日为评估基准日,中航复材、优材京航、优材百慕全部股东权益的评估值分别为154,330.73万元、5,983.91万元、16,383.57万元,评估总值为176,698.21万元。上述评估结果已经国务院国资委备案。

本次发行股份购买资产的定价基准日为审议本次交易事项的上市公司第七届董事会2014年第十次会议决议公告日。发行价格为定价基准日前20个交易日上市公司股票的交易均价,3.12元/股,预计发行数量不超过56,634.05万股股份。

(四)募集配套资金

南通科技向中航高科、艾克天晟、启越新材非公开发行股份募集配套资金总额不超过58,899.41万元,即不超过本次交易总金额的25%。

(下转B36版)