|

证券代码:大洲兴业 证券简称:600603 上市地:上海证券交易所

■

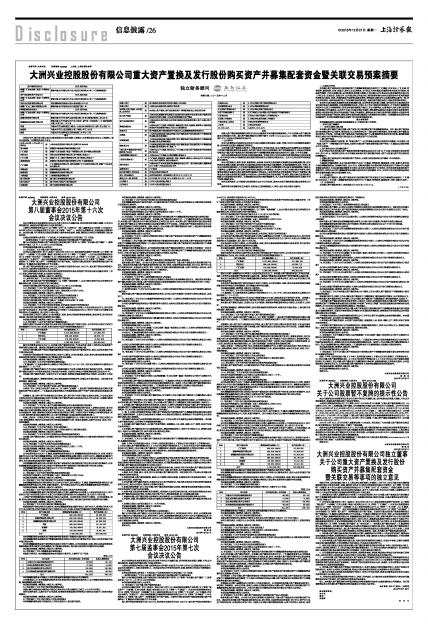

释义

本报告书中,部分合计数与各加计数直接相加之和在尾数上有差异,这些差异是由四舍五入造成的。除非另有所指,下列简称具有如下含义:

■

■

■

声明

本重大资产重组预案摘要的目的仅为向公众提供有关本次重组的简要情况,并不包括重大资产重组预案全文的各部分内容。重大资产重组预案全文同时刊载于上交所(www.sse.com.cn)网站;备查文件的查阅方式为:大洲兴业控股股份有限公司。

一、公司声明

本公司及董事会全体成员保证本报告书及其摘要内容的真实、准确、完整,对报告书及摘要的虚假记载、误导性陈述或重大遗漏承担连带责任。

与本次重大资产重组相关的审计、估值或评估工作尚未完成,本公司董事会及全体董事保证本预案所引用的相关数据的真实性和合理性。相关资产经审计的历史财务数据、资产评估结果将在《大洲兴业控股股份有限公司重大资产置换及发行股份购买资产并募集配套资金暨关联交易报告书(草案)》中予以披露。

本次交易尚需取得有关审批机关的批准和核准。审批机关对于本次交易相关事项所做的任何决定或意见,均不表明其对本公司股票的价值或投资者的收益作出实质性判断或保证。任何与之相反的声明均属虚假不实陈述。

本公司控股股东、董事、监事、高级管理人员承诺:如本次交易所提供或披露的信息涉嫌虚假记载、误导性陈述或者重大遗漏,被司法机关立案侦查或者被中国证监会立案调查的,在形成调查结论以前,不转让在本公司拥有权益的股份,并于收到立案稽查通知的两个交易日内将暂停转让的书面申请和股票账户提交公司董事会,由董事会代其向证券交易所和登记结算公司申请锁定;未在两个交易日内提交锁定申请的,授权董事会核实后直接向证券交易所和登记结算公司报送本人或本单位的身份信息和账户信息并申请锁定;董事会未向证券交易所和登记结算公司报送本人或本单位的身份信息和账户信息的,授权证券交易所和登记结算公司直接锁定相关股份。如调查结论发现存在违法违规情节,本人或本单位承诺锁定股份自愿用于相关投资者赔偿安排。

本次交易完成后,公司经营与收益的变化由公司自行负责;因本次交易引致的投资风险由投资者自行负责。

投资者若对本预案存在任何疑问,应咨询自己的股票经纪人、律师、会计师或其他专业顾问。

二、交易对方声明

本次重大资产置换及发行股份购买资产并募集配套资金的交易对方广汇集团、西安龙达、广汇化建、萃锦投资、翰海投资、刘奎、赵素菲、姚军已出具承诺函,公司保证为本次重组所提供的有关信息均为真实、准确和完整的,不存在虚假记载、误导性陈述或者重大遗漏,不存在除已向证监会及交易所提供的交易文件(产权证书、交易协议、批准文件)之外的其他文件或安排,同时承诺向参与本次交易的各中介机构所提供的资料均为真实、准确、完整的原始书面资料或副本资料,资料副本或复印件与其原始资料或原件一致,所有文件的签名、印章均是真实的,并对所提供信息的真实性、准确性和完整性承担个别和连带的法律责任。

如本次交易所提供或披露的信息涉嫌虚假记载、误导性陈述或者重大遗漏,被司法机关立案侦查或者被中国证监会立案调查的,在形成调查结论以前,不转让在上市公司拥有权益的股份,并于收到立案稽查通知的两个交易日内将暂停转让的书面申请和股票账户提交上市公司董事会,由董事会代其向证券交易所和登记结算公司申请锁定;未在两个交易日内提交锁定申请的,授权董事会核实后直接向证券交易所和登记结算公司报送本单位的身份信息和账户信息并申请锁定;董事会未向证券交易所和登记结算公司报送本单位的身份信息和账户信息的,授权证券交易所和登记结算公司直接锁定相关股份。如调查结论发现存在违法违规情节,本单位承诺锁定股份自愿用于相关投资者赔偿安排。

重大事项提示

特别提醒投资者认真阅读本预案摘要全文,并特别注意下列事项:

一、本次交易方案概述

(一)本次交易的主要内容

本次重大资产重组方案包括重大资产置换、发行股份购买资产和募集配套资金。其中,重大资产置换及发行股份购买资产互为条件、同步实施,如上述两项中任何一项未获相关程序通过,则本次重大资产重组各项内容均不予实施。本次重大资产置换及发行股份购买资产不以配套融资的成功实施为前提,最终配套融资发行成功与否不影响本次发行股份及支付现金购买资产行为的实施。

1、重大资产置换

本公司拟以全部资产及负债(即“拟置出资产”)与亚中物流全体股东持有的亚中物流100%股权(即“拟置入资产”)的等值部分进行置换。交易对方通过资产置换取得的置出资产将由广汇集团或其指定的第三方予以承接。

2、发行股份及支付现金购买资产

本公司拟以审议本次重大资产重组事项的首次董事会决议公告日前20个交易日的股票交易均价的90%,即11.95元/股的发行价格,向亚中物流全体股东发行股份购买拟置入资产与拟置出资产的交易价格的差额部分。

上述重大资产置换及发行股份购买资产完成后,大洲兴业将直接持有亚中物流100%的股权。

3、募集配套资金

为提高本次重组绩效,本公司拟采用锁价方式向广汇集团、萃锦投资、翰海投资、刘奎、赵素菲、姚军发行股份募集配套资金,总金额不超过24.00亿元,扣除本次重组中介费用和相关税费后用于乌鲁木齐北站综合物流基地项目、社区互联网综合服务平台项目、设立商业保理全资子公司项目、补充流动资金和偿还银行借款项目。本次非公开发行募集配套资金总额不超过本次交易总额的100%,其中用于补充流动资金及偿还银行贷款的金额不超过交易总额的25%。

(二)交易对方

本次重大资产重组中,重大资产置换及发行股份购买资产的交易对方为亚中物流的全体股东(广汇集团、西安龙达、广汇化建),募集配套资金的交易对方为广汇集团、萃锦投资、翰海投资、刘奎、赵素菲、姚军。

(三)交易基准日

本次重大资产重组的审计、评估基准日为2015年12月31日。

(下转27版)

独立财务顾问

签署日期:二〇一五年十二月