中信证券股份有限公司、五矿证券有限公司关于湖南长远锂科股份有限公司

首次公开发行股票战略投资者之专项核查报告

中信证券股份有限公司(以下简称“中信证券”、“保荐机构”)、五矿证券有限公司(以下简称“五矿证券”、“保荐机构”)作为湖南长远锂科股份有限公司(以下简称“长远锂科”或“公司”或“发行人”)首次公开发行股票并在科创板上市的联合保荐机构(主承销商)(中信证券、五矿证券以下合称“联合保荐机构(主承销商)”或“主承销商”),根据《中华人民共和国公司法》《中华人民共和国证券法》《科创板首次公开发行股票注册管理办法(试行)》《上市公司证券发行管理办法》《科创板首次公开发行股票承销业务规范》(以下简称“《业务规范》”)《上海证券交易所科创板股票发行与承销业务指引》(以下简称“《业务指引》”)《上海证券交易所科创板股票发行与承销实施办法》(以下简称“《实施办法》”)等有关法律、法规和其他相关文件的规定,针对湖南长远锂科股份有限公司首次公开发行股票战略配售资格进行核查,出具本核查报告。

一、本次发行并在科创板上市的批准与授权

(一)发行人董事会关于本次发行上市的批准

2020年3月31日,发行人召开了第一届董事会第七次会议,全体董事出席会议,审议通过了《关于公司首次公开发行股票并在科创板上市方案的议案》等相关议案。

(二)发行人股东大会关于本次发行上市的批准与授权

2020年4月15日,发行人召开了2020年第二次临时股东大会,审议通过了《关于公司首次公开发行股票并在科创板上市方案的议案》等相关议案。

(三)上海证券交易所、中国证券监督管理委员会关于本次发行上市的审核

2020年9月14日,上海证券交易所(以下简称“上交所”)科创板股票上市委员会发布《科创板上市委2020年第74次审议会议结果公告》,根据该公告内容,上交所科创板股票上市委员会审议同意长远锂科本次发行上市(首发)。

2021年6月29日,公司获得中国证券监督管理委员会《关于同意湖南长远锂科股份有限公司首次公开发行股票注册的批复》(证监许可[2021]2260号),同意发行人首次公开发行股票的注册申请。

二、关于本次发行战略配售对象的确定和配售股票数量

发行人本次发行股票的战略配售的相关方案如下:

(一)战略配售对象的确定

本次发行中,战略配售投资者的选择在考虑《业务指引》、投资者资质以及市场情况后综合确定,主要包括:

(1)中信证券投资有限公司(参与跟投的保荐机构相关子公司,以下简称“中证投资”)。

(2)五矿金鼎投资有限公司(参与跟投的保荐机构相关子公司,以下简称“五矿金鼎”)。

(3)与发行人经营业务具有战略合作关系或长期合作愿景的大型企业或其下属企业和具有长期投资意愿的大型保险公司或其下属企业、国家级大型投资基金或其下属企业(以下简称“其他战略投资者”)。

(二)拟认购数量

(1)中证投资、五矿金鼎已同发行人签署认购协议,约定将依据《业务指引》第十八条规定参与本次发行的战略配售。

联合保荐机构相关子公司中证投资、五矿金鼎跟投的初始股份数量分别为本次公开发行数量的5.00%,即24,115,078股,认购金额分别不超过10,000.00万元。具体比例和金额将在T-2日确定发行价格后确定,初始跟投数量与最终跟投数量的差额回拨至网下发行。

(2)其他战略投资者已同发行人签署认购协议,本次其他战略投资者拟认购金额不超过100,150.00万元(含新股配售经纪佣金),拟认购数量合计不超过87,460,314股。

战略投资者最终配售数量与初始配售数量的差额部分回拨至网下发行,具体比例和金额将在2021年7月28日(T-2日)确定发行价格后确定。

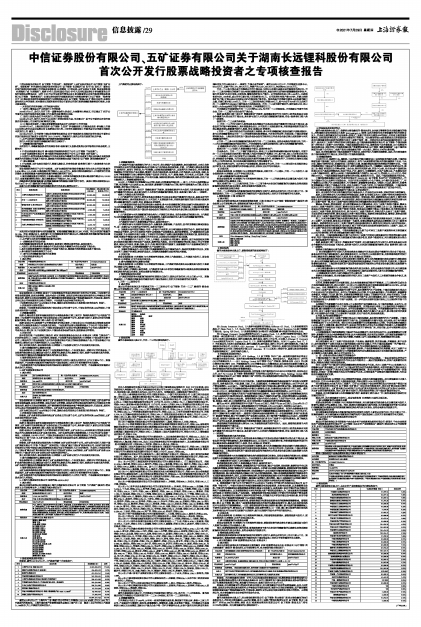

拟参与本次战略配售的其他战略投资者名单及拟认购情况如下:

■

本次共有9名投资者参与本次战略配售,初始战略配售数量135,690,470股,约占本次发行数量的28.13%。符合《实施办法》、《业务指引》中对战略投资者应不超过30名,战略投资者获得配售的股票总量不得超过本次公开发行股票数量的30%的规定。

三、关于参与本次发行战略配售对象的合规性

(一)战略投资者的选取标准

本次战略配售投资者依照《业务规范》《业务指引》等相关规定选取,具体标准为:

1、与发行人经营业务具有战略合作关系或长期合作愿景的大型企业或其下属企业;

2、具有长期投资意愿的大型保险公司或其下属企业、国家级大型投资基金或其下属企业;

3、参与跟投的保荐机构相关子公司。

(二)参与本次战略配售对象的主体资格

1、中信证券投资有限公司

(1)基本情况

■

联合保荐机构(主承销商)核查了中证投资提供的营业执照及现行有效的公司章程,中证投资不存在营业期限届满、股东决定解散、因合并或分立而解散、因违反法律法规或其他规范性文件被依法吊销营业执照、被责令关闭或者被撤销、因不能清偿到期债务被宣告破产等根据国家法律、行政法规、规范性文件以及公司章程规定应当终止的情形。中证投资为合法存续的有限公司。

中证投资已经办理了2020年报公示手续,国家企业信用信息公示系统显示经营状态为“存续”。

(2)控股股东与实际控制人

经核查,中证投资系联合保荐机构中信证券设立的全资子公司,中信证券持有其100%的股权,中信证券实际控制中证投资。

(3)战略配售资格

根据《上海证券交易所科创板股票发行与承销业务指引》第三章关于“保荐机构相关子公司跟投”的规定,中证投资作为保荐机构中信证券依法设立的另类投资子公司,具有参与发行人首次公开发行战略配售的资格,符合《业务指引》第八条第(四)项的规定。

根据《证券公司另类投资子公司管理规范》的相关规定,中信证券自2017年起将其自营投资品种清单以外的另类投资业务由中证投资全面承担,中证投资的合规与风险管理纳入了母公司中信证券统一体系。另经核查,2018年1月17日,中国证券业协会发布《证券公司私募投资基金子公司及另类投资子公司会员公示(第七批)》,中证投资已加入中国证券业协会成为会员,接受协会自律管理。

(4)关联关系

经本次发行前,中证投资和三峡金石(武汉)股权投资基金合伙企业(有限合伙)(简称“三峡金石”)分别持有发行人1.14%和1.14%的股份,经核查,中证投资为联合保荐机构(主承销商)中信证券的全资子公司、三峡金石为中信证券直投子公司金石投资有限公司设立的股权投资基金产品。中信证券通过中证投资和三峡金石合计间接控制发行人2.28%的股份。

除上述关联关系外,联合保荐机构(主承销商)、中证投资与发行人不存在其他关联关系。

(5)参与战略配售的认购资金来源

联合保荐机构(主承销商)核查了中证投资提供的最近一个年度及最近一期经审计的财务报告,中证投资的流动资金足以覆盖其与发行人签署的认购协议的认购资金;同时,根据中证投资出具的承诺,中证投资用于缴纳本次战略配售的资金均为其自有资金。

(6)锁定期限及相关承诺

中证投资承诺获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起24个月。限售期届满后,中证投资对获配股份的减持适用中国证监会和上交所关于股份减持的有关规定。

中证投资承诺不利用获配股份取得的股东地位影响发行人正常生产经营,不在获配股份限售期内谋求发行人控制权。

2、五矿金鼎投资有限公司

(1)基本情况

■

联合保荐机构(主承销商)核查了五矿金鼎提供的营业执照及现行有效的公司章程,五矿金鼎不存在营业期限届满、股东决定解散、因合并或分立而解散、因违反法律法规或其他规范性文件被依法吊销营业执照、被责令关闭或者被撤销、因不能清偿到期债务被宣告破产等根据国家法律、行政法规、规范性文件以及公司章程规定应当终止的情形。五矿金鼎为合法存续的有限公司。

五矿金鼎已经办理了2020年报公示手续,国家企业信用信息公示系统显示经营状态为“存续”。

(2)控股股东与实际控制人

经核查,五矿金鼎系联合保荐机构五矿证券设立的全资子公司,五矿证券持有其100%的股权,五矿证券实际控制五矿金鼎。

(3)战略配售资格

根据《上海证券交易所科创板股票发行与承销业务指引》第三章关于“保荐机构相关子公司跟投”的规定,五矿金鼎作为保荐机构五矿证券依法设立的另类投资子公司,具有参与发行人首次公开发行战略配售的资格,符合《业务指引》第八条第(四)项的规定。

根据《证券公司另类投资子公司管理规范》的相关规定,五矿证券自2019年起将其自营投资品种清单以外的另类投资业务由五矿金鼎全面承担,五矿金鼎的合规与风险管理纳入了母公司五矿证券统一体系。另经核查,2019年12月9日,中国证券业协会发布《证券公司私募投资基金子公司及另类投资子公司会员公示(第十九批)》,五矿金鼎已加入中国证券业协会成为会员,接受协会自律管理。

(4)关联关系

经核查,五矿金鼎系联合保荐机构(主承销商)五矿证券的全资子公司。五矿证券与发行人同受中国五矿集团有限公司(下称“中国五矿”)实际控制。中国五矿通过中国五矿股份有限公司、长沙矿冶研究院有限责任公司和宁波创元建合投资管理有限公司合计控制发行人57.20%的股份,为发行人的实际控制人;中国五矿通过五矿资本股份有限公司合计控制五矿证券99.76%的股权,五矿证券持有五矿金鼎100%的股份,中国五矿亦为五矿证券和五矿金鼎的实际控制人。

除上述关联关系外,联合保荐机构(主承销商)、五矿金鼎与发行人不存在其他关联关系。

(5)参与战略配售的认购资金来源

联合保荐机构(主承销商)核查了五矿金鼎提供的最近一个年度及最近一期经审计的财务报告,五矿金鼎的流动资金足以覆盖其与发行人签署的认购协议的认购资金;同时,根据五矿金鼎出具的承诺,五矿金鼎用于缴纳本次战略配售的资金均为其自有资金。

(6)锁定期限及相关承诺

五矿金鼎承诺获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起24个月。限售期届满后,五矿金鼎对获配股份的减持适用中国证监会和上交所关于股份减持的有关规定。

五矿金鼎承诺不利用获配股份取得的股东地位影响发行人正常生产经营,不在获配股份限售期内谋求发行人控制权。

3、上海汽车集团股份有限公司(股票代码:600104.SH)

(1)基本情况

通过公开途径查询以及书面核查上海汽车集团股份有限公司(以下简称“上汽集团”)提供的《营业执照》、公司章程等文件,上汽集团的基本情况如下:

■

(2)股权结构及实际控制人

经核查,截至2021年3月31日,上汽集团的前十大股东如下:

■

截至2021年3月31日,上海汽车工业(集团)总公司持有上汽集团8,323,028,878股,占比71.24%,为上汽集团的控股股东。上海市国有资产监督管理委员会通过上海汽车工业(集团)总公司控制上汽集团71.24%股份,为上汽集团的实际控制人。

上汽集团的出资结构如下:

■

(3)战略配售资格

上汽集团作为国内规模领先的汽车上市公司,努力把握产业发展趋势,加快创新转型,正在从传统的制造型企业向为消费者提供移动出行服务与产品的综合供应商发展。目前,上汽集团主要业务包括整车(含乘用车、商用车)的研发、生产和销售,正积极推进新能源汽车、互联网汽车的商业化,并开展智能驾驶等技术的研究和产业化探索;零部件(含动力驱动系统、底盘系统、内外饰系统,以及电池、电驱、电力电子等新能源汽车核心零部件和智能产品系统)的研发、生产、销售;物流、汽车电商、出行服务、节能和充电服务等移动出行服务业务;汽车相关金融、保险和投资业务;海外经营和国际商贸业务;并在产业大数据和人工智能领域积极布局。

2020年,上汽集团全年销售整车560万辆,连续15年销量保持国内第一。其中,上汽自主品牌销售260万辆,在总销量中占比达到46.4%,创出新高;新能源汽车销量为32万辆,海外市场销量为39万辆,实现全面领跑,属于国内大型企业。

根据《业务指引》第二章关于“战略投资者”的规定,该战略投资者作为与发行人经营业务具有长期合作愿景的大型企业,具有参与发行人本次发行战略配售的资格,符合《业务指引》第八条(一)项规定。

根据上汽集团出具的承诺函:

1)上汽集团作为与发行人经营业务具有战略合作关系或长期合作愿景的大型企业,具备良好的市场声誉和影响力,具有较强资金实力,认可发行人长期投资价值,并按照最终确定的发行价格认购其承诺认购数量的发行人股票,符合《实施办法》的规定;

2)上汽集团具有相应合法的证券投资主体资格,参与本次战略配售已经依法履行内部批准程序,参与本次战略配售符合上汽集团的投资范围和投资领域,不存在任何法律、行政法规、中国证券监督管理委员会、上海证券交易所及中国证券业协会发布的规范性文件或者合伙协议禁止或限制参与本次战略配售的情形;

3)上汽集团参与本次战略配售的资金均为上汽集团自有资金,且符合该资金的投资方向;上汽集团为本次战略配售股票的实际持有人,不存在接受他人委托或者委托他人参与本次战略配售的情形。

(4)战略投资者与发行人进行战略合作的主要内容

上汽集团已与发行人签署战略合作协议,具体约定如下:

上汽集团有意与长远锂科在股权合作、金融服务、资源保障、产品供应、技术研发等重点领域加强合作,进一步探讨以下方面的合作可行性,包括但不限于:

A. 加强资本运作层面的融合:为进一步强化产业联盟,双方将加强股权层面的合作,最终形成紧密的股权合作纽带,合作方式包括但不限于共同组建产业投资基金、委托投资管理;上汽集团将利用自身行业资源,为长远锂科开展产业链上下游项目的并购和产业孵化提供资源和信息渠道对接,推荐或联合投资/收购合作领域内具有发展潜力的目标企业,以期促进长远锂科外延式发展。

B. 作为新能源汽车产业的上下游,上汽集团、长远锂科分别在整车、零部件、废旧电池回收利用等多方面拥有国内领先的研发及产品体系、雄厚的技术基础。双方可在遵循法律法规,满足上市公司监管要求,满足QSTP体系(质量、服务、技术、价格)等相关要求的前提下,就新能源汽车产业链领域的相关产品开展广泛的合作,共同构建新能源汽车产业服务生态。

C. 加强研发领域合作:双方可探讨开展新能源相关技术领域的合作,推动研发资源共享互补,实现共同学习,缩短产研周期,降低研发成本,共同解决新能源行业面临的技术难题。

(5)关联关系

经联合保荐机构(主承销商)与主承销商律师核查,并经上汽集团确认,上汽集团与发行人、联合保荐机构(主承销商)之间不存在关联关系。

(6)参与战略配售的认购资金来源

经联合保荐机构(主承销商)与主承销商律师核查,上汽集团的流动资金足以覆盖其与发行人签署的认购协议的认购资金上限。

同时,根据上汽集团出具的承诺,上汽集团用于参与本次发行战略配售的认购资金及相应新股配售经纪佣金均为其自有资金,且符合该资金的投资方向。

(7)锁定期限及相关承诺

上汽集团承诺获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起12个月。限售期届满后,上汽集团对获配股份的减持适用中国证监会和上交所关于股份减持的有关规定。

4、万向一二三股份公司

(1)基本情况

通过公开途径查询以及书面核查万向一二三股份公司(以下简称“万向一二三”)提供的《营业执照》、公司章程等文件,万向一二三的基本情况如下:

■

(2)股权结构

截至本核查报告出具之日,万向一二三的出资结构如下:

■

民生人寿保险股份有限公司是2002年6月18日经中国保监会以保监机审〔2002〕207号文批准,成立的股份制人寿保险公司。民生人寿保险股份有限公司于2003年正式营业。从成立至今,历经数次股份转让,现有股东21家,实收资本金为600,000万元人民币。穿透核查后,主要股东如下附注所示:

注1:民生人寿保险股份有限公司的主要股东包括:1、中国万向控股有限公司(上图已列示股权结构),持股37.34%;2、通联资本管理有限公司,持股17.59%;3、山西建龙钢铁有限公司,持股13.15%;4、江西汇仁集团医药科研营销有限公司,持股6.99%;5、上海冠鼎泽有限公司(上图已列示股权结构),持股6.53%;6、中国有色金属建设股份有限公司(上市公司,000758),持股6.17%;7、上海东沪投资有限公司,持股4.24%;8、新希望六和股份有限公司(上市公司,000876),持股3.39%;9、亚洲联合控股有限公司(Asia General Holdings Limited,境外企业),持股0.73%;10、深圳旗扬投资有限公司,持股0.72%;11、山东华乐实业集团有限公司,持股0.57%;12、西子电梯集团有限公司,持股0.57%;13、西化仪(北京)科技有限公司,持股0.39%;14、广西喷施宝集团有限责任公司,持股0.34%;15、山东华乐投资控股有限公司,持股0.31%;16、江西鑫丰投资股份有限公司,持股0.26%;17、联想控股股份有限公司(港股上市公司,03396),持股0.18%;18、泰山体育产业集团有限公司,持股0.17%;19、湖南前进投资有限公司,持股0.12%;20、广州市三益实业有限公司,持股0.12%;21、浙江鸿基控股有限公司,持股0.11%。

注2:注1中通联资本管理有限公司的主要股东包括:1、陈栋,持股96%;2、祁堃,持股4%。

注3:注1中山西建龙钢铁有限公司的主要股东为吉林建龙钢铁有限责任公司,持股100%;吉林建龙钢铁有限责任公司的主要股东为浙江建龙钢铁实业有限公司,持股100%;浙江建龙钢铁实业有限公司的主要股东为天津建龙钢铁实业有限公司,持股100%;天津建龙钢铁实业有限公司的主要股东为:1、北京建龙重工集团有限公司,持股62.08%;2、上海复星工业技术发展有限公司,持股25.70%;3、上海钧能实业有限公司,持股12.22%。

其中:北京建龙重工集团有限公司的主要股东为:1、北京建龙投资有限公司,持股94%;2、北京山水永明投资有限公司,持股6%。北京建龙投资有限公司的主要股东包括:1、张志祥,持股75.10%;2、张伟祥,持股20%;3、陶忠海,持股4.90%。北京山水永明投资有限公司的主要股东包括:1、北京建龙投资有限公司(见本注释前述内容),持股98%;2、李明东,持股1%;3、苑占永,持股1%。

上海复星工业技术发展有限公司的主要股东为上海复星产业投资有限公司,持股100%;上海复星产业投资有限公司的主要股东为上海复星高科技(集团)有限公司,持股100%;上海复星高科技(集团)有限公司的主要股东为复星国际有限公司(港股上市公司,00656),持股100%。

上海钧能实业有限公司的主要股东为:1、浙江建龙物产有限公司,持股80%;2、浙江建龙控股集团有限公司,持股20%。其中,浙江建龙物产有限公司主要股东为浙江建龙控股集团有限公司,持股100%;浙江建龙控股集团有限公司北京建龙重工集团有限公司(见本注释前述内容),持股100%。

注4:注1中江西汇仁集团医药科研营销有限公司的主要股东包括:1、汇仁集团有限公司,持股51.00%;2、陈冰郎,持股22.59%;3、陈年代,持股5.53%;4、陈克峰,持股5.22% 陈芬兰,持股5.22%;5、陈苏兰,持股5.22%;6、陈菁兰,持股5.22%。其中,汇仁集团有限公司的主要股东包括:1、陈冰郎,持股33%;2、陈年代,持股33%;3、陈克峰,持股10%;4、陈芬兰,持股8%;5、陈苏兰,持股8%;6、陈菁兰,持股8%。

注5:注1中上海东沪投资有限公司的主要股东为东方希望集团有限公司,持股100%;东方希望集团有限公司的主要股东包括:1、东方希望企业管理有限公司,持股80%;2、东方希望投资控股有限公司,持股20%。其中,东方希望企业管理有限公司主要股东为刘相宇,持股100%。东方希望投资控股有限公司的主要股东包括:1、刘相宇,持股99.90%;2、刘永行,持股0.10%。

注6:注1中深圳旗扬投资有限公司的主要股东包括:1、李锋祺,持股80%;2、李旭生,持股12%;3、王少雄,持股8%。

注7:注1中山东华乐实业集团有限公司的主要股东包括:1、苏寿堂,持股59.86%;2、盖国峰,持股7.61%;3、丁九成,持股6.92%;4、苏学勇,持股3.46%;5、苏学文,持股3.46%;6、王寿鹏,持股2.31%;7、盖延平,持股2.31%;8、王忠华,持股1.38%;9、董洪君,持股1.38%;10、时延虎,持股1.20%;11、曹俊和,持股1.15%;12、张廷顺,持股0.92%;13、王秀梅,持股0.83%;14、陈镇海,持股0.69%;15、丁学峰,持股0.46%;16、姜国华,持股0.46%;17、曹建伟,持股0.46%;18、邓富亮,持股0.46%;19、尹红房,持股0.37%;20、肖世忠,持股0.37%;21、高加平,持股0.37%;22、王好良,持股0.28%;23、丁金成,持股0.23%;24、尹洪伟,持股0.23%;25、张桂华,持股0.23%;26、张甲春,持股0.23%;27、李永平,持股0.23%;28、盖延和,持股0.23%;29、韩全李,持股0.23%;30、韩希荣,持股0.23%;31、刘希泉,持股0.14%;32、封治英,持股0.14%;33、张德成,持股0.14%;34、葛孚生,持股0.14%;35、刘桂田,持股0.12%;36、肖燕,持股0.12%;37、姜志兴,持股0.09%;38、张风芹,持股0.09%;39、李光花,持股0.09%;40、李学刚,持股0.09%;41、肖世钢,持股0.09%;42、杨本锋,持股0.05%;43、王忠成,持股0.05%;44、郑广军,持股0.05%;45、闫金明,持股0.05%。

注8:注1中西子电梯集团有限公司的主要股东包括:1、王水福,持股55.63%;2、陈桂花,持股44.38%。

注9:注1中西化仪(北京)科技有限公司的主要股东包括:1、张斌,持股95%;2、周亦张,持股5%。

注10:注1中广西喷施宝集团有限责任公司的主要股东包括:1、王祥林,持股99%;2、王缉东,持股1%。

注11:注1中山东华乐投资控股有限公司的主要股东包括:1、丁九成,持股16.40%;2、张延顺,持股16.40%;3、王忠华,持股16.40%;4、盖国峰,持股16.40%;5、陈振海,持股16.40%;6、高加平,持股15.80%;7、时延虎,持股2.20%。

注12:注1中江西鑫丰投资股份有限公司的主要股东包括:1、陈冰郎,持股24.67%;2、吕小春,持股6.64%;3、黄玉步,持股5.69%;4、马征,持股3.16%;5、占学群,持股2.85%;6、吴南佬,持股2.53%;7、吴小明,持股2.53%;8、吴志勇,持股2.53%;9、吴萍,持股2.53%;10、姜瑞华,持股2.53%;11、聂志华,持股2.53%;12、聂志国,持股2.53%;13、申丕强,持股1.90%;14、应宏,持股1.58%;15、彭年根,持股1.58%;16、徐德法,持股1.58%;17、王迪根,持股1.58%;18、钮犇,持股1.58%;19、黄伟,持股1.58%;20、丁晨昌,持股1.27%;21、周接根,持股1.27%;22、汪达强,持股1.27%;23、熊晓明,持股1.27%;24、黄文华,持股1.27%;25、张蕊,持股0.95%;26、杨细女,持股0.95%;27、涂小明,持股0.95%;28、罗明华,持股0.95%;29、聂斌,持股0.95%;30、肖建国,持股0.95%;31、何国英,持股0.63%;32、李志华,持股0.63%;33、梅玲华,持股0.63%;34、齐原影,持股0.63%;35、叶文柱,持股0.44%;36、周青峰,持股0.44%;37、张学军,持股0.44%;38、曾宽志,持股0.44%;39、朱书阳,持股0.44%;40、郭文克,持股0.44%;41、高俊飞,持股0.44%;42、黄小峰,持股0.44%;43、黄根平,持股0.44%;44、丁楚良,持股0.32%;45、叶建才,持股0.32%;46、廖剑平,持股0.32%;47、徐叔刚,持股0.32%;48、李小弟,持股0.32%;49、李小晶,持股0.32%;50、李曼华,持股0.32%;51、李猛华,持股0.32%;52、杨志,持股0.32%;53、林军,持股0.32%;54、梁勇,持股0.32%;55、樊俊,持股0.32%;56、潘志清,持股0.32%;57、熊干军,持股0.32%;58、熊志刚,持股0.32%;59、王建华,持股0.32%;60、王承华,持股0.32%;61、王海丰,持股0.32%;62、胡森林,持股0.32%;63、胡阿虎,持股0.32%;64、许敏,持股0.32%;65、黄丰丰,持股0.32%;66、黄学军,持股0.32%;67、万建平,持股0.19%;68、付根发,持股0.19%;69、杨天宇,持股0.19%;70、王飞旺,持股0.19%;71、程国旺,持股0.19%;72、罗金平,持股0.19%;73、许志红,持股0.19%;74、钟家亲,持股0.19%;75、魏明平,持股0.19%;76、方鑫,持股0.13%;77、樊国平,持股0.13%;78、黄建平,持股0.13%。

注13:注1中泰山体育产业集团有限公司的主要股东包括:1、卞志良,持股98.13%;2、袁泽龙,持股1.88%。

注14:注1中湖南前进投资有限公司的主要股东包括:1、邱影新,持股95%;2、长沙市农工经济促进会(事业单位),持股5%。

注15:注1中广州市三益实业有限公司的主要股东包括:1、林立,持股65%;2、林欣,持股35%。

注16:注1中浙江鸿基控股有限公司的主要股东包括:1、姜寒艳,持股25%;2、姜艳萍,持股25%;3、姜艳钦,持股25%;4、蒋美姣,持股25%。

(3)控股股东及实际控制人

截至本核查报告出具之日,万向集团公司直接持股比例为81.07%,系万向一二三控股股东。鲁伟鼎通过控制万向集团公司进而控制万向一二三81.07%股权,系万向一二三实际控制人。

(4)战略配售资格

万向集团公司成立于1969年,51年来一直保持稳健快速发展,集团旗下控股五家、参股十三家上市公司,产业涵盖汽车零部件、锂电池、新能源整车、资源贸易、金融、农业等多个领域。万向集团公司是国务院120家试点企业集团,国家520户重点企业中唯一的汽车零部件企业,亦是中国向世界名牌进军具有国际竞争力的16家企业之一,被誉为“中国企业常青树”。截至2020年12月31日,万向集团注册资本45,000.00万元,总资产为9,270,589.34万元、净资产为3,667,502.59万元、净利润248,022.33万元。

万向一二三系大型企业万向集团公司的下属企业,位列2019年浙江高新企业百强榜排名第87位。万向一二三是世界领先的锂离子动力电池和储能系统供应商,具备世界先进的纳米级磷酸铁锂材料技术,强大的电动汽车动力电池、启停电池、储能电池研发生产能力。公司现拥有科技人员2,600余人,已获得各项专利1,500余项,成立至今已累计投入研发费用50亿元。公司现拥有电池产能10GWh,目前正在积极扩充产能,计划未来五年达到80GWh的锂电池产能目标。锂电池是万向集团当前及未来发展的重中之重,目前已累计投入200亿元。万向一二三现有锂电池订单超200亿元,其中大众于2020年7月正式将万向一二三确定为大众MEB中国市场动力电池供应商。万向一二三成为继宁德时代、国轩高科之后,第三家进入大众MEB体系的国产锂电池供应商,订单规模超百亿元。

万向集团公司直接持股万向一二三比例为81.07%,为万向一二三控股股东。万向集团公司属于大型企业,万向一二三属于大型企业的下属企业。

根据《业务指引》第二章关于“战略投资者”的规定,该战略投资者作为与发行人经营业务具有长期合作愿景的大型企业的下属企业,具有参与发行人本次发行战略配售的资格,符合《业务指引》第八条(一)项规定。

根据万向一二三出具的承诺函:

1)万向一二三作为与发行人经营业务具有战略合作关系或长期合作愿景的大型企业下属企业,具备良好的市场声誉和影响力,具有较强资金实力,认可发行人长期投资价值,并按照最终确定的发行价格认购其承诺认购数量的发行人股票,符合《实施办法》的规定;

2)万向一二三具有相应合法的证券投资主体资格,参与本次战略配售已经依法履行内部批准程序,参与本次战略配售符合万向一二三的投资范围和投资领域,不存在任何法律、行政法规、中国证券监督管理委员会、上海证券交易所及中国证券业协会发布的规范性文件或者合伙协议禁止或限制参与本次战略配售的情形;

3)万向一二三参与本次战略配售的资金均为万向一二三自有资金,且符合该资金的投资方向;万向一二三为本次战略配售股票的实际持有人,不存在接受他人委托或者委托他人参与本次战略配售的情形。

(5)战略投资者与发行人进行战略合作的主要内容

根据万向一二三与发行人签署战略合作协议,具体约定如下:

①业务合作。万向一二三产能扩充需求巨大,锂电三元正极材料领域需求量亦将同步提升,目前万向一二三与长远锂科已经开展了较为深入的技术交流和产品测试工作,其中7系、8系三元材料已在万向一二三开展测试,8系产品已实现百公斤级采购。万向一二三对长远锂科多款产品进行评测,测试结果良好,存在较好合作前提。与万向形成以股权为纽带的战略合作后,在同等条件下,万向将优先指定长远锂科为三元材料供应商,同时总体采购份额将视合作情况逐渐扩大。

②技术交流与合作。双方定位产业战略联盟,除业务合作之外,万向一二三将长期与长远锂科建立技术研发人员、实验室资源的共享和输出机制,实现双方技术的共同进步。

(6)关联关系

经联合保荐机构(主承销商)与主承销商律师核查,并经万向一二三确认,万向一二三与发行人、联合保荐机构(主承销商)之间不存在关联关系。

(7)参与战略配售的认购资金来源

经联合保荐机构(主承销商)与主承销商律师核查,万向一二三的流动资金足以覆盖其与发行人签署的认购协议的认购资金上限。

同时,根据万向一二三出具的承诺,万向一二三用于参与本次发行战略配售的认购资金及相应新股配售经纪佣金均为其自有资金,且符合该资金的投资方向。

(8)锁定期限及相关承诺

万向一二三承诺获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起12个月。限售期届满后,万向一二三对获配股份的减持适用中国证监会和上交所关于股份减持的有关规定。

5、普洛斯投资(上海)有限公司

(1)基本情况

通过公开途径查询以及书面核查普洛斯投资(上海)有限公司(以下简称“普洛斯投资”)提供的《营业执照》、公司章程等文件,普洛斯投资的基本情况如下:

■

(2)股权结构

截至本核查报告出具之日,普洛斯投资的股权结构如下:

■

注1:Freesia Investment Fund, L.P.是厚朴投资管理的基金;Hillhouse GL Fund, L.P.是高瓴管理的基金;V-Nesta Fund I, L.P.(Vanke/万科)是万科控制的实体;Express Trend Resources Ltd.是中银集团下属企业; Spring Hill Fund, L.P.系普洛斯集团CEO梅志明(美国国籍)参与投资的有限合伙企业。

注2:Khangai Company Limited其股东为HOPU Logistics Fund, L.P.,系厚朴投资管理的基金,厚朴投资是一家由投资专业人士组成的知名私募股权投资基金管理人。HOPU Logistics Fund, L.P.的有限合伙人包括主权财富基金、境外金融机构、境外基金、境外上市公司、无自然人;Khangai II Company Limited其股东为HOPU Logistics Fund II, L.P.,系厚朴投资管理的基金。HOPU Logistics Fund II, L.P. 的有限合伙人包括主权财富基金、境外金融机构、境外基金、境外上市公司、境外投资机构、中邮人寿保险股份有限公司、无自然人;GLP Associates (I) Limited系员工持股平台,其登记在册的股东为普洛斯集团在境外设立的员工持股信托计划;GLP Associates (II) LLC系员工持股平台,其登记在册的股东均为普洛斯集团员工,且均为境外自然人。

(3)控股股东及实际控制人

截至本核查报告出具之日,GLP Holdings, L.P(以下简称“GHLP”)是一家根据开曼群岛法律设立的可豁免有限合伙企业、且在开曼金管局备案的私募投资基金,各有限合伙人(或其关联方)亦作为 GHLP的普通合伙人——GLP Holdings Limited(以下简称“GHL”)的股东,按照各自在 GHLP 的出资比例持有同比例的 GHL 的普通股股份。GHL的董事会由11名董事组成,每位股东有权委派2名董事,其余1位(系董事会主席)由厚朴投资、高瓴资本和Spring Hill的管理人轮流委派。GHL的重大决策均需由持绝对多数股权的股东或绝对多数董事通过。

基于前述股权结构及董事会组成结构,任何投资人均不能单独对GHL或GHLP实施控制,且在私有化之后,GLP Pte Limited(以下简称“普洛斯集团”)仍保持独立运营及对GLP China Holdings Limited(普洛斯中国控股有限公司,以下简称“普洛斯中国”)的控制,所以普洛斯投资的实际控制人为普洛斯集团。

(4)战略配售资格

普洛斯集团是全球领先的专注于供应链、大数据及新能源领域新型基础设施的产业服务与投资管理公司,业务遍及巴西、中国、欧洲、印度、日本、美国和越南,全球物业资产面积超过6,600万平方米,资产管理规模约1,200亿美元。中国市场是普洛斯集团的最大市场和最主要的增长市场。普洛斯集团的各个园区均战略性地位于关键物流枢纽内并靠近主要海港、机场、交通枢纽或大都市区中的工业区。截至2020年12月31日,普洛斯集团在中国境内所持有的仓储物流等物业总建筑面积约4,332万平方米。

普洛斯集团是中国最大的现代产业园的提供商和服务商,也是中国市场最早启动智慧物流及相关产业生态系统的打造者和促进者。普洛斯集团在中国43个战略性区域市场,开发和管理着近400处物流、制造、数据中心、科创办公类设施。普洛斯集团与国内外知名企业建立了良好的合作关系,涵盖电商零售、制造业、医药、第三方物流等行业,在全世界范围内为其提供优质的仓储设施服务。

截至2019年末,普洛斯集团经审计总资产为345.95亿美元,净资产为184.09亿美元;自2019年1月1日至2019年12月31日止财政年度,普洛斯集团经审计的营业收入为14.52亿美元,净利润18.56亿美元。

普洛斯中国是中国境内最大的现代物流及工业基础设施提供商和服务商,在现代仓储领域具有显著的领先地位。截至2020年12月31日所拥有已建成的仓储物流等物业总建筑面积约为3,170万平方米,居于中国境内现代仓储行业第一。普洛斯中国秉承创业和创新精神,进一步发展新能源、科创产业园、数字“新基建”等领域,致力于打造领先的产业发展生态体系,在中国的资产规模超过300亿美元。在投资管理方面,普洛斯中国经验丰富,在中国境、内外募集并运行多支专门投资于中国的私募基金。除了物流及相关产业的生态系统,新能源领域是目前普洛斯集团主要关注的产业之一。

普洛斯集团持普洛斯投资比例为66.21%,为普洛斯投资的实际控制人。因此,普洛斯投资属于大型企业普洛斯集团的下属企业。

根据《业务指引》第二章关于“战略投资者”的规定,该战略投资者作为与发行人经营业务具有长期合作愿景的大型企业的下属企业,具有参与发行人本次发行战略配售的资格,符合《业务指引》第八条(一)项规定。

根据普洛斯投资出具的承诺函:

1)普洛斯投资作为与发行人经营业务具有战略合作关系或长期合作愿景的大型企业下属企业,具备良好的市场声誉和影响力,具有较强资金实力,认可发行人长期投资价值,并按照最终确定的发行价格认购其承诺认购数量的发行人股票,符合《实施办法》的规定;

2)普洛斯投资具有相应合法的证券投资主体资格,参与本次战略配售已经依法履行内部批准程序,参与本次战略配售符合普洛斯投资的投资范围和投资领域,不存在任何法律、行政法规、中国证券监督管理委员会、上海证券交易所及中国证券业协会发布的规范性文件或者合伙协议禁止或限制参与本次战略配售的情形;

3)普洛斯投资参与本次战略配售的资金均为普洛斯投资自有资金,且符合该资金的投资方向;普洛斯投资为本次战略配售股票的实际持有人,不存在接受他人委托或者委托他人参与本次战略配售的情形。

(5)战略投资者与发行人进行战略合作的主要内容

根据普洛斯投资与发行人签署战略合作协议,具体约定如下:

A.普洛斯集团基于支持物流、新能源及科技产业的发展,通过产业服务、股权投资、数据科技平台以及金融服务等领域,积极打造领先的产业发展生态体系。本次参与长远锂科战略配售,普洛斯投资可协调普洛斯集团与长远锂科在国内及国际物流业务上形成战略合作,使长远锂科可借助普洛斯集团遍布全球以及中国的物流体系,强化其供应链体系并提高全球产品分销的物流效率。例如:协调普洛斯集团航空物流体系为长远锂科提供高效货代、清关、以及航空物流服务;利用普洛斯集团遍布全球的仓储和物流园体系,协助长远锂科提高上游原材料和产品分销能力,整体提升运营能力,降本增效。通过上述措施助力长远锂科国际市场的拓展,实现国际化经营,提升国际市场竞争力,实现长远锂科全球供应和分销的战略目标。

B. 普洛斯集团下属子公司与宁德时代于2020年成立了合资公司宁普时代电池科技有限公司(以下简称“宁普时代”),宁普时代旨在用电端及储能端覆盖电池设备租赁、充换电站投资、以及能源管理业务。宁普时代的战略规划由普洛斯集团高管团队深度主导及参与,业务发展上依托宁德时代技术领先优势和产业链整合能力,以及普洛斯集团全球布局和强大资产管理和运营能力,为工商业场景应用新能源进行创新,打造便利化设施、产品和服务。普洛斯投资可协调长远锂科与宁普时代的电池资产管理业务深度结合,如采购使用长远锂科正极材料制造的电池、共同提升技术研发标准以及电池性能、利用宁普时代的技术和产能规模优势继续扩大长远锂科的销量。

C. 除了在新能源领域的业务布局,普洛斯集团的私募股权投资也在持续聚焦新能源领域。普洛斯隐山资本(以下简称“隐山资本”)是普洛斯集团发起并控股的私募股权投资平台,重点关注包括锂电池技术与运营在内的新能源领域。一方面,普洛斯投资可协调长远锂科通过隐山资本投资的新能源领域上下游的企业进行合作,降低成本/扩大销售额,实现业绩的增长;另一方面,隐山资本投资的拥有锂电池及材料领先技术的企业可以赋能予长远锂科,提升长远锂科的技术水平和市场竞争力。

(6)关联关系

经联合保荐机构(主承销商)与主承销商律师核查,并经普洛斯投资确认,普洛斯投资与发行人、联合保荐机构(主承销商)之间不存在关联关系。

(7)参与战略配售的认购资金来源

经联合保荐机构(主承销商)与主承销商律师核查,普洛斯投资的流动资金目前足以覆盖其与发行人签署的认购协议的认购资金上限。

同时,根据普洛斯投资出具的承诺,普洛斯投资用于参与本次发行战略配售的认购资金及相应新股配售经纪佣金均为其自有资金,且符合该资金的投资方向。

(8)锁定期限及相关承诺

普洛斯投资承诺获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起12个月。限售期届满后,普洛斯投资对获配股份的减持适用中国证监会和上交所关于股份减持的有关规定。

6、南方建信鑫宜(天津)投资管理合伙企业(有限合伙)

(1)基本情况

通过公开途径查询以及书面核查南方建信鑫宜(天津)投资管理合伙企业(有限合伙)(以下简称“南方建信鑫宜”)提供的《营业执照》、公司章程等文件,南方建信的基本情况如下:

■

经核查,南方建信鑫宜已按照《中华人民共和国证券投资基金法》《私募投资基金监督管理暂行办法》及《私募投资基金管理人登记和基金备案办法(试行)》等规定及中国证券投资基金业协会的要求办理了私募基金备案登记手续,基金编号为SNE326,备案日期为2021年3月12日。

经核查,南方建信鑫宜的《营业执照》及合伙协议,南方建信鑫宜不存在营业期限届满、合伙人决定解散、因违反法律法规或其他规范性文件被依法吊销营业执照、被责令关闭或者被撤销、因不能清偿到期债务被宣告破产等根据国家法律、行政法规、规范性文件以及合伙协议规定应当终止的情形。主承销商认为,南方建信鑫宜为合法存续的有限合伙企业。

(2)股权结构

截至本核查报告出具之日,南方建信投资有限公司(以下简称“南方建信”)系南方建信鑫宜的执行事务合伙人,持有南方建信鑫宜1.64%的出资额,南方工业资产管理有限责任公司(以下简称“南方工业资产”)持有65.57%的出资额,建信(北京)投资基金管理有限责任公司(以下简称“建信北京”)持有32.79%的出资额。南方建信鑫宜的出资结构如下:

■

(3)控股股东及实际控制人

截至本核查报告出具之日,根据南方建信鑫宜的《营业执照》、合伙协议等资料及南方建信鑫宜的确认,并经国家企业信用信息公示系统(www.gsxt.gov.cn)查询:①南方建信为南方建信鑫宜的执行事务合伙人,代表南方建信鑫宜执行合伙事务;②南方工业资产持有南方建信49%的股权,并向南方建信推荐董事长、总经理和财务负责人,负责南方建信的日常经营。南方建信持股51%股东建信北京承诺其在涉及南方建信鑫宜相关事项的决策将与南方工业资产保持一致,并将合伙企业的表决权委托给南方工业资产。因此南方工业资产实际控制南方建信鑫宜;③中国兵器装备集团有限公司(以下简称“中国兵装集团”)持有南方工业资产100%的股权,中国兵装集团系经党中央、国务院和中央军委批准、由中央管理的国有独资企业,实际控制人为国务院国有资产监督管理委员会(以下简称“国务院国资委”);④中国兵装集团的全资子公司南方工业资产系南方建信鑫宜的第一大出资人,拥有65.57%的出资份额。

因此,南方建信鑫宜系中国兵装集团的下属企业,实际控制人为国务院国资委。因此,南方建信鑫宜系中国兵装集团的下属企业,实际控制人为国务院国资委。

(4)战略配售资格

1999年7月1日,根据党中央、国务院、中央军委关于深化国防科技工业体制改革的重大决策,中国兵装集团在原中国兵器工业总公司的基础上改组设立,现为中央直接管理的特大型国有重要骨干企业、中央企业、国家计划单列企业,是国防科技工业的核心力量,是国防建设和国民经济建设的战略性企业。中国兵装集团拥有中国长安汽车集团有限公司、保定天威集团有限公司、中国嘉陵工业股份有限责任公司、建设工业(集团)有限责任公司等40多家工业企业,拥有研究院所4家、研发中心3家,在全球30多个国家和地区建立有生产基地或营销机构,形成了军品、汽车、摩托车、车辆零部件、光电产品等主业,产品销往世界100多个国家和地区。截至2020年底,中国兵装集团资产总额为3,583.94亿元,营业收入2,377.37亿元,净利润86.52亿元。中国兵装集团连续多年跻身世界500强,最高排名101位。因此,中国兵装集团是大型企业。

中国兵装集团是重庆长安汽车股份有限公司(000625.SZ)(以下简称“长安汽车”)的实际控制人。作为中国最大的自主品牌汽车制造企业,长安汽车在全球拥有16个生产基地,35个整车及发动机工厂,年产能超过300万辆,汽车业务涵盖整车、汽车零部件、新能源等业务板块,与福特、马自达、雅马哈、标致雪铁龙等跨国公司建立了战略合作关系,并在全球建立了30多个研发、生产基地和营销网络。中国兵装集团及长安汽车与发行人长远锂科在新能源汽车、动力电池及正极材料等业务具有广泛的合作空间。

南方建信鑫宜是中国兵装集团的下属企业,认定依据如下:

首先,南方建信作为南方建信鑫宜的执行事务合伙人,代表执行合伙事务,实际控制南方建信鑫宜。

其次,从执行事务合伙人南方建信的控制权层面,依据《公司章程》,南方工业资产持有南方建信49%的股权,在南方建信股东会拥有50%的表决权且实际拥有一票否决权;同时,根据建信北京出具的《一致行动承诺函》,在南方建信鑫宜存续期内,南方建信层面,建信北京就所涉南方建信鑫宜全部相关事项的决策与南方工业资产保持一致,南方工业资产就南方建信对南方建信鑫宜相关事项的决策拥有完全控制权。

董事会、监事会、管理层层面,南方建信董事会由5名董事组成,南方工业资产推荐3名董事,董事长由南方工业资产推荐的人选担任,董事长担任法定代表人,董事会决议需经三分之二以上董事通过;监事会由3名监事构成,南方工业资产推荐2名监事,监事会决议需经半数以上监事通过;南方建信总经理由南方工业资产推荐,副总经理共2名,其中由南方工业资产推荐1名,财务负责人由南方工业资产委派,全面负责南方建信的财务、资金及其设立的各个基金的管理。根据南方建信股东会、董事会、监事会决策机制,南方工业资产通过控制南方建信实际控制南方建信鑫宜。

第三,从南方建信鑫宜的重大投资决策权角度,南方建信鑫宜的投资决策委员会共三名委员,由南方工业资产、南方建信、建信北京分别推荐一名委员,投资决策委员会形成决议需得到三分之二委员同意通过。根据建信北京与南方工业资产签署的《表决权委托协议》,建信北京已将合伙人会议的表决权、投资决策委员会委员的投票权及《合伙协议》项下的所有其他表决权事宜委托给南方工业资产。因此,南方工业资产拥有对南方建信鑫宜的重大投资决策权限。

最后,从收益权归属角度,中国兵装集团通过全资子公司南方工业资产直接拥有南方建信鑫宜65.57%的出资份额,享有南方建信鑫宜绝大部分的收益。

综上所述,中国兵装集团通过全资子公司南方工业资产控制南方建信鑫宜的日常经营和重大决策事项,同时中国兵装集团享有南方建信鑫宜的绝大部分收益,经多个维度论证,南方建信鑫宜系大型企业中国兵装集团的下属企业。

根据《业务指引》第二章关于“战略投资者”的规定,南方建信鑫宜作为与发行人经营业务具有长期合作愿景的大型企业或其下属企业,具有参与发行人本次发行战略配售的资格,符合《业务指引》第八条(一)项规定。

根据南方建信鑫宜出具的承诺函:

1)南方建信鑫宜作为与发行人经营业务具有战略合作关系或长期合作愿景的大型企业下属企业,具备良好的市场声誉和影响力,具有较强资金实力,认可发行人长期投资价值,并按照最终确定的发行价格认购其承诺认购数量的发行人股票,符合《实施办法》的规定;

2)南方建信鑫宜具有相应合法的证券投资主体资格,参与本次战略配售已经依法履行内部批准程序,参与本次战略配售符合南方建信鑫宜的投资范围和投资领域,不存在任何法律、行政法规、中国证券监督管理委员会、上海证券交易所及中国证券业协会发布的规范性文件或者合伙协议禁止或限制参与本次战略配售的情形;

3)南方建信鑫宜参与本次战略配售的资金均为其自有资金,且符合该资金的投资方向;南方建信鑫宜为本次战略配售股票的实际持有人,不存在接受他人委托或者委托他人参与本次战略配售的情形。

(5)战略投资者与发行人进行战略合作的主要内容

根据南方建信鑫宜、南方建信鑫宜实际控制人南方工业资产与发行人三方签署的战略合作协议,具体约定如下:

A.三元正极材料产业投资

近年来,随着新能源汽车对续航里程、动力电池能量密度的要求不断提高,三元正极材料已成为动力电池的重要发展方向。据GGII统计,2019年三元正极材料在动力电池领域装机量约38.39GWh,占比高达61.54%。未来,新能源汽车、动力电池、三元正极材料发展空间广阔。

南方工业资产是中国兵装集团的全资子公司,具有深厚的汽车产业背景。中国兵装集团是大型央企汽车企业长安汽车实际控制人,年汽车产销量接近300万辆,汽车业务涵盖整车、汽车零部件、新能源等业务板块,与福特、马自达、雅马哈、标致雪铁龙等跨国车企建立了战略合作关系,并在全球建立了30多个研发、生产基地和营销网络。作为长远锂科最终的下游产业,南方建信鑫宜、南方工业资产可为长远锂科的发展有效导入新能源汽车下游产业资源,进一步巩固长远锂科在国内锂电三元正极材料市场中的行业龙头地位。

长远锂科作为新能源汽车动力电池三元正极材料行业的重要企业,与中国兵装集团、长安汽车、南方建信鑫宜可形成新能源汽车上下游产业链战略协同,共同推动动力电池三元正极材料技术创新和产能发展,提升新能源汽车行业基础技术,水平促进新能源汽车行业发展。作为新能源投资平台与产融结合平台,南方工业资产及南方建信鑫宜未来将充分协调、调动汽车整车产业、技术、资本等方面的优质资源,与长远锂科合作开展三元正极材料产业投资,优化产业布局,推动业务发展。

B.市场、技术和渠道资源合作

南方建信鑫宜、南方工业资产背靠大型央企中国兵装集团,具有较为深厚的汽车产业资源。中国兵装集团旗下长安汽车,是长远锂科最终的下游产业,已在新能源汽车整车制造、动力电池、电子电气零部件等领域进行了全方位的布局,预计未来长安新能源汽车年销量将超过24万辆,带动电池需求量超过12GWh,基于上述需求量,通过定向合作、联合技术研发等方式可以为长远锂科的发展引入并深度绑定长安新能源的下游供应商宁德时代、中航锂电等优质的下游电池厂商,并在市场、技术与渠道等方面给予长远锂科大力支持。

三方将积极推动中国兵装集团和中国五矿的央企战略合作,充分利用长安汽车、长安新能源在汽车零部件、新能源汽车及动力电池等领域的市场、技术与渠道资源,充分利用长远锂科、五矿集团在新能源汽车产业链、新材料等领域的市场、渠道与技术资源,开展深入合作,实现资源共享,构建战略协同生态圈。

C.多元化金融服务

南方建信鑫宜、南方工业资产在股权投资、产业基金、融资租赁、供应链金融、并购重组、资产证券化、发行债券等多个业务方向具有丰富的经验和全面的专业能力,作为中国兵装集团唯一的产融平台,南方工业资产可充分调动其在金融领域的专业优势,为长远锂科提供多元化金融服务。

围绕南方建信鑫宜、南方工业资产在新能源、新材料、产业投资等领域的优势资源,南方工业资产与长远锂科拟共同发起设立总规模2亿元的新能源电池行业私募股权基金助力长远锂科通过股权投资、产业并购等方式做大做强,提升公司行业竞争力。

D. 进一步推动大型央企集团间的战略合作

中国兵装集团与中国五矿同为接受国务院国资委管理的大型央企集团,一直以来保持良好的合作关系。南方工业资产与长远锂科可作为双方合作的纽带之一,通过优势资源互补,实现产业资源的有效整合,增强央企集团的经营运营效率。

南方工业资产与中国五矿已形成战略投资和经营业务合作关系。南方工业资产于2017年投资2亿元战略参与五矿资本重组上市,收获了与中国五矿较为良好的业务协同效应。此次再次通过下属企业南方建信鑫宜参与中国五矿下属企业长远锂科的战略配售投资,是双方在业务与产业资源领域的再一次强强联合,有望进一步深化两家大型央企的战略合作关系,共同在诸多产业领域为国家战略服务,为社会经济发展提供坚实支撑。

(6)关联关系

经联合保荐机构(主承销商)与主承销商律师核查,并经南方建信鑫宜确认,南方建信鑫宜LP出资人建信北京,已于2018年参与发行人混改股权投资,持股比例为3.42%(本次发行前)。

南方建信鑫宜LP出资人南方工业资产,已于2017年通过中信证券定增优选30号定向资产管理计划参与五矿资本股份有限公司(以下简称“五矿资本”)非公开发行股票项目,持有五矿资本股权比例为0.53%(本次发行前)。五矿资本通过100%控股子公司五矿资本控股有限公司持有五矿证券99.76%股权,为五矿证券间接控股股东,同时,五矿资本与发行人的共同实际控制人为中国五矿集团有限公司。

经核查,南方建信鑫宜参与本次战略配售不属于《业务指引》第九条之“(六)其他直接或间接进行利益输送的行为”。

除此之外,南方建信鑫宜与发行人、联合保荐机构(主承销商)无其他关联关系。

(7)参与战略配售的认购资金来源

经联合保荐机构(主承销商)与主承销商律师核查,南方建信鑫宜的流动资金足以覆盖其与发行人签署的认购协议的认购资金上限。同时,根据南方建信鑫宜出具的承诺,南方建信鑫宜用于参与本次发行战略配售的认购资金及相应新股配售经纪佣金均为其自有资金,且符合该资金的投资方向。

(8)锁定期限及相关承诺

南方建信鑫宜承诺获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起12个月。限售期届满后,南方建信鑫宜对获配股份的减持适用中国证监会和上交所关于股份减持的有关规定。

7、中央企业乡村产业投资基金股份有限公司

(1)基本情况

通过公开途径查询以及书面核查中央企业乡村产业投资基金股份有限公司(曾用名“中央企业贫困地区产业投资基金股份有限公司”,以下简称“央企乡村产业投资基金”)提供的《营业执照》、公司章程等文件,乡村产业投资基金的基本情况如下:

■

管理人国投创益产业基金管理有限公司基本情况如下:

■

(2)股权结构

截至本核查报告出具之日,央企乡村产业投资基金的出资结构如下:

■

(下转30版)