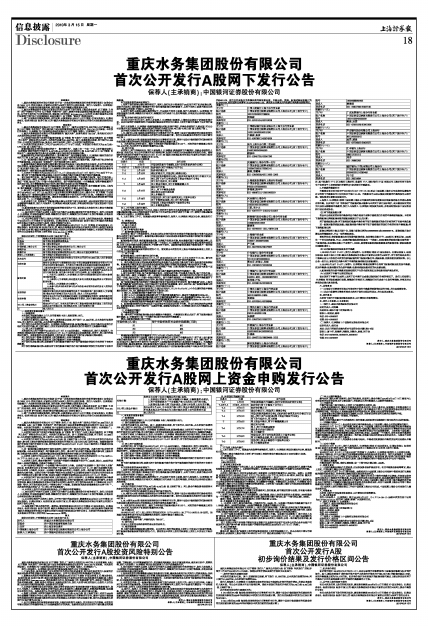

首次公开发行A股投资风险特别公告

重庆水务集团股份有限公司(以下简称“发行人”)首次公开发行50,000万股人民币普通股(A股)(以下简称“本次发行”)的申请已获中国证券监督管理委员会证监许可[2010]261号文核准。本次发行的保荐人(主承销商)为中国银河证券股份有限公司(以下简称“保荐人(主承销商)”)。

发行人和保荐人(主承销商)就本次发行新股投资风险作出以下特别提示:

1、中国证监会、其他政府部门对本次发行所作的任何决定或意见,均不表明其对发行人股票的价值或者投资者的收益做出实质性判断或者保证。任何与之相反的声明均属虚假不实陈述。

2、拟参加本次发行申购的投资者,须认真阅读2010年3月5日刊登在《中国证券报》、《上海证券报》、《证券时报》及《证券日报》的《重庆水务集团股份有限公司首次公开发行A股招股意向书摘要》及上海证券交易所网站(www.sse.com.cn)的招股意向书全文,特别是其中的“风险因素”章节,须充分了解发行人的各项风险因素。根据《证券法》的规定,股票依法发行后,发行人经营与收益的变化,由发行人自行负责,由此变化引致的投资风险,由投资者自行负责。

3、本次发行遵循市场化定价原则,在初步询价阶段由网下机构投资者基于真实认购意图报价,发行人与保荐人(主承销商)根据初步询价结果,综合考虑发行人募集资金需求、承销风险等因素,协商确定本次发行价格。投资者若不认可本次发行定价方法和确定的价格,建议不参与申购。

4、根据上述原则,本次发行确定的价格区间为6.48元/股~6.98元/股(含上限和下限),对应于2009年的全面摊薄市盈率水平为32.4倍至34.9倍(每股收益按照经会计师事务所审计的、遵照中国会计准则确定的扣除非经常性损益前后孰低的2009年净利润除以本次发行后的总股数计算,发行后总股数按本次发行5亿股计算为48亿股)。

5、由于目前新股发行体制改革刚刚实施,市场约束机制不太健全,买方约束力仍旧较弱,本次发行可能出现发行价格偏高导致上市后即跌破发行价的风险。投资者应当充分关注定价市场化蕴含的风险因素,了解股票上市后可能跌破发行价,切实提高风险意识,强化价值投资理念,避免盲目炒作,监管机构、发行人和保荐人(主承销商)均无法保证股票上市后不会跌破发行价。

6、在出现网下申购不足或网上及网下总申购不足或难以确定发行价格的情况下,发行人和保荐人(主承销商)可采取削减发行规模、调整发行价格区间、调整发行时间表或中止发行等措施,并将及时做出公告和依法做出其他安排。

7、如果本次发行实际募集资金超过拟投资项目所需,剩余资金将用于补充发行人的流动资金;如果本次发行实际募集资金不能满足项目所需,则视拟投资项目的轻重缓急予以取舍或由发行人自行筹措。

8、发行人上市后所有股票均为可流通股份;本次发行前的股份及本次网下配售的股份均有限售期,有关限售承诺及配售期安排详见招股意向书。

9、本次发行申购,任一配售对象只能选择网下发行或者网上发行中的一种方式进行申购,凡参与网下初步询价的配售对象,无论是否有效报价,均不能参与网上发行;单个投资者只能使用一个合格账户进行申购,任何与上述规定相违背的申购均为无效申购。

10、发行人、保荐人(主承销商)郑重提请投资者注意:投资者应坚持价值投资理念参与本次发行申购,凡参与申购的投资者均应认可发行人的投资价值,并希望分享发行人的成长成果;任何怀疑发行人是纯粹“圈钱”的投资者,应坚决避免参与申购。本投资风险特别公告并不能保证揭示本次发行的全部投资风险,建议投资者充分了解证券市场的特点及蕴含的各项风险,理性评估自身风险承受能力,并根据自身经济实力和投资经验独立作出是否参与本次发行申购的决定。

发行人:重庆水务集团股份有限公司

保荐人(主承销商):中国银河证券股份有限公司

2010年3月15日