摩根士丹利华鑫多元收益债券型证券投资基金

2017年9月30日

基金管理人:摩根士丹利华鑫基金管理有限公司

基金托管人:中国建设银行股份有限公司

报告送出日期:2017年10月25日

§1 重要提示

基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国建设银行股份有限公司根据本基金合同规定,于2017年10月23日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2017年7月1日起至9月30日止。

§2 基金产品概况

■

§3 主要财务指标和基金净值表现

3.1 主要财务指标

单位:人民币元

■

注:1.以上所述基金业绩指标不包括持有人认购或交易基金的各项费用(例如,开放式基金的申购赎回费等),计入费用后实际收益水平要低于所列数字。

2.本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

3.2 基金净值表现

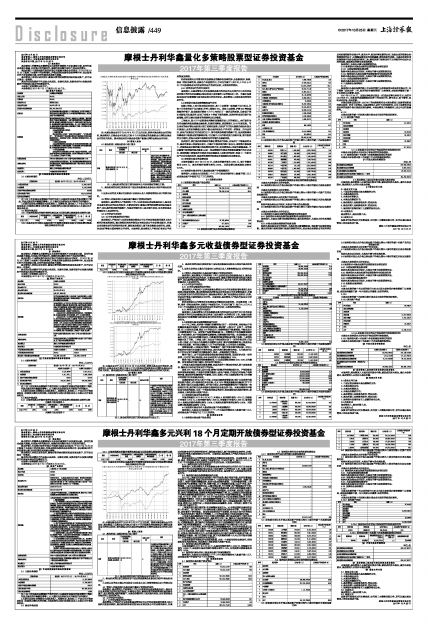

3.2.1 本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较

大摩多元收益债券A

■

大摩多元收益债券C

■

3.2.2 自基金合同生效以来基金累计净值增长率变动及其与同期业绩比较基准收益率变动的比较

■

■

注:本基金合同于2012 年8 月28 日正式生效,按照本基金合同的规定,基金管理人自基金合同生效之日起6 个月内使基金的投资组合比例符合基金合同的有关约定。建仓期结束时本基金的投资组合比例符合基金合同的有关约定。

§4 管理人报告

4.1 基金经理(或基金经理小组)简介

■

注:1、基金经理的任职日期为基金合同生效之日;

2、基金经理的任职已按规定在中国证券投资基金业协会办理完毕基金经理注册;

3、证券从业的含义遵从行业协会《证券业从业人员资格管理办法》的相关规定。

4.2 管理人对报告期内本基金运作遵规守信情况的说明

报告期内,基金管理人严格按照《中华人民共和国证券投资基金法》、基金合同及其他相关法律法规的规定,本着诚实信用、勤勉尽责的原则管理和运用基金资产,在认真控制风险的前提下,为基金份额持有人谋求最大利益,没有损害基金份额持有人利益的行为。

4.3 公平交易专项说明

4.3.1 公平交易制度的执行情况

基金管理人严格执行《证券投资基金管理公司公平交易制度指导意见》及内部相关制度和流程,通过流程和系统控制保证有效实现公平交易管理要求,并通过对投资交易行为的监控和分析,确保基金管理人旗下各投资组合在研究、决策、交易执行等各方面均得到公平对待。本报告期,基金管理人严格执行各项公平交易制度及流程。

经对报告期内公司管理所有投资组合的整体收益率差异、分投资类别(股票、债券)的收益率差异,连续四个季度期间内、不同时间窗下(如日内、3日内、5日内)不同投资组合同向交易的交易价差进行分析,未发现异常情况。

4.3.2 异常交易行为的专项说明

报告期内,本基金管理人所有投资组合参与的交易所公开竞价同日反向交易成交较少的单边交易量超过该证券当日成交量的5%的情况有2次,为量化投资基金因执行投资策略与其他组合发生的反向交易。基金管理人未发现其他异常交易行为。

4.4 报告期内基金投资策略和运作分析

2017年三季度,经济稳中趋缓但供需两端出现了一定的背离。供给端由于供给侧改革叠加环保限产,使得供给持续受限。需求端”三架马车”出现了一定的放缓:出口出现拐头回落,超过2/3的商品出口金额增速快于数量增速,半数商品出口金额增速低于5%;固定资产投资增速跌破8%;消费端由于政府融资渠道受限、严查消费贷、地产持续限购等因素影响,消费端维持弱平稳。体现在数据上就是名义的工业企业利润维持高位,但数量型的数据例如固定资产投资、工业增加值就出现了下降。二季度上游工业品由于供给受限出现了一定的价格反弹,但进入到三季度,由于商品价格最终由供需两方决定,需求持续萎靡使得三季度商品价格出现回落。南华商品指数自八月下旬开始回落,九月份回吐全部涨幅。

政策面来看,三季度央行维持 “削峰填谷”,银行间资金面平稳过渡。同时三季度的存单发行出现量升价跌的形态,表明机构间资金较为充裕。九月底央行公布于明年初实行普惠性定向降准操作,将进一步释放银行间资金。

海外市场上,由于美国特朗普政策实施持续受到阻碍,美国经济出现一定的停滞,人民币汇率出现走强,今年以来对美元升值幅度超过10%。

债券市场三季度维持弱势震荡格局。10年期国债收益率在3.55-3.65之间震荡。信用债流动性趋于缓和,信用利差不断缩小。

三季度本基金持续采用票息策略,在具体操作中增加持有短久期中高票息债券,整体仓位保持进可攻退可守的状态。

展望2017年四季度,国内方面,影响市场需求的政策陆续出台。严格限制政府举债渠道和额度、严查银行消费贷款流入房地产领域、严格执行环保限产政策等举措,都对经济供需两端产生影响。同时,利率上升和上游原材料价格上升对需求的抑制作用也在逐步显现。

金融监管去杠杆进入到下半场,未来更加强调监管协调,预计未来政策节奏将更趋于稳定,对市场流动性冲击有限。名义GDP增速放缓叠加金融去杠杆下半场,债券市场压力或逐步缓和。对于股市而言,经济窄幅振荡格局中可能存在一些结构性行情,我们将关注具有确定性盈利和成长机会的个股。本基金将坚持平衡收益与风险的原则,未来一个季度保持组合流动性,特别重视信用风险的防范,在此基础上择机把握大类资产机会。

4.5 报告期内基金的业绩表现

本报告期截至2017年9月30日,本基金A类份额净值为1.674元,份额累计净值为1.674元,C类份额净值为1.636元,份额累计净值为1.636元;报告期内A类基金份额净值增长率为1.09%,C类基金份额净值增长率为0.99%,同期业绩比较基准收益率为1.05%。

4.6 报告期内基金持有人数或基金资产净值预警说明

报告期内,本基金未出现连续二十个工作日基金份额持有人数量不满二百人或者基金资产净值低于五千万元的情形。

§5 投资组合报告

5.1 报告期末基金资产组合情况

■

5.2 报告期末按行业分类的股票投资组合

■

5.3 报告期末按公允价值占基金资产净值比例大小排序的前十名股票投资明细

■

5.4 报告期末按债券品种分类的债券投资组合

■

5.5 报告期末按公允价值占基金资产净值比例大小排序的前五名债券投资明细

■

5.6 报告期末按公允价值占基金资产净值比例大小排序的前十名资产支持证券投资明细

本基金本报告期末未持有资产支持证券。

5.7 报告期末按公允价值占基金资产净值比例大小排序的前五名贵金属投资明细

根据本基金合同规定,本基金不参与贵金属投资。

5.8 报告期末按公允价值占基金资产净值比例大小排序的前五名权证投资明细

本基金本报告期末未持有权证。

5.9 报告期末本基金投资的国债期货交易情况说明

5.9.1 本期国债期货投资政策

根据本基金基金合同规定,本基金不参与国债期货交易。

5.9.2 报告期末本基金投资的国债期货持仓和损益明细

根据本基金基金合同规定,本基金不参与国债期货交易。

5.9.3 本期国债期货投资评价

根据本基金基金合同规定,本基金不参与国债期货交易。

5.10 投资组合报告附注

5.10.1

本基金投资的前十名证券的发行主体未出现本报告期内被监管部门立案调查,或在报告编制日前一年内受到公开谴责、处罚的情形。

5.10.2

本基金投资的前十名股票未超出基金合同规定的备选股票库。

5.10.3 其他资产构成

■

5.10.4 报告期末持有的处于转股期的可转换债券明细

本基金本报告期末未持有处于转股期的可转换债券。

5.10.5 报告期末前十名股票中存在流通受限情况的说明

本基金本报告期末前十名股票中不存在流通受限情况。

§6 开放式基金份额变动

单位:份

■

§7 基金管理人运用固有资金投资本基金情况

本报告期,基金管理人未运用固有资金申购、赎回或买卖本基金。截止本报告期末,基金管理人未持有本基金份额。

§8 备查文件目录

8.1 备查文件目录

1、中国证监会核准本基金募集的文件;

2、本基金基金合同;

3、本基金托管协议;

4、本基金招募说明书;

5、基金管理人业务资格批件、营业执照;

6、基金托管人业务资格批件、营业执照;

7、报告期内在指定报刊上披露的各项公告。

8.2 存放地点

基金管理人、基金托管人处。

8.3 查阅方式

投资者可在营业时间免费查阅,也可按工本费购买复印件,还可以通过基金管理人网站查阅或下载。

摩根士丹利华鑫基金管理有限公司

2017年10月25日

2017年第三季度报告