天通控股股份有限公司关于控股子公司增资扩股的进展公告

证券代码:600330 证券简称:天通股份公告编号:临2017-051

天通控股股份有限公司关于控股子公司增资扩股的进展公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

一、交易概述

为加快公司蓝宝石晶体长晶业务的发展,降低投资成本,天通控股股份有限公司(以下简称“天通股份”、“公司”或“本公司”)于2017年9月27日召开的七届四次董事会审议通过了《关于控股子公司天通银厦新材料有限公司(以下简称“天通银厦”)增资扩股的议案》,同意银川经济技术开发区管理委员会通过其指定机构及/或其指定机构下属的产业基金向天通银厦单向增资人民币2亿元,并授权公司管理层签署本次增资的相关合同(详见2017年9月28日的公司公告)。原股东天通股份及国开发展基金有限公司已同意本次增资事宜并放弃本次增资的优先认购权。

2017年10月26日,公司控股子公司天通银厦新材料有限公司与银川育成投资有限公司(银川经济技术开发区管理委员会的下属全资子公司,以下简称“育成投资”)、银川育成凤凰科创基金合伙企业(有限合伙)(育成投资为其有限合伙人,以下简称“产业基金”)签署了《增资协议》。上述增资方合计以人民币20,000万元增资入股天通银厦,其中产业基金增资13,545万元,育成投资增资6,455万元。

本资增资完成后,天通银厦的注册资本将由79,400万元增加至99,400万元,本公司的持股比例由86.27%变更为68.91%,仍为天通银厦的第一大股东。

二、本次增资方的基本情况

1、银川育成凤凰科创基金合伙企业(有限合伙)

企业性质:有限合伙企业

注册地址:宁夏银川经济技术开发区创新园57号

执行事务合伙人:银川开发区育成凤凰基金管理有限公司(王习伟)

经营范围:股权投资、创业投资、投资管理

成立日期:2017年9月30日

主要合伙人:银川开发区育成凤凰基金管理有限公司、银川育成投资有限公司

与本公司及下属子公司之间不存在产权、业务、资产、债权债务、人员等方面的关系。

2、银川育成投资有限公司

企业性质:有限责任公司(国有独资)

注册地址:银川市金凤区宁安大街490号银川IBI育成中心二期2号楼2层

法定代表人:袁芳

注册资本:20000万元

成立日期:2013年6月9日

经营范围:资产管理;创业投资;项目投资;股权投资;风险投资;资本运营;企业收购与重组。

主要股东:银川经济技术开发区

最近一年主要财务指标:经北京中天恒会计师事务所有限责任公司宁夏分所审计,截至2016年12月31日,育成投资的资产总额为20,175.80万元,负债总额为42.48万元;资产净额为20,133.32万元;2016年度实现营业收入0万元,投资收益48.45万元,净利润126.66万元。

与本公司及下属子公司之间不存在产权、业务、资产、债权债务、人员等方面的关系。

上述银川育成投资有限公司是银川育成凤凰科创基金合伙企业(有限合伙)的有限合伙人。

三、交易标的的基本情况

(一)投资标的

公司名称:天通银厦新材料有限公司

企业类型:其他有限责任公司

法定代表人:郭跃波

注册资本:79400万元

成立时间:2014年7月18日

注册地址:银川经济技术开发区宏图南街

经营范围:蓝宝石晶体、蓝宝石晶棒、LED蓝宝石衬底、光学材料、电子元器件及相关原辅材料的研发、制造和销售。

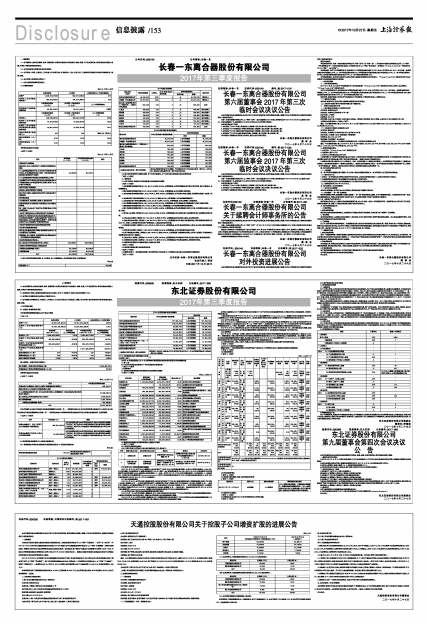

(二)天通银厦最近一年及一期的财务状况:

单位:万元

■

(三)本次增资前,天通银厦的注册资本为79,400万元,股权结构为:

■

(四)本次增资后,天通银厦的注册资本增加至99,400万元,股权结构为:

■

(五)本次增资后董事会及管理层的人员安排:

本次增资后,天通银厦董事会由3名董事组成,其中产业基金推荐1名,本公司推荐2名;设监事2名,由本公司和育成投资各推荐1名。其他管理层人员均不变。

四、协议的主要内容

甲方:银川育成凤凰科创基金合伙企业(有限合伙)

乙方:银川育成投资有限公司

丙方:天通银厦新材料有限公司

1、增资方案:丙方本次新增注册资本20,000万元人民币,其中甲方同意以人民币13,545万元认购丙方本次新增注册资本人民币13,545万元,甲方新增资本占增资后丙方注册资本的13.63%;乙方同意以人民币6,455万元认购丙方本次新增注册资本人民币6,455万元,乙方新增资本占增资后丙方注册资本的6.49%。

2、付款方式:2017年10月30日前,甲方和乙方将全部增资价款一次性支付至丙方指定的银行账户。

3、工商登记:丙方应确保在甲方和乙方汇入增资款后的30个工作日内修改公司章程、完成本次增资的工商变更登记手续,并向甲方和乙方签发出资证明书。如果无法完成的,则甲方和乙方有权提出终止本协议;一经甲方和乙方提出,本协议应自动终止,丙方应于15个工作日内退还甲方和乙方已经支付的全部增资款,并按年息6.2%返还该笔款项产生的利息。

4、生效条件:由各方法定代表人或授权代表签字并加盖各方公章,且经各方董事会/股东会/投委会批准。甲方投委会通过后,甲方以书面形式向丙方发出通知。甲方和乙方将全部增资款一次性支付至丙方指定的银行账户之日。

5、特别约定:丙方原股东天通股份应于2020年10月30日前按合法有效的程序回购甲方和乙方因本次增资所获得的丙方股权,并于上述日期起10个工作日内将相关价款支付至甲方和乙方的指定账户。

6、违约责任:任何一方违反本协议的约定,应当向守约方支付其所遭受的全部损失。

五、本次交易对上市公司的影响

本次增资扩股有利于加快公司蓝宝石晶体的长晶扩产,降低财务成本,为子公司的发展提供支持,提升公司蓝宝石长晶实力和竞争力,符合公司长远发展。本次增资扩股完成后,本公司仍为第一大股东,不影响公司合并报表范围。

特此公告。

天通控股股份有限公司董事会

二〇一七年十月二十七日