(上接97版)

(上接97版)

■

C市场风险溢价的确定

市场风险溢价(Equity Risk Premiums,ERP)反映的是投资者因投资于风险相对较高的资本市场而要求的高于无风险报酬率的风险补偿。中国股票市场作为新兴市场,其发展历史较短,市场波动幅度较大,投资理念尚有待逐步发展成熟,市场数据往往难以客观反映市场风险溢价,因此,评估时采用业界常用的风险溢价调整方法,对成熟市场的风险溢价进行适当调整来确定我国市场风险溢价。

基本公式为:

市场风险溢价(RPm)=成熟股票市场的股票风险溢价+国家风险溢价

=成熟股票市场的股票风险溢价+国家违约风险利差×(σ股票/σ国债)

①成熟市场基本补偿额

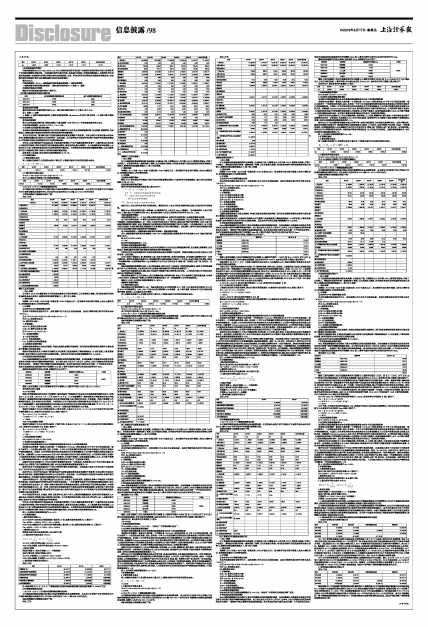

美国不同时期股票风险补偿如下表所示:

一定时期内美国股票市场的风险补偿

■

②国家违约补偿额

穆迪评级机构对我国的债务评级为Aa1,相对应的违约利差为72个基点,即0.72%。

③σ股票/σ国债

σ股票/σ国债为股票市场相对于债券市场的波动率,Damodaran在本次计算中使用1.12倍的比率代表新兴市场的波动率。

④市场风险溢价

基于历史的股票风险补偿,通常选择基于长期国债的1928年至2017年的股票风险补偿6.38%。

中国市场风险溢价=6.38%+0.72%×1.12=7.19%。

D企业特定风险调整系数的确定

企业特定风险调整系数是根据待估企业与所选择的对比企业在企业特殊经营环境、企业规模、经营管理、抗风险能力、特殊因素所形成的优劣势等方面的差异进行的调整系数。

文化行业尤其是广播电影电视产业受到国家法律法规及政策的严格监管,电视台播出内容具有重大的导向作用,政策的调整和变化将对公司业务带来一定的风险。如中联传动在电视剧制作过程中未能严格把握好政策导向,可能面临电视剧无法获得发行许可证的政策风险。

近年来,在国内影视剧行业发展迅速,市场容量不断增加,行业产值屡创新高的背景下,大量的资本和企业进入电视剧制作领域,带动电视剧制作机构数量快速增长,影视剧供应量迅速增加。从而造成影视剧市场整体上呈现出供大于求,而精品影视剧却供不应求的结构性失衡局面。中联传动未来能否积极调整经营策略,以应对影视剧行业日趋激烈的竞争,将成为中联传动面临的重要风险。

综合考虑上述因素,取企业特定风险调整系数Rc为2%。

E折现率的确定

a计算权益资本成本

将上述确定的参数代入权益资本成本计算公式,计算得出被评估单位的权益资本成本。

■

■

b计算加权平均资本成本

WACC=Ke×E/(D+E)+Kd×D/(D+E)×(1-T)

式中:Kd根据企业基准日平均借款利率确定。

■

3、2018年12月31日商誉减值测试过程

公司根据无锡中联传动文化传播有限公司实际经营情况及未来经营预测,由北京华亚正信资产评估有限公司对中联传动整体价值进行评估,并出具华亚正信评报字[2019]第A07-0016号评估报告

中联传动整体估值测算过程如下表:

单位:万元

■预测收入及评估参数:

1)收入预测

公司基于2019年已摄影视剧项目的进展及筹备项目的排期情况,以历史数据为基础,同时综合考虑行业的发展趋势及核心竞争力、经营状况等因素的基础之上,做了收入预测。

2)费用预测

预测期(2019年度-2023年度)和稳定期(2024年度及以后),各项费用不会在现有基础上发生大幅的变化,将持续保持最近几年的费用趋势。

3、折现率

①本次评估中折现率的确定过程

在本次中联传动收益法评估中,因收益额口径为企业自由现金流量,因此折现率选取加权平均资本成本(WACC)。

公式:WACC=Ke×E/(D+E)+Kd×D/(D+E)×(1-T)

式中:Ke:权益资本成本;

Kd:债务资本成本;

T:所得税率;

E/(D+E):股权占总资本比率;

D/(D+E):债务占总资本比率;

其中:Ke=Rf+β×MRP+Rc

Rf=无风险报酬率;

β=企业风险系数;

MRP=市场风险溢价;

Rc=企业特定风险调整系数。

A无风险收益率的确定

国债收益率通常被认为是无风险的,考虑无风险收益率的风险特征,我们选用国债的到期收益率作为基本指标计算确定无风险收益率。

根据同花顺系统查询,沪深两市选择的从评估基准日到国债到期日剩余期限超过10年的国债,计算其到期收益率,取平均值作为本次评估的无风险收益率。因此本次评估的无风险报酬率确定为rf=3.98%。

B权益系统风险系数的确定

Beta系数是衡量委估企业相对于资本市场整体回报的风险溢价程度,也用来衡量个别股票受包括股市价格变动在内的整个经济环境影响程度的指标。由于委估企业目前为非上市公司,且样本上市公司每家企业的资本结构也不尽相同,一般情况下难以直接引用该系数指标值。故本次通过选定与委估企业同属一个行业的企业样本,通过同花顺系统查询剔除财务杠杆调整的Beta值,计算平均值作为被评估企业的无财务杠杆Beta。

根据证监会新的行业划分标准,选择的对比公司如下:

■

根据上述所选择的上市公司剔除财务杠杆后调整βu值的平均值为0.9227,故βu=0.9227。

含财务杠杆的贝塔值

2019年折现率

根据《财政部国家税务总局关于新疆喀什霍尔果斯两个特殊经济开发区企业所得税优惠政策的通知》(财税【2011】112号文),2010年1月1日至2020年12月31日,对在新疆喀什、霍尔果斯两个特殊经济开发区内新办的属于《新疆困难地区重点鼓励发展产业企业所得税优惠目录》范围内的企业,自取得第一笔生产经营收入所属纳税年度起,五年内免征企业所得税。中联传动之子公司霍尔果斯中联传动影视文化有限公司于2015年5月20日取得新疆喀什、霍尔果斯特殊经济开发区新办企业定期免征企业所得税税收优惠备案,自2017年1月1日至2019年12月31日免征企业所得税。2020年-永续年度所得税率按25%考虑。

根据评估基准日可比公司的资本结构,计算平均值,目标公司D/E为17.11%,2019年产权持有单位执行的所得税税率为0%,则被评估企业的的Beta系数计算如下:

βe =βu×[1+(1-t)×(D/E)]

=0.9227×(1+(1-0%)×17.11%)

=1.0806

2020年至永续期折现率

根据评估基准日可比公司的资本结构,计算平均值,目标公司D/E为17.11%,委估企业执行的所得税税率为25%,则被评估企业的的Beta系数计算如下:

βe =βu×[1+(1-t)×(D/E)]

=0.9227×(1+(1-25%)×17.11%)

=1.0411

C市场风险溢价的确定

ERP=6.26%+0.79%×1.23=7.24%。

D企业特定风险调整系数rc

企业特定风险调整系数包含企业规模风险调整系数与企业个别风险调整系数

采用资本定价模型一般被认为是估算一个投资组合(Portfolio)的组合收益,对于单个公司的投资风险一般认为要高于一个投资组合的风险,因此,在考虑一个单个公司或股票的投资收益时应该考虑该公司的特有风险所产生的超额收益。在国际上有许多知名的研究机构发表过有关文章详细阐述了公司资产规模与投资回报率之间的关系。如美国的IbbotsonAssociate在其SBBI每年度研究报告中就有类似的论述。公司的特有风险目前国际上比较多的是考虑公司的规模对投资风险大小的影响,公司资产规模小、投资风险就会增加,反之,公司资产规模大,投资风险就会相对减小,企业资产规模与投资风险这种关系已广泛被投资者接受。

因被评估企业与选择对比上市公司在资产规模等方面存在一定的差异,抗风险能力与上市公司相比较低,结合被评估公司基准日资产规模等实际因素,本次企业规模风险调整系数取值为2%。

被评估企业个别风险是指发生于个别公司的特有事件造成的风险,这类风险只涉及个别企业和个别是投资项目,不对所有企业或投资项目产生普遍的影响。

此次评估中,文化行业尤其是广播电影电视产业受到国家法律法规及政策的严格监管,电视台播出内容具有重大的导向作用,政策的调整和变化将对公司业务带来一定的风险。如中联传动在电视剧制作过程中未能严格把握好政策导向,可能面临电视剧无法获得发行许可证的政策风险。

虽然中联传动历年一直以推出精品剧为主要目的,并实现了良好的预期,在激烈的竞争中不断提升中联传动的市场地位,但是也面临行业竞争加剧所引起的市场风险。一方面,随着电视剧行业市场规模持续快速增长,吸引了大量的资本和企业进入这一领域,导致电视剧制作机构数量快速增长,使得电视剧行业竞争愈加激烈,中联传动的市场风险随之加大。另一方面,主流电视台和视频网站对电视剧品质的要求越来越高,导致市场上每年有相当一部分产品无法实现销售,精品剧的制作已成为各大制作机构的发展方向,对中联传动产品制作和经营风险的把控能力提出更高要求。

作为电视剧制作企业,对编剧、导演、后期制作员、发行人等人力资源的依赖度较高,培养并保有高素质的人才团队是公司保持并不断提升核心竞争能力的关键。而中联传动的创作团队主要为项目制合作人员,人员稳定性不够强,容易对公司的生产经营造成不利的影响。

近年来,在国内影视剧行业发展迅速,市场容量不断增加,行业产值屡创新高的背景下,大量的资本和企业进入电视剧制作领域,带动电视剧制作机构数量快速增长,影视剧供应量迅速增加。从而造成影视剧市场整体上呈现出供大于求,而精品影视剧却供不应求的结构性失衡局面。中联传动未来能否积极调整经营策略,以应对影视剧行业日趋激烈的竞争,将成为中联传动面临的重要风险,本次企业特定风险调整系数取3%。

综上,企业特定风险调整系数为rc=5%。

E折现率的确定

a确定股权收益率Re

2019年执行0%的企业所得税税率计算出的β值,该期间股权收益率Re计算如下:

Re=3.98%+1.0806×7.24%+5%=16.80%

2020年及永续期执行25%的企业所得税税率计算出的β值,该期间股权收益率Re计算如下:

Re=3.98%+1.0411×7.24%+5%=16.52%

b债务资本成本Rd

债务资本成本按企业借款利率6.53%进行计算。

c计算加权平均资本成本WACC

■

2019年,加权平均资本成本WACC=15.30%

2020年及永续期,加权平均资本成本WACC=14.82%

d税前折现率

税前折现率R=税后折现率r/(1-所得税率)

通过计算可得,税前折现率分别为:

2019年,折现率为r=15.23%/(1-0%)=15.30%

2020年及永续期,折现率为r=14.77%/(1-25%)=19.76%

3)深圳淘乐网络科技有限公司

单位:万元

■

注:淘乐网络2017年12月31日商誉余额包括淘乐网络收购祺曜互娱形成的商誉14,604.84万元。

历年商誉减值测试过程:

1、2016年12月31日对淘乐网络商誉减值测试过程:

公司根据深圳淘乐网络科技有限公司实际经营情况及未来经营预测,由北京中企华资产评估有限责任公司对淘乐网络整体价值进行评估,并出具中企华评报字(2017)第3333号评估报告。

淘乐网络整体估值测算过程如下表:

单位:万元

■

预测收入及评估参数:

1)收入预测

对于在线游戏收集每款游戏的生命周期、月活跃用户数、付费率及月人均付费ARPPU值等各项指标,并做了分析统计。对排期内的每一款游戏做了预测,以历史数据为基础,同时综合考虑行业的发展趋势及淘乐网络核心竞争力、经营状况等因素的基础之上,做了适当预测。

2)费用预测

预测期(2017年度-2021年度)和稳定期(2022年度及以后),各项费用不会在现有基础上发生大幅的变化,将持续保持最近几年的费用趋势。

3)折现率

无风险收益率的确定

根据Wind资讯查询评估基准日银行间固定利率国债收益率(10年期)的平均收益率确定,因此本次无风险报酬率Rf取3.0115%。

权益系统风险系数的确定

被评估单位的权益系统风险系数计算公式如下:

■

查询可比上市公司的有财务杠杆风险系数,根据各对应上市公司的资本结构将其还原为无财务杠杆风险系数。

根据Wind资讯查询的沪深A股股票100周游戏行业上市公司Beta计算确定,首先根据类似上市公司的Beta计算出各公司无财务杠杆的Beta,然后得出类似上市公司无财务杠杆的平均Beta为1.1975。

市场风险溢价的确定

市场风险溢价是对于一个充分风险分散的市场投资组合,投资者所要求的高于无风险利率的回报率。

由于国内证券市场是一个新兴而且相对封闭的市场。一方面,历史数据较短,并且在市场建立的前几年投机气氛较浓,市场波动幅度很大;另一方面,目前国内对资本项目下的外汇流动仍实行较严格的管制,再加上国内市场股权割裂的特有属性,因此,直接通过历史数据得出的股权风险溢价不具有可信度。而在成熟市场中,由于有较长的历史数据,市场总体的股权风险溢价可以直接通过分析历史数据得到。因此国际上新兴市场的风险溢价通常也可以采用成熟市场的风险溢价进行调整确定。

即:市场风险溢价=成熟股票市场的基本补偿额+国家风险补偿额

式中:成熟股票市场的基本补偿额取1928-2016年美国股票与国债的算术平均收益差6.24%;国家风险补偿额取0.86%。

则:MRP=6.24%+0.86%

=7.10%。

故本次市场风险溢价取7.10%。

企业特定风险调整系数的确定

企业特定风险调整系数是根据待估企业与所选择的对比企业在企业特殊经营环境、企业规模、经营管理、抗风险能力、特殊因素所形成的优劣势等方面的差异进行的调整系数。

互联网行业尤其是网络游戏行业受到国家法律法规及政策的严格监管,政策的调整及变化将可能对公司业务带来一定的风险。

公司目前客户端游戏3款,移动游戏2款,市场占有率不高,未来研发的游戏,在市场的反映情况存在一定的不确定性。游戏生命周期亦参差不齐,高质量的精品化游戏普遍可以超过10年左右,品质不佳的产品多数上线后1年便遭到淘汰,这些获得较高收入且长周期的产品往往出自具有技术、资源、推广优势的大型厂商,故存在一定市场风险。

淘乐网络独特的经营模式决定了公司的现金流入较为充沛,目前保持了较高的现金储备,较高水平的现金储备有利于公司防范风险,可促进业务开拓,但资金闲置导致的货币资金利用效率低下。

培养并保有高素质的技术团队是公司保持并不断提升核心竞争能力的关键。人才的流失将对公司的科技研发和生产经营造成不利影响。

淘乐网络虽然拥有自主研发能力、独立运营游戏能力等竞争优势,但由于其主要依靠自身的积累发展,与同类上市公司相比,其游戏用户规模、公司的资本规模相对偏小,在一定程度限制了公司的发展步伐。

根据以上分析,企业特定风险调整系数Rc取3%。

预测期折现率的确定

(1)计算权益资本成本

淘乐网络企业所得税税率为15%,淘乐网络全资子公司悦想网络2017年按100%免征企业所得税,2018年至2020年所得税率为12.5%,2021年及以后按所得税率25%来预测。由于本次预测,采用合并口径对淘乐网络进行预测,根据收入占比确定企业所得税。

将上述确定的参数代入权益资本成本计算公式,计算得出被评估单位的权益资本成本。

■

■

(2)计算加权平均资本成本

WACC=Ke×E/(D+E)+Kd×D/(D+E)×(1-T)

由于企业无有息负债,Kd=0,则WACC=Ke。

2、2017年12月31日对淘乐网络商誉减值测试过程:

公司根据深圳淘乐网络科技有限公司实际经营情况及未来经营预测,北京华信众合资产评估有限公司出具的华信众合评报字【2018】第B1067号评估报告中对淘乐网络整体估值。

淘乐网络整体估值测算过程如下表:

单位:万元

■

收入预测及评估参数合理性分析:

1)收入预测

各款游戏收集每款游戏的生命周期、月活跃用户数、付费率及月人均付费ARPU值等各项指标,并做了分析统计。对排期内的每一款游戏做了预测,以历史数据为基础,同时综合考虑行业的发展趋势及淘乐网络核心竞争力、经营状况等因素的基础之上,做了适当预测。

2)费用预测

预测期(2018年度-2022年度)和稳定期(2023年度及以后),各项费用不会在现有基础上发生大幅的变化,将持续保持最近几年的费用趋势。

3)折现率

①本次评估中折现率的确定过程

在本次淘乐网络收益法评估中,因收益额口径为企业自由现金流量,因此折现率选取加权平均资本成本(WACC)。

公式:WACC=Ke×E/(D+E)+Kd×D/(D+E)×(1-T)

式中:Ke:权益资本成本;

Kd:债务资本成本;

T:所得税率;

E/(D+E):股权占总资本比率;

D/(D+E):债务占总资本比率;

其中:Ke=Rf+β×MRP+Rc

Rf=无风险报酬率;

β=企业风险系数;

MRP=市场风险溢价;

Rc=企业特定风险调整系数。

A无风险收益率的确定

因此本次评估的无风险报酬率确定为rf=4.10%。

B权益系统风险系数的确定

Beta系数是衡量委估企业相对于资本市场整体回报的风险溢价程度,也用来衡量个别股票受包括股市价格变动在内的整个经济环境影响程度的指标。由于委估企业目前为非上市公司,且样本上市公司每家企业的资本结构也不尽相同,一般情况下难以直接引用该系数指标值。故本次通过选定与委估企业同属一个行业的企业样本,通过同花顺系统查询剔除财务杠杆调整的Beta值,计算平均值作为被评估企业的无财务杠杆Beta。

通过查询ifind可得,

■

根据上述所选择的上市公司剔除财务杠杆后调整βu值的平均值为0.9235,故βu=0.9235。对于D/E,由于委估企业现金流较好,历史年度未负债经营,因此本次评估中D/E=0,含财务杠杆的贝塔值计算过程如下:

本次评估中,则含财务杠杆系数的β值为:

Βe=0.9235

C市场风险溢价的确定

ERP=6.38%+0.72%×1.12=7.19%。(具体见“中联传动部分描述”)

D企业特定风险调整系数的确定

企业特定风险调整系数包含企业规模风险调整系数与企业个别风险调整系数

采用资本定价模型一般被认为是估算一个投资组合(Portfolio)的组合收益,对于单个公司的投资风险一般认为要高于一个投资组合的风险,因此,在考虑一个单个公司或股票的投资收益时应该考虑该公司的特有风险所产生的超额收益。在国际上有许多知名的研究机构发表过有关文章详细阐述了公司资产规模与投资回报率之间的关系。如美国的IbbotsonAssociate在其SBBI每年度研究报告中就有类似的论述。公司的特有风险目前国际上比较多的是考虑公司的规模对投资风险大小的影响,公司资产规模小、投资风险就会增加,反之,公司资产规模大,投资风险就会相对减小,企业资产规模与投资风险这种关系已广泛被投资者接受。

因被评估企业与选择对比上市公司游族网络、恺英网络、三七互娱、掌趣科技、游久游戏、中青宝等企业在资产规模等方面存在一定的差异,抗风险能力与上市公司相比较低,结合被评估公司基准日淘乐网络资产规模等实际因素,本次企业规模风险调整系数取值为1%。

被评估公司目前运营的游戏整体市场占有率不高,未来研发的游戏,在市场的反映情况存在一定的不确定性。游戏生命周期亦参差不齐,高质量的精品化游戏普遍可以超过10年左右,品质不佳的产品多数上线后1年便遭到淘汰,这些获得较高收入且长周期的产品往往出自具有技术、资源、推广优势的大型厂商,故存在一定市场风险。淘乐网络独特的经营模式决定了公司的现金流入较为充沛,目前保持了较高的现金储备,较高水平的现金储备有利于公司防范风险,可促进业务开拓,但资金闲置导致的货币资金利用效率低下。培养并保有高素质的技术团队是公司保持并不断提升核心竞争能力的关键。人才的流失将对公司的科技研发和生产经营造成不利影响。个别风险调整系数为1.5%

综上,企业特定风险调整系数为rc=2.5%。

E折现率的确定

a计算权益资本成本

将上述确定的参数代入权益资本成本计算公式,计算得出被评估单位的权益资本成本。

■

=13.24%

b计算加权平均资本成本

WACC=Ke×E/(D+E)+Kd×D/(D+E)×(1-T)

=13.24%

3、2018年12月31日商誉减值测试过程

公司根据深圳淘乐网络科技有限公司实际经营情况及未来经营预测,由北京华亚正信资产评估有限公司对淘乐网络整体价值进行评估,并出具华亚正信评报字[2019]第A07-0017号评估报告,收购淘乐网络形成的商誉发生减值,金额为人民币359,451,312.83元;

淘乐网络整体估值测算过程如下表:

单位:万元

■主要参数预测过程如下:

1、收入预测

对于各款游戏收集每款游戏的生命周期、月活跃用户数、付费率及月人均付费ARPU值等各项指标,并做了分析统计。管理层对排期内的每一款游戏做了预测,以历史数据为基础,同时综合考虑行业的发展趋势及核心竞争力、经营状况等因素的基础之上,做了收入预测。

2)费用预测

预测期(2019年度-2023年度)和稳定期(2024年度及以后),各项费用不会在现有基础上发生大幅的变化,将持续保持最近几年的费用趋势。

3)折现率

①本次评估中折现率的确定过程

在本次淘乐网络收益法评估中,因收益额口径为企业自由现金流量,因此折现率选取加权平均资本成本(WACC)。

公式:WACC=Ke×E/(D+E)+Kd×D/(D+E)×(1-T)

式中:Ke:权益资本成本;

Kd:债务资本成本;

T:所得税率;

E/(D+E):股权占总资本比率;

D/(D+E):债务占总资本比率;

其中:Ke=Rf+β×MRP+Rc

Rf=无风险报酬率;

β=企业风险系数;

MRP=市场风险溢价;

Rc=企业特定风险调整系数。

A无风险收益率的确定

国债收益率通常被认为是无风险的,考虑无风险收益率的风险特征,我们选用国债的到期收益率作为基本指标计算确定无风险收益率。

根据同花顺系统查询,沪深两市选择的从评估基准日到国债到期日剩余期限超过10年的国债,计算其到期收益率,取平均值作为本次评估的无风险收益率。因此本次评估的无风险报酬率确定为rf=3.98%。

B权益系统风险系数的确定

Beta系数是衡量委估企业相对于资本市场整体回报的风险溢价程度,也用来衡量个别股票受包括股市价格变动在内的整个经济环境影响程度的指标。由于委估企业目前为非上市公司,且样本上市公司每家企业的资本结构也不尽相同,一般情况下难以直接引用该系数指标值。故本次通过选定与委估企业同属一个行业的企业样本,通过同花顺系统查询剔除财务杠杆调整的Beta值,计算平均值作为被评估企业的无财务杠杆Beta。

根据证监会新的行业划分标准,选择的对比公司如下:

■

根据上述所选择的上市公司剔除财务杠杆后调整βu值的平均值为 1.2075,故βu=1.2075。对于D/E,由于委估企业现金流较好,历史年度未负债经营,因此本次评估中D/E=0,含财务杠杆的贝塔值计算过程如下:

淘乐网络于2016年11月21日取得《高新技术企业证书》,认定期限为三年,淘乐网络属于高新技术企业并享受相关税收优惠政策。

全资子公司(深圳悦想网络技术有限公司)根据财政部、税务总局、发改委、工信部联合印发的《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税[2012]27号)、《国家税务总局关于发布〈企业所得税优惠政策事项办理办法〉的公告》(国家税务总局公告2015年第76号)、《关于软件和集成电路产业企业所得税优惠政策有关问题的通知》(财税〔2016〕49号)及《市经贸信息委关于落实软件和集成电路产业企业所得税优惠政策有关事项的通知》(深经贸信息电子字〔2016〕71号)规定,符合享受深圳市软件企业。深圳悦想网络技术有限公司从2016年起享受两免三减半优惠政策,2016年至2017年按100%免征企业所得税,2018年至2020年按50%免征企业所得税。

A. 2018年-2020年,委估企业的所得税为13.75%,则含财务杠杆系数的β值

2017年含财务杠杆系数的贝塔值

计算委估企业的目标资本结构,委估企业的所得税税率为0%则被评估企业的的Beta系数计算如下:

βe =βu×[1+(1-t)×(D/E)]

=1.2075×(1+(1-13.75%)×0%)

=1.2075

B.2021-2022年,委估企业的所得税为25%,则

根据委估企业的实际经营情况,委估企业的所得税税率为25%则被评估企业的的Beta系数计算如下:

βe =βu×[1+(1-t)×(D/E)]

=1.2075×(1+(1-25%)×0%)

=1.2075

C市场风险溢价的确定

ERP =6.26%+0.79%×1.23=7.24%。

D企业特定风险调整系数rc

企业特定风险调整系数包含企业规模风险调整系数与企业个别风险调整系数

采用资本定价模型一般被认为是估算一个投资组合(Portfolio)的组合收益,对于单个公司的投资风险一般认为要高于一个投资组合的风险,因此,在考虑一个单个公司或股票的投资收益时应该考虑该公司的特有风险所产生的超额收益。在国际上有许多知名的研究机构发表过有关文章详细阐述了公司资产规模与投资回报率之间的关系。如美国的IbbotsonAssociate在其SBBI每年度研究报告中就有类似的论述。公司的特有风险目前国际上比较多的是考虑公司的规模对投资风险大小的影响,公司资产规模小、投资风险就会增加,反之,公司资产规模大,投资风险就会相对减小,企业资产规模与投资风险这种关系已广泛被投资者接受。

因被评估企业与选择对比上市公司游族网络、恺英网络、三七互娱、游久游戏、中青宝等企业在资产规模等方面存在一定的差异,抗风险能力与上市公司相比较低,结合被评估公司基准日淘乐网络资产规模等实际因素,本次企业规模风险调整系数取值为0.5%。

被评估企业个别风险是指发生于个别公司的特有事件造成的风险,这类风险只涉及个别企业和个别是投资项目,不对所有企业或投资项目产生普遍的影响,该风险系数取值一般在1%~3%之间。此次评估中,被评估公司目前运营的游戏整体市场占有率不高,未来研发的游戏,在市场的反映情况存在一定的不确定性。游戏生命周期亦参差不齐,高质量的精品化游戏普遍可以超过10年左右,品质不佳的产品多数上线后1年便遭到淘汰,这些获得较高收入且长周期的产品往往出自具有技术、资源、推广优势的大型厂商,故存在一定市场风险。淘乐网络独特的经营模式决定了公司的现金流入较为充沛,目前保持了较高的现金储备,较高水平的现金储备有利于公司防范风险,可促进业务开拓,但资金闲置导致的货币资金利用效率低下。培养并保有高素质的技术团队是公司保持并不断提升核心竞争能力的关键。人才的流失将对公司的科技研发和生产经营造成不利影响。个别风险调整系数为1.0%

综上,企业特定风险调整系数为rc=1.5%。

E折现率的确定

a确定股权收益率Re

经过计算,被评估企业股权收益率Re计算如下:

Re=3.98%+1.2075×7.24%+1.5%=14.22%

b债务资本成本Rd

债务资本成本按企业借款利率4.35%进行计算。

c计算加权平均资本成本WACC

■

d税前折现率

税前折现率R=税后折现率r/(1-所得税率)

通过计算可得,税前折现率分别为:

折现率为r=16.49%(2019-2020年优惠期)

折现率r=18.96%(2021-永续期)

4)海南祺曜互动娱乐有限公司

单位:万元

■

历年商誉减值测试过程:

1、2017年12月31日商誉减值测试过程:

公司根据祺曜互娱实际经营情况及未来经营预测,北京华信众合资产评估有限公司出具的华信众合评报字【2018】第B1065号评估报告中对祺曜互娱整体估值。

祺曜互娱整体估值测算过程如下表:

单位:万元

■

收入预测及评估参数合理性分析:

1)收入预测

对于各款游戏收集每款游戏的生命周期、月活跃用户数、付费率及月人均付费ARPU值等各项指标,并做了分析统计。管理层对排期内的每一款游戏做了预测,以历史数据为基础,同时综合考虑行业的发展趋势及核心竞争力、经营状况等因素的基础之上,做了收入预测。

2)费用预测

预测期(2018年度-2022年度)和稳定期(2023年度及以后),各项费用不会在现有基础上发生大幅的变化,将持续保持最近几年的费用趋势。

3)折现率

①本次评估中折现率的确定过程

在本次祺曜互娱收益法评估中,因收益额口径为企业自由现金流量,因此折现率选取加权平均资本成本(WACC)。

公式:WACC=Ke×E/(D+E)+Kd×D/(D+E)×(1-T)

式中:Ke:权益资本成本;

Kd:债务资本成本;

T:所得税率;

E/(D+E):股权占总资本比率;

D/(D+E):债务占总资本比率;

其中:Ke=Rf+β×MRP+Rc

Rf=无风险报酬率;

β=企业风险系数;

MRP=市场风险溢价;

Rc=企业特定风险调整系数。

A无风险收益率的确定

因此本次评估的无风险报酬率确定为rf=4.10%。具体同“中联传动无风险收益率”描述

B权益系统风险系数的确定

Beta系数是衡量委估企业相对于资本市场整体回报的风险溢价程度,也用来衡量个别股票受包括股市价格变动在内的整个经济环境影响程度的指标。由于委估企业目前为非上市公司,且样本上市公司每家企业的资本结构也不尽相同,一般情况下难以直接引用该系数指标值。故本次通过选定与委估企业同属一个行业的企业样本,通过同花顺系统查询剔除财务杠杆调整的Beta值,计算平均值作为被评估企业的无财务杠杆Beta。

根据证监会新的行业划分标准,通过查询ifind,选择的对比公司如下:

■

根据上述所选择的上市公司剔除财务杠杆后调整βu值的平均值为0.9235,故βu=0.9235。对于D/E,根据可比上市公司相关数据,计算平均值,作为委估企业的D/E=3.15%,含财务杠杆的贝塔值计算过程如下:

本次评估中,则含财务杠杆系数的β值为:

■

C市场风险溢价的确定

ERP=6.38%+0.72%×1.12=7.19%

D企业特定风险调整系数的确定

企业特定风险调整系数包含企业规模风险调整系数与企业个别风险调整系数

采用资本定价模型一般被认为是估算一个投资组合(Portfolio)的组合收益,对于单个公司的投资风险一般认为要高于一个投资组合的风险,因此,在考虑一个单个公司或股票的投资收益时应该考虑该公司的特有风险所产生的超额收益。在国际上有许多知名的研究机构发表过有关文章详细阐述了公司资产规模与投资回报率之间的关系。如美国的IbbotsonAssociate在其SBBI每年度研究报告中就有类似的论述。公司的特有风险目前国际上比较多的是考虑公司的规模对投资风险大小的影响,公司资产规模小、投资风险就会增加,反之,公司资产规模大,投资风险就会相对减小,企业资产规模与投资风险这种关系已广泛被投资者接受。

因被评估企业与选择对比上市公司游族网络、恺英网络、三七互娱、掌趣科技、游久游戏、中青宝等企业在资产规模等方面存在一定的差异,抗风险能力与上市公司相比较低,结合被评估公司基准日淘乐网络资产规模等实际因素,本次企业规模风险调整系数取值为1%。

被评估公司目前运营的游戏整体市场占有率不高,未来研发的游戏,在市场的反映情况存在一定的不确定性。游戏生命周期亦参差不齐,高质量的精品化游戏普遍可以超过10年左右,品质不佳的产品多数上线后1年便遭到淘汰,这些获得较高收入且长周期的产品往往出自具有技术、资源、推广优势的大型厂商,故存在一定市场风险。被评估公司从事游戏的研发业务,与游戏发行商合作获取收益,由于其成立时间较短,上线的游戏数量较少,本次企业特定风险调整系数取2%。

综上,企业特定风险调整系数为rc=3%。

E折现率的确定

a计算权益资本成本

将上述确定的参数代入权益资本成本计算公式,计算得出被评估单位的权益资本成本。

■

■

b计算加权平均资本成本

WACC=Ke×E/(D+E)+Kd×D/(D+E)×(1-T)

式中:Kd根据企业基准日平均借款利率确定。

■

2、2018年12月31日商誉减值测试过程

公司根据海南祺曜互动娱乐有限公司实际经营情况及未来经营预测,由北京华亚正信资产评估有限公司对祺曜互娱整体价值进行评估,并出具华亚正信评报字[2019]第A07-0018号评估报告。

祺曜互娱整体估值测算过程如下表:

单位:万元

■

主要参数预测过程如下:

1)收入预测

对于各款游戏收集每款游戏的生命周期、月活跃用户数、付费率及月人均付费ARPU值等各项指标,并做了分析统计。管理层对排期内的每一款游戏做了预测,以历史数据为基础,同时综合考虑行业的发展趋势及核心竞争力、经营状况等因素的基础之上,做了收入预测。

2)费用预测

预测期(2019年度-2023年度)和稳定期(2024年度及以后),各项费用不会在现有基础上发生大幅的变化,将持续保持最近几年的费用趋势。

3)折现率

①本次评估中折现率的确定过程

在本次祺曜互娱收益法评估中,因收益额口径为企业自由现金流量,因此折现率选取加权平均资本成本(WACC)。

公式:WACC=Ke×E/(D+E)+Kd×D/(D+E)×(1-T)

式中:Ke:权益资本成本;

Kd:债务资本成本;

T:所得税率;

E/(D+E):股权占总资本比率;

D/(D+E):债务占总资本比率;

其中:Ke=Rf+β×MRP+Rc

Rf=无风险报酬率;

β=企业风险系数;

MRP=市场风险溢价;

Rc=企业特定风险调整系数。

A无风险收益率的确定

国债收益率通常被认为是无风险的,考虑无风险收益率的风险特征,我们选用国债的到期收益率作为基本指标计算确定无风险收益率。

根据同花顺系统查询,沪深两市选择的从评估基准日到国债到期日剩余期限超过10年的国债,计算其到期收益率,取平均值作为本次评估的无风险收益率。

因此本次评估的无风险报酬率确定为rf=3.98%。

B权益系统风险系数的确定

Beta系数是衡量委估企业相对于资本市场整体回报的风险溢价程度,也用来衡量个别股票受包括股市价格变动在内的整个经济环境影响程度的指标。由于委估企业目前为非上市公司,且样本上市公司每家企业的资本结构也不尽相同,一般情况下难以直接引用该系数指标值。故本次通过选定与委估企业同属一个行业的企业样本,通过同花顺系统查询剔除财务杠杆调整的Beta值,计算平均值作为被评估企业的无财务杠杆Beta。

通过查询ifind可得,

■

根据上述所选择的上市公司剔除财务杠杆后调整βu值的平均值为1.2075,故βu=1.2075。对于D/E,由于产权持有单位现金流较好,历史年度未负债经营,因此本次评估中D/E=0,含财务杠杆的贝塔值计算过程如下:

企业所得税是对我国内资企业和经营单位的生产经营所得和其他所得征收的一种税。根据财政部、国家税务总局发布的《关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税[2012]27号)的规定,符合条件的软件企业经认定后,第一年至第二年免征企业所得税、第三年至第五年减半征收企业所得税。委估企业于2017年4月28日取得澄迈县国家税务局的税务事项通知书,根据财税[2012]27号及澄迈县国家税务局下发的澄国税税通(2017)410号税务事项通知书,将从获利年度起第一年至第二年免征企业所得税、第三年至第五年减半征收企业所得税。因此2018年按免所得税进行预测,2019-2021年按照减半12.5%计算所得税税率,2022年起按照25%计算企业所得税税率。

2019年-2021年,产权持有单位的所得税为12.50%,则含财务杠杆系数的β值计算如下:

βe =βu×[1+(1-t)×(D/E)]

=1.2075×(1+(1-12.5%)×0%)

=1.2075

2022年起,产权持有单位的所得税为25%,则根据产权持有单位的实际经营情况,产权持有单位的所得税税率为25%则被评估企业的的Beta系数计算如下:

βe =βu×[1+(1-t)×(D/E)]

=1.2075×(1+(1-25%)×0%)

=1.2075

C市场风险溢价的确定

ERP =6.26%+0.79%×1.23=7.24%。

D企业特定风险调整系数rc

企业特定风险调整系数包含企业规模风险调整系数与企业个别风险调整系数

采用资本定价模型一般被认为是估算一个投资组合(Portfolio)的组合收益,对于单个公司的投资风险一般认为要高于一个投资组合的风险,因此,在考虑一个单个公司或股票的投资收益时应该考虑该公司的特有风险所产生的超额收益。在国际上有许多知名的研究机构发表过有关文章详细阐述了公司资产规模与投资回报率之间的关系。如美国的IbbotsonAssociate在其SBBI每年度研究报告中就有类似的论述。公司的特有风险目前国际上比较多的是考虑公司的规模对投资风险大小的影响,公司资产规模小、投资风险就会增加,反之,公司资产规模大,投资风险就会相对减小,企业资产规模与投资风险这种关系已广泛被投资者接受。

因被评估企业与选择对比上市公司游族网络、恺英网络、三七互娱、游久游戏、中青宝等企业在资产规模等方面存在一定的差异,抗风险能力与上市公司相比较低,结合被评估公司基准日祺曜互娱资产规模等实际因素,本次企业规模风险调整系数取值为1%。

被评估企业个别风险是指发生于个别公司的特有事件造成的风险,这类风险只涉及个别企业和个别是投资项目,不对所有企业或投资项目产生普遍的影响,该风险系数取值一般在1%~3%之间。此次评估中,被评估公司目前运营的游戏整体市场占有率不高,未来研发的游戏,在市场的反映情况存在一定的不确定性。游戏生命周期亦参差不齐,高质量的精品化游戏普遍可以超过10年左右,品质不佳的产品多数上线后1年便遭到淘汰,这些获得较高收入且长周期的产品往往出自具有技术、资源、推广优势的大型厂商,故存在一定市场风险。培养并保有高素质的技术团队是公司保持并不断提升核心竞争能力的关键。人才的流失将对公司的科技研发和生产经营造成不利影响。个别风险调整系数为1.5%

综上,企业特定风险调整系数为rc=2.5%。

E折现率的确定

a计算权益资本成本

经过计算,被评估企业股权收益率Re计算如下:

Re=3.98%+1.2075×7.24%+2.5%=15.22%

b债务资本成本Rd

债务资本成本按企业借款利率4.35%进行计算。

c计算加权平均资本成本WACC

■

d税前折现率

税前折现率R=税后折现率r/(1-所得税率)

通过计算可得,税前折现率分别为:

折现率为r=17.40%(2019-2021年优惠期)

折现率r=20.30%(2022-永续期)

(2)结合前期收购时的盈利预测,以及收购以来历年商誉减值测试中的预测情况,对比历年业绩的实际实现情况,说明是否存在差异;针对差异说明商誉确认和减值计提的合理性和充分性;

公司结合前期收购时的盈利预测,以及收购以来历年商誉减值测试中的预测情况,对比历年业绩的实际实现情况存在差异,主要系公司涉及的游戏行业、影视行业受监管环境变动影响很大。因不同年度间公司处于不同的商业环境,基于不同的商业环境基础做出的盈利预测数据会有所波动。本期计提金额大幅高于以往年度主要系受游戏版号暂停审批及影视行业的监管变化影响所致。公司各个年度末均按照会计准则要求进行商誉减值测试,商誉确认和减值计提是合理和充分的。

(3)结合标的资产历年业绩承诺实现情况说明商誉减值测试的合理性;

1)无锡中联传动文化传播有限公司

单位:万元

■

2017年中联传动业绩未完成的主要原因是中联传动原计划于2017年实现《彼岸花》的全部销售,但由于与首轮卫视电视台未完成合同签署,2017年已签订的二轮卫视合同约定首轮卫视及新媒体合同签订后该合同条款才生效,因此该剧在2017年大部分未确认收入,2017年该影视剧仅实现地面台及海外发行销售收入956.33万元。根据截止2017年度审计报告日与电视台洽谈结果,按照投资比例预测该剧归属于中联传动的总收入及毛利,假设该剧在2017年全部成功实现销售,则2017年净利润会超过承诺业绩9,375.00万元。另中联传动截止2017年12月31日,公司预计《彼岸花》在2018年可实现销售收入17,704.82万元,公司储存的电视剧有多部,其中已经取得《彼岸花》、《毕业季》、《米璐璐求爱记》、《我爱你这是最好的安排》四个电视剧的发行许可证,《西游记女儿国》、《八月未央》已经制作完成还未取得发行许可证。预计2018年可超额完成承诺业绩。

2018年中联传动影视收入受行业监管变化影响,导致影视剧发行不如预期。截止2018年12月31日,公司预计《彼岸花》在2019年可实现销售收入8,419.01万元至8,976.00万元之间。2018年度盈利数-9,752.88万元较承诺盈利数9,375.00万元少-19,127.88万元。经测试,公司收购中联传动产生的商誉于2018年12月31日发生减值47,745.35万元,已全额计提减值准备,因此对中联传动计提的商誉减值准备是充分的。

2)深圳淘乐网络科技有限公司

单位:万元

■

淘乐网络2017年度扣除非经常性损益后的净利润少于承诺业绩,其中非经常性损益扣除部分包含淘乐网络2017年理财产品获取的投资收益约为538.79万元,若包含该部分理财产品投资收益,则淘乐网络2017年归属于母公司的净利润为10,132.41万元,与业绩承诺差异约852.59万元,差异金额较小。同时淘乐网络于2017年8月完成对子公司海南祺曜互动娱乐有限公司的收购,2017年仅合并该子公司8-12月份的利润,该子公司经营较好。基于商誉减值测试结果同时考虑2017年淘乐网络未完成承诺业绩的实际原因,因此对淘乐网络计提的商誉减值准备是充分的。

(下转99版)