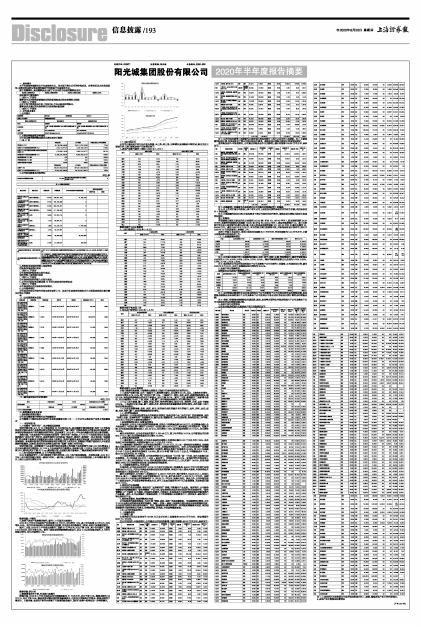

阳光城集团股份有限公司

证券代码:000671 证券简称:阳光城 公告编号:2020-235

2020年半年度报告摘要

一、重要提示

本半年度报告摘要来自半年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到证监会指定媒体仔细阅读半年度报告全文。

除下列董事外,其他董事亲自出席了审议本次半年报的董事会会议

■

非标准审计意见提示

□ 适用 √ 不适用

董事会审议的报告期普通股利润分配预案或公积金转增股本预案

□ 适用 √ 不适用

公司计划不派发现金红利,不送红股,不以公积金转增股本。

董事会决议通过的本报告期优先股利润分配预案

□ 适用 √ 不适用

二、公司基本情况

1、公司简介

■

2、主要财务数据和财务指标

公司是否需追溯调整或重述以前年度会计数据

□ 是 √ 否

■

3、公司股东数量及持股情况

单位:股

■

■

■

■

■

4、控股股东或实际控制人变更情况

控股股东报告期内变更

□ 适用 √ 不适用

公司报告期控股股东未发生变更。

实际控制人报告期内变更

□ 适用 √ 不适用

公司报告期实际控制人未发生变更。

5、公司优先股股东总数及前10名优先股股东持股情况表

□ 适用 √ 不适用

公司报告期无优先股股东持股情况。

6、公司债券情况

公司是否存在公开发行并在证券交易所上市,且在半年度报告批准报出日未到期或到期未能全额兑付的公司债券

是

(1)公司债券基本信息

■

(2)截至报告期末的财务指标

单位:万元

■

三、经营情况讨论与分析

1、报告期经营情况简介

公司是否需要遵守特殊行业的披露要求

公司需遵守《深圳证券交易所行业信息披露指引第3号——上市公司从事房地产业务》的披露要求

(一)经济和行业

1、中央维持“房住不炒”,地方继续因城施策

信贷环境方面,自5月19日银保监会23号文发布以后,房企融资环境持续收紧,包括7月份银保监会针对部分房地产业务增长较快的银行和信托进行“窗口指导”和发改委发文控制房企外债规模,总体指导思想是房地产相关融资余额不增长,在此背景下,2019年上半年房企融资呈现先松后紧的趋势。

政策方面,中央在房地产行业政策方面坚持 “房住不炒”的表态,7月30日中央政治局会议也再度强调坚持“房住不炒”的定位,当前的调控目标仍然是“稳房价、稳地价、稳预期”,地方政府在“因城施策”的大背景下被要求全面落实城市政府主体责任,发现问题要快速反应和处置,及时采取有针对性的政策措施。各地基本面变化的差异导致各地在政策方向上有所分化,多数城市的落户放松和人才补贴政策在持续落地,以深圳、东莞为代表的热点城市在“限购”政策上有所升级。

信贷环境方面,疫情影响下中央在货币和财政政策上均加强了逆周期调节力度,M2同比增速自3月以来也维持双位数增长,自17年4月以来首次双位数增长,而利率方面,2月和4月央行分别两次下调LPR,较年初共计下调15个bp;需求端方面,全国重点城市首套房、二套房按揭贷利率今有所下滑。

2、土地市场受疫情影响,自4月开始逐步恢复

2020年新冠疫情下,土地市场受到了较大的冲击,4月土地市场加速恢复。分结构来看,2020年上半年土地市场的回暖主要受一线城市带动,一线市场土地热度自2月以来开始回暖,上年年整体量价齐升土地出让金同比增长57%.

■

数据来源:中指院

3、疫情下房地产投资维持韧性,新开工6月复苏力度较大

2020年上半年年全国房地产开发投资6.3万亿元,同比增长1.9%,其中住宅投资4.6万亿元,同比增长2.6%。春节后各地陆续出台供给端支持政策,支持房企加快恢复开工建设,房地产投资维持韧性。

新开工方面,2020年上半年商品房新开工面积9.7亿平方米,同比下滑7.6%,其中住宅新开工面积7.2亿平方米,同比下滑8.2%。新开工建设受疫情影响较投资更大,但自3月以来也逐步复苏,6月单月恢复正增长,同比大幅增长10%。

■

数据来源:统计局

4、销售增速有所下滑,行业集中度提升

销售方面,2020年上半年全国商品住宅销售面积为6.1亿平方米,同比下滑7.6%,销售金额为6.0万亿元,同比下滑2.8%,整体疫情对需求端的销售影响较大,但受益于销售均价的增长,销售金额的下滑更少。目前来看,在房住不炒的大背景下市场周期波动减小,预计行业集中度将会进一步得到提升。

■

■

(二)城市和公司

公司的主要房地产项目分布在大福建、长三角、珠三角、京津冀以及战略城市等区域,重点关注主要城市的土地市场和房地产市场情况如下:

1、房地产投资与新开工情况(2020年1-6月)

■

■

数据来源于wind数据库

2、土地市场情况(2020年1-6月)

■

■

数据来源于各地国土局

3、商品房市场情况(2020年1-6月)

■

■

数据来源于wind数据库

从城市数据的角度看,市场整体比较稳定,但城市间也存在较为明显的分化。

(1)房地产投资方面,四大一线城市中,深圳增长最快,同比增长21.5%,北京、上海均有所增长,分别同比增长5.7%、9.9%,而广州同比下滑7.9%。二线城市中,福州、长沙、昆明、成都增速均较快,超过10%,而受疫情影响最大的武汉下滑最大,同比下滑35.7%。新开工方面,深圳新开工面积增长最快,同比大幅增长72.6%,广州、杭州、上海、厦门、南宁增速也均较快,同比增长超过20%。

(2)从土地市场看,厦门、深圳、南昌、苏州、福州增长较快,超过50%,而郑州、大连、昆明下滑超过50%。土地成交方面,南昌、厦门、深圳、苏州、福州受供给放量影响成交增长较快,此外沈阳土地市场成交增速也较快。

(3)从商品房销售看,杭州、沈阳、南宁、东莞是代表性的量价齐升的城市,此外,苏州、合肥、成都、长沙、福州、厦门、青岛的销售额均有所增长。

(三)经营情况概述

报告期内,公司面对疫情常态化的特殊经营情况,始终贯彻中央“房住不炒”的政策精神,保持“规模上台阶、品质树标杆”的战略定力,提升品质,稳健经营,力求实现规模、利润和负债三者平衡。2020年上半年公司主要经营业绩如下:

1、权益销售增长回正,结算保持增长

本报告期,公司全力克服疫情的特殊影响,实现全口径销售金额900.09亿元,权益销售金额(合并报表项目*权益比例+参股子公司项目*权益比例)579.74亿元,基本恢复上年同期水平。结算方面,公司当期实现结算营业收入241.20亿元,同比增长7.15%;合并报表净利润17.71亿元,同比增长14.98%。

截至本报告期末,公司合并报表总资产3,392.48亿元,较上年末增长10.31%;公司账面合同负债850.17亿元,较上年同期预收款项同比增长10.29%。

2、财务品质持续改善

(1)盈利能力:本报告期,公司合并报表净利率较上年期期末提升0.26个百分点至7.34%,合并报表归母净利润率较上年期期末提升0.47个百分点至7.06%。

(2)偿债指标:报告期内,公司有息负债规模1,121.61亿元,近三年一期均保持规模相当,非银融资占比较去年年末的24.94%继续下降至22.19%,负债结构持续优化。同时,公司在实现资产规模新增、优质土储增加的同时,有息负债规模控中有降的,降低有息资产负债率至33.06%,较2019年底减少3.46个百分点;降低净负债率至114.98%,较2019年底下降23.22个百分点,平均融资成本7.5%,较2019年年末优化20个基点。

(3)现金流情况:本报告期,公司在疫情发生后立刻启动“百日战‘疫’”行动,加大力度强化现金流管理,全口径回款683亿元(合并+联合营),平均回款率80.12%,实现经营性净现金流入153.85亿元,较上年同期增长76.9%;期末账面货币资金483.50亿元,占比总资产14.00%,实现全额覆盖376.52亿元的短期有息负债,现金流状况持续改善。

3、土地储备规模充足,布局合理

本报告期,公司共以权益对价327.95亿元合计补充权益土地储备约404.63万平方米(预计权益货值850.24亿元)。同时公司综合考虑资金使用及经营效率,争取以小投入锁定大货值,本报告期合并报表范围内土地现金支出165亿元。

截至本报告期末,公司累计土地储备总计4,993.77万平方米(预计货值6,844.80亿元),权益比例65%,其中一二线城市预计未来可售货值占比73.71%,累计成本地价4,430.79元/平方米。根据公司2020年6月经营公告的销售均价12,382.92元/平方米,地售比良好。除此之外,公司有效拓展一二级联动合作、产业联动等多种拿地方式,对于上年度已锁定的767亿元在途货值,本报告期已确权311亿元。

4、坚定执行品质战略

公司预见行业发展趋势,坚定执行“品质树标杆”战略,不断提升产品品质。报告期内,公司绿色智慧家研究院继续深化“绿色智慧家”产品主张,联合高校和龙头科技企业进行社区防疫研究,“绿色智慧家2.0”升级到10大指标,并根据生活需求、市场变化、科技发展水平及疫情突发造成的影响迭代产品配置。此外,公司品质提升工程逐见成效,上半年相继推出云南滇池半山、贵州望乡、重庆悦江山等品质标杆产品。

5、组织变革落地,制度调整基本完成

公司积极迭代组织和制度,力求打造“精准、灵活、高效”的高动能组织。为加强精细化管理,公司于2019年底启动的组织变革实现落地,集团-区域-基层三层架构全面升级在本报告期顺利完成,公司经营的灵活性得以保持并提升。同时,围绕精细化管理开展的一系列制度调整基本完成,包括根据最新的市场形势和公司痛点,完善战评奖、经营奖、专项奖等激励制度。

(四)公司经营具体情况

1、土地储备情况

(1)新增土储

本报告期公司共以权益对价327.95亿元合计补充土地储备约827.53万平方米,综合楼面价6637元/平方米。

①公开招拍挂:本报告期内,公司通过公开招拍挂新增土储计容面积492.87万平方米。具体如下:

■■

注1:公开招拍挂新增土地储备为本报告期内招拍挂签订土地出让合同的土地储备。注2:目前披露的权益比例,仅供投资者了解公司现时状况作参考。最终权益比例视后期项目发展情况而定。

②并购及合作:本报告期内,公司通过并购及合作方式新增土储计容面积334.66万平方米,具体如下:

■

注1:并购新增土地储备为本报告期内公司并购已财务确权的土地储备。

注2:以上总对价指公司获取上表中项目公司上述权益比例的股权支付的对价总额,包括股权对价+承债金额。

注3:目前披露的权益比例,仅供投资者了解公司现时状况作参考。最终权益比例视后期项目发展情况而定。

③土地整理:

西安翡丽公园项目涉及拆迁占地面积227.20亩(折合151,467.42平米),涉及建筑面积24.41万平米,批复的开发建筑用地面积 124.95亩(折合83,300.42 平米),综合容积率预计5.2。其中已经签订的大业主采用货币补偿方式补偿,大业主的房屋总建筑面积161,091.52平米,补偿总金额为23,504.55万元。截至2020年6月30日,项目控规方案已经获得审批,并取得规划设计条件书,预计于2020年10月完成首期土地确权工作。

武汉中华城B地块项目,该项目规划用地面积6.21万平方米,净用地面积为5.44万平方米,目前正在推进相关地块处理工作。

(2)土地储备整体情况

■

注1:公司在内地城市的土地储备包括重庆、长沙、南宁、沈阳、太原、西安等城市,剩余可售货值占比分别为5.11%、4.93%、2.68%、2.52%、2.22%、2.04%,剩余可售建筑面积占比分别为5.75%、6.90%,3.18%、2.74%、2.44%、2.90%。

注2:该表包括公司合并报表范围内子公司及参股子公司全部的土地储备,未考虑权益比例,截至2020年6月30日,公司土地储备权益比例约为65.54%。

2、房地产项目销售情况

报告期内公司房地产销售情况如下:

■

注1:合约销售金额指所有合并报表范围内子公司及参股子公司全部实现的合约销售金额,权益销售金额指合并报表范围内子公司及参股子公司按照公司各自持有的权益比例计算的合约销售金额;

注2:考核口径销售金额指综合考虑回款、操盘、权益等方面的合并报表范围内子公司及参股子公司全部实现的合约销售金额之和。

3、房地产项目开发情况

公司合并报表范围内主要房地产项目开发情况如下:

■

■

■

■

■

注1:上表仅列示本报告期公司合并报表范围内完工、在建、储备房地产项目的开发情况;

4、房地产项目销售及结算情况

(下转195版)