(上接20版)

(上接20版)

截至本招股意向书摘要签署日,公司及下属子公司房屋租赁情况如下:

■

4、主要生产设备情况

截至2020年12月31日,公司主要生产设备情况如下:

单位:万元

■

(二)主要无形资产情况

1、土地使用权

截至本招股意向书摘要签署日,公司取得、使用的土地使用权共有7宗,均已办理不动产登记,具体如下:

■

上表第6宗土地使用权,在报告期内存在未完善用地手续之前就建设、使用的情况,芜湖市自然资源和规划局2020年3月出具说明,确认公司因净水站用地存在瑕疵受到处罚,但不属于重大违法违规的情形。公司已完成该宗土地的用地合规手续,并在2020年6月2日取得该宗土地的不动产权证书。

2、专利

截至本招股意向书摘要签署日,公司共拥有专利68项,具体情况如下:

■

3、商标

截至本招股意向书摘要签署日,公司在中国境内共拥有注册商标2项,具体情况如下:

■

六、同业竞争与关联交易

(一)同业竞争

1、公司与控股股东、实际控制人及其控制的其他企业不存在同业竞争

公司控股股东为何培富,实际控制人为何培富、何璧颖、何壁宇、俞世奇四人。截至本招股意向书摘要签署日,除持有公司股份之外,公司控股股东、实际控制人控制的其他基本情况如下:

■

上述三家企业中,禾润投资对外持有安徽昂科丰光电科技有限公司17.98%股份,安徽昂科丰光电科技有限公司主营产品主要包括新能源与农业光电子及其衍生产品;喜鹊投资暂未有对外投资;富春投资除持有公司股份外,未持有其他企业股份。

控股股东、实际控制人及其控制的其他企业与本公司不存在同业竞争情况。

2、避免同业竞争的承诺

为有效避免同业竞争,公司控股股东、实际控制人已作出了如下书面承诺:

截至本承诺函出具之日,本人、本人的配偶、父母、子女以及本人直接、间接控制的其他企业未直接或间接从事与发行人相同或相似的业务,未对任何与发行人存在竞争关系的其他企业进行投资或进行控制;

本人将采取有效措施,不再对任何与发行人从事相同或相近业务的其他企业进行投资或进行控制;

本人将持续促使本人及本人的配偶、父母、子女及其直接、间接控制的其他企业/经营实体在未来不直接或间接从事与发行人的生产经营构成同业竞争的任何活动;

本人将不利用对发行人的投资关系损害发行人及发行人其他股东利益;

本人确认本承诺函旨在保障发行人全体股东之权益而作出;本人确认本承诺函所载的每一项承诺均为可独立执行之承诺。任何一项承诺若被视为无效或终止将不影响其他各项承诺的有效性。

以上承诺和保证在本人保持对发行人实际控制关系期间持续有效且不可撤销,在上述期间本人承担由于违反上述承诺给发行人造成的直接、间接的经济损失、索赔责任及额外的费用支出。

(二)关联交易

1、经常性关联交易

(1)销售商品、提供劳务

单位:万元

■

①向杭州银昂销售胚纱

杭州银昂主要从事制线业务。2017年度和2018年度,杭州银昂向公司采购胚纱用于其生产经营,销售金额较小,价格公允。自2019年起,公司不再与杭州银昂发生此类交易。

②向业务员及其关联方控制的贸易型客户销售色纱

公司部分下游中小型针纺加工企业规模较小、生产订单变化快、色纱品类需求较多,不愿大量备货,一般采取即需即采、即采即用的方式采购,具有采购批次多,单次数量小、时效要求高的特点。该类客户倾向于在实体店直观查验色纱的色彩、手感、质量后再行购买。因此,符合上述特征的消费群体往往通过周边的零售商购买色纱。了解到上述消费群体的商业需求后,公司业务员涂淦华、陈和力、苏海燕及其关联方通过诸暨富奕、杭州富棉、海宁富奕、芜湖国海经营色纱零售业务。

③向诸暨富锦销售色纱

诸暨富锦主营业务为袜类纺织品加工、销售,系公司业务员涂淦华配偶家族控制的企业。报告期内,诸暨富锦从公司采购色纱主要用于自身生产需要。公司与诸暨富锦之间的上述交易均按照公司销售政策及定价方式进行,定价与同类型客户基本一致,不存在重大差异,价格公允。

为减少关联交易和规范内部管理,2019年8月以来,公司已停止向业务员及其关联方控制的公司销售色纱,其中诸暨富奕、海宁富奕、杭州富棉均已完成注销,苏海燕持有芜湖国海的股权已转让。公司已修订《销售管理制度》,对业务员控制、投资的主体与公司发生交易的行为作出禁止性规定。

(2)采购商品、接受劳务

单位:万元

■

公司向诸暨富锦采购袜套,主要系公司在生产过程中某些工艺需要使用半成品袜套包裹在松纱筒外围,以保证印染过程中筒纱的稳固与效果。2019年2月以来,公司已停止向其采购袜套。公司向芜湖鑫瑞采购咨询服务,主要系项目可行性咨询等。上述采购均参照市场价格定价。

(3)关键管理人员薪酬

单位:万元

■

注:2019年1月,何璧颖、何壁宇辞去董事职务,其薪酬不再计入关键管理人员薪酬。

2、偶发性关联交易

报告期内,公司偶发性关联交易为接受关联方担保,具体如下:

■

3、关联方应收应付款项

报告期各期末,公司与关联方应收应付款项情况如下:

单位:万元

■

4、关联交易对公司财务状况和经营成果的影响

(1)经常性的关联交易对公司财务状况和经营成果的影响

报告期内,公司经常性关联交易主要为关联销售、关联采购和向关键管理人员支付薪酬。其中,关联销售、关联采购是公司生产经营活动过程中的正常经济行为,不存在利益输送情况;向关键管理人员支付薪酬系公司经营管理所需,且薪酬水平合理。因此,公司经常性关联交易对公司财务状况和经营成果不构成重大影响。

(2)偶发性关联交易对公司财务状况和经营成果的影响

报告期内,公司偶发性关联交易主要为关联方为公司提供担保,不存在关联方严重损害公司利益的情形,对公司财务状况和经营成果不构成重大影响。

七、董事、监事、高级管理人员与核心技术人员

(一)董事会成员

截至本招股意向书摘要签署日,公司董事会由9名成员组成,其中独立董事3名,设董事长1名。具体情况如下:

何培富先生,中国国籍,无永久境外居留权,1956年10月出生,大专学历,高级工程师。曾任浙江省富阳县新联公司技术员,浙江省富阳县坑西乡政府农科站站长,浙江省富阳唐家坞制线厂负责人,浙江省富阳第一制线厂负责人,杭州富春执行董事、总经理,富春有限执行董事、总经理,现任发行人董事长,禾润投资监事。其担任发行人董事的任期为2019年7月至2022年7月。

俞世奇先生,中国国籍,无永久境外居留权,1982年9月出生,大专学历,曾任浙江万利工具集团有限公司销售员、销售经理,富春有限销售部经理。现任发行人董事、总经理,富春投资执行事务合伙人。其担任发行人董事的任期为2019年7月至2022年7月。

周要武先生,中国国籍,无永久境外居留权,1966年9月出生,大专学历。曾任芜湖裕中纺织有限公司技术员、区域经理,富春有限副总经理。现任发行人董事、副总经理,勤慧投资执行事务合伙人。其担任发行人董事的任期为2019年7月至2022年7月。

俞关标先生,中国国籍,无永久境外居留权,1963年7月出生,曾就职于浙江省富阳唐家坞制线厂,浙江富阳第一制线厂。曾任富春有限销售经理。现任发行人董事。其担任发行人董事的任期为2019年7月至2022年7月。

孙丽平女士,中国国籍,无永久境外居留权,1983年8月出生,本科学历,曾任富春有限计划员,富春有限计划销售部经理。现任发行人董事。其担任发行人董事的任期为2019年7月至2022年7月。

陈书燕女士,中国国籍,无永久境外居留权,1983年1月出生,硕士学历,曾任上海企源科技股份有限公司高级咨询顾问,上海华东发展城建设计(集团)有限公司董事会秘书,上海慧眼投资管理有限公司投资部副总裁。现任发行人董事,基石资产管理股份有限公司投资部副总裁。其担任发行人董事的任期为2019年7月至2022年7月。

程敏女士,中国国籍,无永久境外居留权,1966年9月出生,本科学历,副教授,中国会计学会高级会员,曾就职于安徽省财政学校。现任发行人独立董事,安徽大学商学院财务管理系主任,合肥常青机械股份有限公司独立董事。其担任发行人董事的任期为2019年7月至2022年7月。

叶蜀君女士,中国国籍,无永久境外居留权,1962年5月出生,博士学历,教授,博士生导师。曾就职于北京机械工业学院、太原工业大学。现任发行人独立董事,北京交通大学经济管理学院金融系主任,颐海国际控股有限公司、安徽天立泰科技股份有限公司、北京万向新元科技股份有限公司独立董事。其担任发行人董事的任期为2019年7月至2022年7月。

孙益民先生,中国国籍,无永久境外居留权,1954年10月出生,博士学历,教授,博士生导师,中国首批联合国经济及社会理事会谘商专家,安徽省中药现代化专家委员会委员,安徽省色谱学会理事。曾任安徽师范大学讲师、副教授、教授,安徽师范大学有机化学研究所所长,安徽师范大学化学与材料科学学院副院长。现任发行人、安徽众源新材料股份有限公司独立董事。其担任发行人董事的任期为2019年7月至2022年7月。

(二)监事会成员

截至本招股意向书摘要签署日,公司监事会由3名成员组成,其中职工监事1名,具体情况如下:

王笑晗先生,中国国籍,无永久境外居留权,1975年7月出生,大专学历,曾任富春有限动力设备管理员、动力设备部经理,中纺电子监事。现任发行人监事会主席。其担任发行人监事的任期为2019年7月至2022年7月。

王莉女士,中国国籍,无永久境外居留权,1985年1月出生,大专学历,曾任富春有限跟单员、销售员,现任发行人监事。其担任发行人监事的任期为2019年7月至2022年7月。

陈家霞女士,中国国籍,无永久境外居留权,1971年9月出生,大专学历,曾任芜湖泰昌橡胶件有限公司统计员,富春有限采购员、采购部经理。现任公司职工代表监事。其担任发行人监事的任期为2019年7月至2022年7月。

(三)高级管理人员

截至本招股意向书摘要签署日,本公司共有高级管理人员5名,具体情况如下:

俞世奇先生,简历详见本节之“(一)董事会成员”部分。

周要武先生,简历详见本节之“(一)董事会成员”部分。

王腾飞先生,副总经理,中国国籍,无永久境外居留权,1974年11月出生,大专学历,中级染整工程师。曾任富春有限技术主管、副总经理。现任发行人副总经理。

章位良先生,副总经理,中国国籍,无永久境外居留权,1971年11月出生,大专学历。曾任杭州袜厂设备管理员;杭州云森纺织染整有限公司设备部主管;富春有限副总经理。现任发行人副总经理。

王金成先生,副总经理、董事会秘书、财务总监,中国国籍,无永久境外居留权,1975年11月出生,大专学历。曾就职于芜湖金龙特种合金钢有限责任公司;芜湖市跃进造纸厂出纳、会计、主办会计;安徽跃华纸业股份有限公司财务部副经理、经理、总经理助理;富春有限财务部经理。现任发行人副总经理、董事会秘书、财务总监,中纺电子监事。

(四)核心技术人员

截至本招股意向书摘要签署日,本公司共有核心技术人员3名,具体情况如下:

何培富先生,简历详见本节之“(一)董事会成员”部分。

王腾飞先生,简历详见本节之“(三)高级管理人员”部分。

牧永权先生,中国国籍,无永久境外居留权,1976年8月出生,大专学历。曾任杭州富春技术员;现任发行人研发中心经理。

童忠义先生,中国国籍,无永久境外居留权,1989年10月出生,本科学历。曾任富春有限技术员、质检员、品管部经理;现任发行人质检中心经理。

(五)董事、监事、高级管理人员与核心技术人员的薪酬情况

2020年度,公司董事、监事、高级管理人员与核心技术人员从公司领取薪酬的情况如下:

■

注:公司独立董事津贴标准为每人每年5.03万元(含税);

截至本招股意向书摘要签署日,除上述薪酬和津贴外,公司董事、监事、高级管理人员及核心技术人员不领取其他薪酬,也未在公司及公司关联方享受其他待遇和退休金计划等。

(六)董事、监事、高级管理人员与核心技术人员的兼职情况

■

除上述兼职情况外,本公司董事、监事、高级管理人员及核心技术人员未在其他单位兼职。

八、发行人控股股东及其实际控制人的简要情况

本公司控股股东为何培富,实际控制人为何培富、何璧颖、何壁宇、俞世奇。何培富直接持有公司60.17%的股份,何璧颖直接持有公司7.52%的股份,何壁宇直接持有公司7.52%的股份,俞世奇通过富春投资间接控制公司6.97%的股份。综上,何培富、何璧颖、何壁宇、俞世奇合计控制公司82.18%的股份,为公司实际控制人。其中,何璧颖和何壁宇系何培富之女,何璧颖和俞世奇系夫妻关系。

九、发行人财务会计信息及管理层讨论与分析

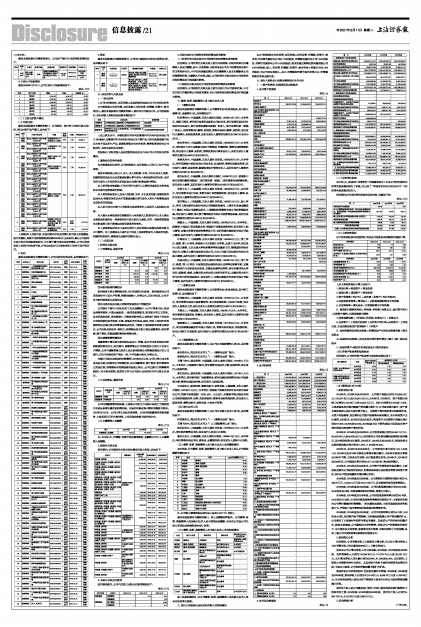

(一)资产负债表、利润表和现金流量表

1、合并资产负债表

单位:元

■

2、合并利润表

单位:元

■

3、合并现金流量表

单位:元

■

(二)非经常性损益

2021年1月,容诚会计师事务所(特殊普通合伙)对本公司报告期的非经常性损益情况进行了审核,并出具了“容诚专字[2021]230Z0241号”《非经常性损益鉴证报告》。

报告期内公司非经常性损益的具体内容、金额如下表:

单位:万元

■

(三)主要财务指标

以下财务指标除非特别指明,均以合并财务报表的数据为基础计算。

■

上述主要财务指标计算方法如下:

1、流动比率=流动资产/流动负债

2、速动比率=速动资产/流动负债

3、资产负债率(母公司)=总负债/总资产(母公司报表)

4、应收账款周转率=营业收入/应收账款期初期末平均净额

5、存货周转率=营业成本/存货期初期末平均净额

6、息税折旧摊销前利润=净利润+所得税+利息支出+固定资产折旧+无形资产摊销+长期待摊费用摊销

7、利息保障倍数=(净利润+所得税+利息支出)/利息支出

8、无形资产(土地使用权除外)占净资产的比例=无形资产(土地使用权、水面养殖权和采矿权等除外)/净资产

9、每股经营活动的现金流量=经营活动产生的现金流量净额/期末总股本

10、每股净现金流量=现金及现金等价物净增加(减少)额/期末总股本

11、每股净资产=期末所有者权益合计/期末总股本

(四)净资产收益率和每股收益

报告期内,公司的净资产收益率与每股收益指标如下:

■

(五)管理层讨论与分析

1、财务状况分析

2018年末、2019年末及2020年末,公司资产总额分别为103,984.50万元、109,207.48万元及128,061.63万元。2019年末、2020年末,资产总额分别较上年增加5,222.98万元及18,854.15万元,同比分别增长5.02%及17.26%,主要原因系报告期内随着产销规模不断扩大,公司盈利能力提升,货币资金增加较多以及加大固定资产投入,长期资产增长较多等共同影响所致。从资产的结构看,报告期内公司资产结构基本保持稳定,其中流动资产占比较高,2018年末、2019年末及2020年末,流动资产占当期资产总额比例分别为57.95%、50.86%及50.54%,2019年度占比下降的原因主要系固定资产增加致使非流动资产增加所致。

2018年末、2019年末及2020年末,公司负债总额分别为42,467.12万元、40,643.99万元及49,960.80万元。报告期内公司负债规模和结构基本保持稳定,其中流动负债占比较高,2018年末、2019年末及2020年末,流动负债占当期负债总额比例分别为77.35%、71.95%及79.56%。

2018年末、2019年末及2020年末,公司流动比率分别为1.83、1.90及1.63,2018年末及2019年末流动比率基本维持稳定,2020年末流动比率较2019年末下降,主要系应付票据、应付账款增加所致。2018年末、2019年末及2020年末,公司速动比率分别为0.87、0.87及0.89,基本保持稳定。

2018年末、2019年末及2020年末,公司资产负债率总体保持稳定,主要系报告期内公司盈利状况良好,经营成果积累以及投资者增资导致资产增加,同时公司负债规模相对维持稳定所致。

2018年度、2019年度及2020年度,公司息税折旧摊销前利润分别为14,432.87万元、14,533.13万元及18,017.86万元,具有较强的盈利及偿债能力。

2018年度、2019年度及2020年度,公司利息保障倍数分别为29.39倍、28.88倍及49.84倍,利息保障倍数相对较高,偿债压力较小。

2018年度、2019年度及2020年度,公司应收账款周转率分别为50.94次、54.65次及72.93次,公司的应收账款周转率维持在较高水平,主要系报告期内公司奉行稳健的经营策略,一贯注重收益质量,主要采取款到发货的结算方式,严格客户信用管理和应收账款回收管理所致。

2018年度、2019年度及2020年度,公司存货周转率分别为4.10次、3.83次及4.33次,报告期内呈下降趋势,主要原因系随着公司产销规模的扩大,公司增加了主要原材料和库存商品的储备,以保证生产的持续性和稳定性,提高交货速度。公司重视对存货的管理,在保证生产经营需要的条件下,尽可能加快存货周转,提高资金使用效率,有效地控制了存货规模,总体上看公司存货周转率仍然维持在较高水平。

2、盈利能力分析

报告期内,公司的营业收入主要源自主营业务,近三年主营业务收入占公司营业收入的比重均在99%以上,主营业务突出。

色纱是公司主营业务收入的主要来源。2018年度、2019年度及2020年度,色纱销售收入分别为120,094.38万元、127,375.75万元及136,232.13万元,占主营业务收入的比重分别为83.89%、91.30%及90.20%,占比较高,主要系公司深耕色纱行业多年,尤其在袜子色纱市场拥有较高的品牌知名度,市场认可度高,公司色纱销售规模不断扩大所致。

贸易纱系公司采购的胚纱、色纺纱直接对外销售,2018年度、2019年度及2020年度,贸易纱收入分别为20,191.88万元、8,598.32万元及11,424.92万元,2019年贸易纱收入较2018年下降较多主要系2019年公司胚纱销售规模减小所致。

受托加工收入系公司接受客户委托,对客户提供的胚纱进行染整加工收取的加工费,2018年度、2019年度及2020年度,受托加工收入分别为2,864.79万元、3,533.93万元及3,368.87万元。

3、现金流量分析

(下转22版)