五成投资者二季度盈利

科技股重获资金青睐

| ||

| ||

| ||

| ||

| ||

|

——上海证券报·个人投资者2021年第三季度调查报告

□ 二季度A股市场回暖,逾五成个人投资者实现盈利,其中,账户资产规模较大的个人投资者盈利比例更高,对后市也更乐观。

□ 本期调查结果显示,投资者对科技股的仓位明显提升,并且接近九成的投资者表示,未来一个季度还将配置科技板块。

□ 七成投资者认为,三季度A股市场有望收红, 多数投资者认同,上证综合指数的上限将在3500点以上。

感谢申万宏源证券、东北证券相关营业部对本调查的支持。

上图为部分调查结果

◎记者 汪友若 ○编辑 孙放

相较于第一季度风格剧烈切换,二季度A股指数震荡整理,场内资金情绪显著回暖,权益类资产表现尚佳,个人投资者二季度小有收获,加仓意愿也出现回升。

但值得注意的是,与一季度大盘蓝筹股领涨不同的是,二季度市场走向另一种分化,中小盘科技股成为盘面主力。本期调查中,个人投资者显著提升了对科技股的配置,并且将在三季度继续关注科技板块的表现。

半数投资者盈利

投资行为出现分化

二季度A股呈震荡格局,指数表现相对平稳。本次调查显示,二季度实现盈利的个人投资者超过半数。其中,高净值投资者的盈利比例更高,加仓行为也更明显。

逾五成投资者二季度盈利

2021年二季度,A股市场整体维持震荡格局,上证综合指数稳中有升。相较一季度市场风格的剧烈转换,二季度盘面回暖使个人投资者的盈利状况有了较明显的改善。

调查数据显示,与一季度相比,今年二季度实现盈利的个人投资者占比上升明显。有54%的投资者表示,在二季度实现了盈利,较前一季度增加9个百分点。

其中,盈利幅度在10%以内的投资者占比最高,为40%;盈利在10%至30%的投资者占比7%;盈利超过30%的投资者占比7%。另有18%的投资者表示,在二季度出现了亏损,较前一季度大幅减少12个百分点。还有28%的投资者表示,在二季度不亏不赚。

对数据进一步分析后可以发现,证券账户资产规模较大的投资者与资产规模较小者相比,二季度实现盈利的比例更高。在证券资产规模50万元以上的投资者中,有57.62%的人实现了盈利,较平均水平高3.62个百分点;而证券资产规模在50万元以下的投资者中,53.88%的人实现盈利。

股票资产配置意愿整体稳定

受指数稳中有升影响,二季度个人投资者证券账户资产占家庭金融资产的比重整体稳定,多数投资者表示,过去一个季度未曾大幅调整证券账户资产规模,且未来也不会大幅调整。

在本次问卷调查中,有51%的受访投资者表示,证券类资产在其金融资产中的占比基本保持不变,这一数据较前一期上升8个百分点;有19%的受访投资者表示,证券账户资产在其金融资产中的占比有所提升或明显提升,较上期调查结果基本持平;另有30%的受访投资者表示,证券账户资产在其金融资产中的占比有所下降或明显下降,这一人群占比较上期调查结果下降9个百分点。

在对未来资产配置的考量中,有64%的投资者表示,将不会大幅调整证券账户的资产规模,较前一季度增加2个百分点;有30%的投资者表示,将加大资金投入,较上期调查微增1个百分点;有6%的投资者表示将从证券账户撤出资金,较前一季度下降4个百分点。

值得注意的是,虽然证券账户规模未见大幅调整,但被问及是否考虑改变权益类资产的投资策略时,31%的投资者表示,准备增加权益类资产整体规模,较前一季度增加6个百分点。这意味着部分投资者或将转向股票型基金产品。

投资者行为明显分化

大盘整体回暖使二季度个人投资者的加仓意愿有所回升。本次调查结果显示,在二季度,有26%的投资者实施了加仓,较前一季度上升7个百分点;有47%的投资者进行了减仓,而上季度减仓的投资者占比为50%。

但从结构上看,由于不同资产规模的投资者行为出现内部分化,个人投资者的整体仓位水平不升反降。

调查数据显示,二季度期末受访个人投资者的平均仓位为38.13%,较前一季度的41.68%下降3.55个百分点。从具体仓位比重看,仓位在20%以内的轻仓投资者数量有所增加。在受访的投资者中,仓位在20%以下的个人投资者占比达49%,较上一季度增加6个百分点;仓位在80%以上的个人投资者占比14%,与上一季度相比减少2个百分点。仓位在20%至80%之间的投资者占比为37%,较前一季度减少4个百分点。

对持仓数据进一步挖掘可以发现,账户资产较大的个人投资者的平均仓位更高。其中,证券账户资产规模在50万元以下的投资者的平均仓位为33.73%,而证券账户资产规模在50万元以上的投资者的平均仓位则为49.54%,高出整体平均水平11.41个百分点。

因此,二季度投资者对仓位的调整步伐并不一致,低净值客户选择了减仓,高净值客户则进行了加仓。而资产规模小于50万元的投资者绝对数量较多,占调查总人数的72.55%,其减仓行为拖累了平均仓位的下降。

同时,相比低净值客户,账户资产规模较大的个人投资者不仅整体仓位高,对后市也更乐观。资产规模在50万元以上的投资者中,有9.57%的人计划未来3个月加仓;而在资产规模小于50万元的投资者中,这一比例为4.26%。

科技板块重获投资者青睐

二季度A股市场整体平稳,但结构性分化行情再次演绎,芯片、新能源为代表的科技股领涨, 金融、地产为代表的权重股领跌。本次调查结果显示,二季度持有科技股的盈利概率更高,投资者对未来一个季度科技股的表现也更加期待。

投资创业板小有收获

二季度市场大小盘指数分化严重。上证综合指数在二季度收涨4.34%,以大盘权重股为主的上证50指数则是全季度收跌1.15%。与此同时,创业板指二季度单边上行,收涨26.05%,其中科技股领涨创业板指,宁德时代总市值突破1万亿元大关,成为创业板市场市值最大的股票。以中国平安为代表的金融、地产类权重股持续下行,拖累上涨50指数的表现。

本次调查结果显示,二季度中,个人投资者持有上证50成分股的平均仓位为23.64%,持有消费白马股的平均仓位为23.9%,持有金融股的平均仓位为20.7%,持有创业板个股的平均仓位为23.96%。在这4个板块中,创业板个股的平均仓位最高,而金融股的平均仓位最低。

同时,在二季度投资创业板个股的投资者中,实现盈利的占比55%,在4个板块中盈利占比最高。持有上证50、金融、消费白马的投资者中,在二季度实现盈利的占比分别为47%、47%及53%。

此外,以新能源、芯片为代表的科技股在二季度的亮丽表现,进一步提升了个人投资者对其未来的心理预期。本次调查结果显示,有47%的投资者认为,科技股当前有估值吸引力,投资价值较高,较前一季度上升9个百分点。当被问及未来一个季度是否计划配置科技股时,仅13%的投资者表示不准备配置,87%的投资者表示将适量或大幅配置科技股。

配置周期股需及时离场

受益于大宗商品原材料的全球涨价潮,资源类周期板块在二季度也一度表现亮眼。但调查结果显示,仅近28%的投资者在过去一季度中持有过周期股,这一数据较前期调查结果下降了8个百分点。

具体来看,二季度个人投资者对周期品的配置也相对分散。有19%的投资者选择了汽车行业;配置了有色金属及钢铁的投资者各占比17%;13%的投资者选择了海运、航空等交运行业;7%的投资者选择了煤炭等能源化工行业;另有10%的投资者表示投资了顺周期行业的基金。

本次受访投资者中,有45%的人表示配置周期板块的原因在于有业绩支撑、行业基本面出现拐点,在所有选项中占比最高;25%的投资者表示周期板块估值低,性价比高。

从盈利表现看,二季度配置周期股并不能给投资者带来显著的超额收益。对数据进行交叉分析显示,在过去一个季度配置周期股的投资者中,有48%的人获得正收益,而未配置周期股的投资者中,有57.5%的人获得正收益。

另一组数据显示,二季度个人投资者配置周期股收益并不理想的原因或许在于未能及时离场。5月底,大宗商品市场在经历了一波快速拉升后迎来政策强监管,二级市场股价也随之回落。对数据进一步分析显示,选择及时减仓周期股的投资者中,有60.42%的人在二季度维持正收益;而逆势加仓周期股的投资者中,仅44.64%的投资者获得正收益;选择持有周期股按兵不动的投资者中,获得正收益的比例也只有44.9%。

对白酒股价值判断有分歧

市场风格方面,二季度A股呈现板块轮动加剧的特征,医美、白酒、科技、周期轮番表现。其中,白酒股呈内部分化走势:一线白酒表现平淡,二三线白酒股屡创新高,舍得酒业二季度大涨158.25%。

随着白酒走势明显分化,个人投资者对白酒股的价值判断也出现分歧:相较于未持有白酒股的投资者,已及时上车的投资者往往更相信其基本面因素的支撑。

调查结果显示,二季度持有白酒股的投资者占比为32%,有68%的投资者表示并未持有白酒股。在持有白酒股的投资者中,57.06%的人认为其业绩向好,盈利稳定性强,在所有选项中占比第一;认为白酒股存在短线交易机会的投资者占比20.9%。同时,未持有白酒股的投资者多数认同其短期交易价值,有49.06%的人认为白酒股存在短线交易机会,占比最高;认为白酒股业绩向好,盈利稳定性强的投资者占比仅7.51%。

有意思的是,在判断白酒股当前的投资价值时,未持有白酒股的投资者,比持有白酒股的投资者更大胆。在持有白酒股的投资者中有40.68%的人表示其处于合理水平,在所有选项中占比最高;认为白酒股被低估的投资者占比为14.12%。而在未持有白酒股的投资者中,认为白酒股的估值处于合理水平的仅为12.33%;有38.07%的人认为白酒股当前仍被低估,在所有选项中占比最高。

七成投资者看好三季度市场

本次调查中,看好未来一个季度市场行情的投资者占比有所回升,有七成投资者判断大盘将在三季度上涨。且相较于前一季度,多数受访投资者提高了上证综合指数波动的上下限。

多数投资者预测上限在3500点以上

与指数表现平稳相对应,本期调查结果中,投资者风险偏好同样稳中有升,七成投资者对未来一个季度保持乐观。且在对大盘指数最高点、最低点的预测中,投资者的普遍预期均提升了一个台阶。

在本期调查中,认为三季度上证综指能够收红的个人投资者占比为70%,较前一季度增加6个百分点。其中,有34%的投资者认为涨幅在5%以上;有45%的投资者认为涨幅介于0%至5%。

在对三季度上证综指波动的高点预测中,有48%的投资者认为,波动上限在3500点,占比最高;有19%的投资者认为,波动上限在3700点或更高,占比第二高。在前一期调查中,多数投资者认为大盘的波动上限在3400点附近。

在对三季度上证综指波动最低点的预测中,有48%的投资者认为,波动下限在3400点左右,占比最高;有34%的投资者认为波动下限在3400点附近,占比第二高。而前一期调查中,多数投资者预期大盘波动下限在3300点附近。

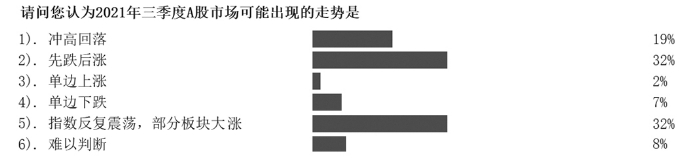

在对三季度市场运行节奏的判断方面,有32%的投资者认为,大盘指数将先跌后涨;有32%的投资者认为,大盘指数将反复震荡,但部分板块有望大涨;有19%的投资者表示,大盘指数将冲高回落。

针对不同板块的未来走势,有29%的投资者预期,三季度A股市场将出现消费股回落,成长股反弹的格局,持有这个观点的投资者在所有受访者中的占比最高;有22%的投资者表示市场格局难以判断;有17%的投资者认为中小盘股有望走俏;16%的投资者认为消费股将强者恒强。

半数高净值投资者赎回基金

本次调查结果显示,有36%的投资者曾在二季度认购基金,有45%的投资者曾赎回基金,另有19%的投资者未进行任何操作,上述一组数据与前一季度相比基本持平。

对结果进一步挖掘显示,高净值个人投资者在二季度赎回基金更多,申购基金更少。在资产规模大于50万元的投资者中,53.64%的人在二季度赎回基金,23.18%的人曾申购基金;而在资产规模小于50万元的投资者中,有43.11%的人曾赎回基金,40.1%的人曾申购基金。

考虑到高净值个人投资者二季度股票投资收益高于平均水平,这一组数据反映出,震荡市中高净值客户更倾向于自己掌控投资方向;而资产规模较小的投资者可能更多受短期市场行情波动的影响,申购及赎回的频率高于高净值投资者。

同时,个人投资者对基金的申赎行为与股票仓位的变化基本呈现一定的同步性。二季度选择认购基金的投资者中,有48.21%的人同样加仓了股票,在所有选项中占比最高;二季度赎回基金的投资者中,有69.57%的人则降低了股票仓位,在所有选项中同样占比最高。

逾三成投资者投资港股获利

港股市场方面,二季度有23%的投资者曾投资港股,较前一季度微幅下降3个百分点。其中,大部分投资者选择港股通投资港股,另有一小部分投资者选择购买与港股相关的基金产品。

在投资收益方面,有35%的受访投资者在二季度投资港股获得正收益,其中有27%的投资者盈利在10%以内。此外,有17%的投资者收益为负。

在具体投资标的选择上,多数投资者以低估值蓝筹股为主。有13%的投资者选择以银行为代表的高股息率蓝筹股,占比最高;12%的投资者主要进行打新,占比第二高;选择稀缺互联网龙头个股的投资者占比10%。

当被问及如何看待三季度的港股市场时,有16%的投资者表示将加仓,31%的投资者选择减仓;选择轻仓观望和持股不动的投资者占比分别为13%和4%。

结 语

整体而言,二季度市场表现稳定,个人投资者的盈利水平有所回升,对未来市场的判断也更为乐观。从市场结构看,二季度市场的结构性分化使得科技股再获投资者青睐。同时,风格轮动的市场中,保住收益的关键在于及时离场,落袋为安。