|

□国信证券 郑东 黄安乐

2005年以来有色金属板块走出了波澜壮阔的行情,但从上市公司层面来看,各个金属品种、处于不同产业链位置的上市公司其业务发展呈现出不同的态势。

产业链位置决定利润厚薄

从采矿业来看,受益于锌、铜、黄金等金属价格的上涨,拥有自有矿山的锌、黄金和铜类公司的收入利润均有较大的增长,尤其是原料自给率比较高的锌类上市公司如G中金、驰宏锌锗、G宏达等公司2005年净利润的同比增幅接近甚至超过了100%。而2005年下半年,锡价一路下跌,G锡业自产矿锡锭业务的利润因此受到影响。

冶炼行业方面,收入的增长取决于金属价格的走势,而利润的增长则取决于加工费。

铜冶炼方面,由于2005年TC/RC在2005年有较大幅度的增长,因此,G江铜、G铜都和G云铜的外购铜矿冶炼业务的利润同比有较大幅度的增长。

锌冶炼方面,由于加工费的持续低迷,因此,虽然锌价上涨导致收入增加较多,但利润的增长并不理想,G锌业的利润增长甚至为负值。

电解铝方面,主要受到氧化铝价格持续上涨、电价上调等因素的影响,上市公司普遍业绩表现不佳,其中焦作万方亏损,G关铝、云铝股份净利润负增长。

加工行业方面,以G宝钛和G厦钨为代表,是国内钛材加工和钨产品的龙头企业,即便在国际上也具有较高的行业地位,具有一定的产品定价权和较强的成本转移能力,在海绵钛和钨精矿等原料价格上涨的过程中能够随之调整产品的价格,使得公司在收入大幅增长的同时也实现了利润的快速增长。

采矿业务今年仍可获厚利

展望2006年,由于锌、黄金、铜、锡等金属价格的持续上涨,因此上述金属的采矿业务在2006年依然可以获得丰厚的回报;由于铜冶炼的综合加工费高于2005年的水平,因此,外购铜精矿冶炼业务的盈利能力也将高于2005年,三家铜类上市公司将从中受益;电解铝上市公司由于普遍拥有氧化铝长期定单,在氧化铝价格上涨推动铝价上涨的条件下,单位铝锭的收益也优于2005年水平,电解铝企业的盈利状况较2005年有改善;而锌冶炼方面,虽然加工费低迷,但由于锌价大幅度上涨,因此冶炼厂实际获得的加工费也将多于2005年。

加工业,G宝钛的增长主要来自产品结构调整带来盈利能力的提高以及钛材产销量的增加;G厦钨则受益于自产钨矿产量的增加、钨加工品产量的增加以及房地产业务的结算。

部分个股价格并未高估

展望2006年,基于锌、黄金价格大幅上涨的现实和未来预期,继续看好G宏达、G中金和G鲁黄金;同时,对G厦钨、G宝钛、G铜都、G锡业和G南山等产业链一体化公司的成长性予以认可。

需要关注的是:G宝钛熔铸能力瓶颈和下游钛材能力瓶颈的解决情况、G铜都冬瓜山矿山产出和新投产铜板带的进展及铜价波动、G锡业加工品的市场销售状况和锡价波动、G南山铝深加工线的建设投产情况以及未来自产置换和注入的进展。

电子元器件行业 盈利提升可期

金融业 景气继续攀升 增长各有亮色

□国信证券 肖利娟

通过分析供给和需求两方面的变化,可以判断出本次IT行业增长的稳定性和持续性显著提升。国际预测机构Advanced Fore-casting的研究也显示:IT行业高端领域的产能利用率在2005年第四季度达到99%,这么高的产能利用率只是在1995年和2000年曾经出现过。

当时,与这一高产能利用率相伴的,是不断的库存积累,厂商的扩张投资仍然在扩大着本已经过剩的供给。这都预示着过热繁荣阶段的结束,接踵而至的就是市场衰退。而在当前,市场销售仍然低于预期的潜在需求,厂商的投资意愿依然非常谨慎,远无任何过热迹象。

设备厂商销售旺盛

今年一季度IT销售淡季不淡,设备厂商的销售及订单状况也并不逊色。由于3G手机市场开始扩大,且PC用板持续升级,导致一季度PCB加工设备厂商普遍出货量增长在三成以上,而且收到的第二季度订单也已经排到两个月以上,厂商对下半年的展望也颇为乐观。虽然投资额增长了10%,但相对于2006年接近10%的销售收入预期,半导体行业的投资率仍然处于2005年水平———即10年来的最低点。

库存继续降低

库存一向是历次行业调整开始的导火索,因此我们非常关注库存的变化。2001年的行业大幅下跌使得业内厂商对库存高度敏感。2004年2度末,行业库存尚不足2000年高点时的8%,但已经引发了厂商的高度关注。急速的库存调整后,2005年第2季度已下降到6.15亿美元这一行业正常的库存水平,行业的产能利用率也随之回升。根据isuppli的估计,2005年第3季度行业的库存水平再次下降到了5.5亿美元,占季度销售收入的0.99%。四季度半导体供应链上的库存水平进一步下降。这一方面意味着厂商依旧谨慎、销售依旧旺盛,另一方面也意味着未来市场增长将会更加健康。

下半年可布局优势公司

通过对优势公司的跟踪和调研,发现在2006年上半年,能够看到业绩预期上调的公司主要是G生益。其他公司如:法拉电子、长电科技、中科三环、天通股份、深科技等优势公司由于所处行业特征、公司质地不同则有所差异,运营仍然良好。因此,2006年下半年对于这类优势公司可以逐渐进行投资布局。

食品饮料行业 继续高位运行

□国信证券

贷款增速继续加快

人民币各项贷款余额为20.6万亿元,同比增长14.7%,增幅同比高1.7个百分点,比去年末高1.8个百分点。今年前3个月人民币贷款增加1.26万亿元,同比多增5193亿元,已完成2006年货币政策的预期调控目标2.5万亿的一半以上。根据央行公布的数据大致推算,其中国有银行新增贷款近7000亿元,而2005年同期国有银行新增贷款仅不到4000亿元。另外,非金融性公司及其他部门贷款增加1.09万亿元,同比多增5153亿元;而居民户贷款增加1669亿元,同比仅多增40亿元。

银行业景气上升

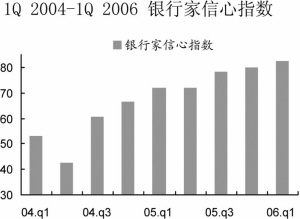

2006年第1季度全国银行家问卷调查显示:银行业经营整体上健康平稳,银行家信心持续上升,信心指数创下82.4%的历史新高。银行业景气指数为67.0%,创下自开展调查以来的新高,表明银行业经营状况良好。

重点关注

(1)招商银行:充足的资本金和丰厚的拨备保证后续净利润的高增长,H股上市将增厚公司净资产。

招商银行资本金充足率9.06%,明显高于其他几家上市银行,其中浦发只有8.04%,民生和华夏则分别为8.26%和8.23%,充足的资本金是公司后续增长的重要保障。目前公司2006年2007年的动态PE分别是16.17和12.83,动态PB分别为2.38和2.02,在四家主要上市银行中最高,但是,H股的发行将降低公司的PB水平,目前溢价处于合理区间。假设发行后PB在1.7-2倍之间,那么公司发行后合理价位在8-8.5元之间。

(2)民生银行:资本金充足补充后,公司进入恢复性的高增长期。

公司在2006年通过发行资本混合债和定向增发再融资后,将会迎来一个新的增长期。目前银监会已同意公司在全国银行间债券市场发行300亿元人民币的金融债券,在2006年12月31日前完成全部金融债券发行工作。而且,公司个人业务的高增长将有利于公司优化业务结构,降低经营风险,实现更持续更有效的发展。目前,公司2006年的动态PE和PB分别为12.84和2.43,2007年的动态PE和PB分别为10.27和1.97。

(3)浦发银行:公司充足的拨备储备利于保证净利润的高速增长,上海市政府集中股权后续的扶植政策可期。

浦发银行的不良贷款覆盖率远远高于其他上市银行,较小的新增拨备压力将有利于促进净利润的高速增长。上海市政府在集中股权后将可能加大对公司的政策扶植力度,促进公司发展。公司完成股改后,会实施再融资计划,迎来一个新的增长期。预计2006年EPS为0.83元,目前,公司2006年的动态PE和PB(除权后)分别为10.06和1.77,我们认为除权前合理价位在13.3-14.5元左右,对应公司除权后价格在10.23-11.2元,公司目前估值偏低。

□国信证券 许彪 毛长青

2005年,食品饮料行业的主要上市公司主营业务收入平均增长20.75%,实现净利润平均增长20.46%,显示食品饮料行业景气继续在高位运行。

葡萄酒销售增速较快

受行业总量快速增长和产品结构升级的影响,葡萄酒和肉制品加工行业销售收入继续保持较快增速,毛利率稳步上升。张裕在成本上升的情况下,通过优化产品结构和打造销售渠道,实现主营业务收入同比增长34.81%,净利润同比增长53.03%,双汇发展受生猪价格下降的影响,毛利率回升明显,主营业务收入同比增长33.85%,净利润同比增长24.36%。

受产品结构优化升级,白酒行业景气继续上升。贵州茅台、泸州老窖、山西汾酒和五粮液的毛利率均有不同程度的上升,行业盈利能力继续提升。其中贵州茅台和山西汾酒销售收入同比增长分别达到30.59%和27.99%,实现净利润分别达到36.32%和48.69%。而泸州老窖受处理历史包袱的影响,业绩不能释放,五粮液受治理结构缺陷的牵制,年报未能充分披露公司业绩。

乳业毛利率继续下降

由于产能扩张所导致的行业竞争压力,乳业和啤酒毛利率继续下降,企业盈利能力继续经受考验。乳业在行业整合过程中,出现明显的两极分化,伊利股份主营业务收入同比增长39.38%,净利润同比增长22.69%,继续保持行业的龙头地位,而光明乳业受“还原奶”事件的影响,主营业务收入同比仅增长1.74%,净利润同比下降33.6%。

啤酒行业继续处在整合阶段,行业竞争状况未有改变,青岛啤酒和燕京啤酒销售收入虽然均有较大的增长,但净利润的增速依然较低。

2006年食品饮料行业景气将继续处于高位运行。葡萄酒、乳业、肉制品加工业总量将继续保持较快增长,白酒、葡萄酒、黄酒、乳业、啤酒各子行业产品结构将继续优化,啤酒、白酒、乳业将逐步形成区域市场和细分市场的垄断格局。2006年,我们重点推荐五粮液、伊利股份、贵州茅台、泸州老窖等。

四大上市机场2005年及2006年一季度三大生产指标增幅比较

三大生产指标 起降架次 客流量 货邮量

期间 2005年 06年一季 2005年 06年一季 2005年 06年一季

浦东

机场 总计 14.75% 24.58% 11.99% 22.07% 13.06% 12.40%

国内 46.75% 53.02% 38.02%

国际 11.90% 7.72% 7.22%

地区 14.94% 6.20% 16.88%

白云

机场 总计 15.6% 12.6% 15.1% 16.8% 18.7% 17.3%

深圳

机场 总计 7.76% 16.9% 14.25% 22.4% 10.19% 25.3%

厦门

机场 总计 7.72% 19.15% 12.72% 18.38% 12.1% 15.3%

□国信证券 唐建华

机场业整体表现良好

受宏观经济高速增长和航空管制放松的刺激,民航需求旺盛,2005年机场业整体表现良好,4家上市机场三大生产指标平稳增长,收入和净利增幅介于10~40%和8~43%之间。在国民经济持续快速增长、人民币升值趋势已形成、经济增长方式正在好转的大背景下,国民财富积累和民航客货运需求的自然增长速度有望提升,民航管制政策的不断放松、竞争加剧、票价下降将刺激额外需求。盈利能力较强、目前性价比较好的深圳机场和上海机场格外受关注。

高速公路与公路运输表现参差

高速公路企业在宏观经济强劲增长的环境下表现参差,这与各自的路产成新度不同有关,当其路产进入大建、大修、改扩建窗口期的时候,巨大的财务费用和资产替换成本将吞噬其利润。皖通高速(600012)治理好、信息披露规范、盈利能力(ROE)连续5年增长,大股东承诺持续注入新路产、未来增长明确。

铁路运输迎来大规模发展

国家将在未来20年大规模发展铁路运输方式,实现集装箱多式联运,降低整个社会物流成本,这一事件可望催生出一个全新子行业—铁路集装箱物流业,从而给铁路建筑业、铁路集装箱制造业、铁路集装箱装卸场站(枢纽站和中转站,可称为“无水港”)建设、运营业以及铁路集装箱(含标准干散货箱和特种箱)租赁与物流业带来发展机会。铁龙物流(600125)作为率先涉足该行业的典型企业,2005年10月因收购连接营口港的沙鲅铁路支线,其主营收入增长13%,净利润增长18%,2006年全年特种集装箱业务还将带来一定加速度。

交通运输业 业务表现参差不齐