|

□徐平生

一、市场资金加速流入

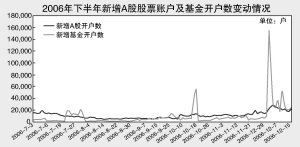

1.股票基金规模继续攀升

随着我国A股市场新一轮牛市行情持续发展带来的巨大赚钱效应的不断扩散,我国社会资金进入股市的热情越来越高,居民储蓄资金通过投资基金流入A股市场的速度将进一步加快。2006年我国股票基金发行进入新的爆发期,股票基金募集份额创历史新高。

2007年,随着股市牛市周期赚钱效应的进一步扩散、我国证券投资基金的专业能力将进一步被广大普通投资者认可,偏股型基金将继续保持较高的发行规模,有可能为股市提供3000亿元以上的增量资金。

2.保险资金直接入市比例将大幅提高

经过保险资金直接入市两年的实际投资运作,我国保险资产管理公司已经积累了丰富的投资经验,建立起一支高素质的专业化投资队伍,进一步扩大保险资金直接入市比例的条件已经成熟。同时,保险公司资金直接入市的实际比例也已经接近5%的直接入市比例上限,扩大保险资金直接入市比例也已具迫切性。为了更好的利用当前股市良好机遇,2007年我国保险资金直接入市比例上限将很可能由5%提高到15%左右。

3.QFII股票投资继续大幅上升

2006年,为了更好的发挥QFII的市场作用,管理层加快了QFII审批进度。同时,管理层对QFII制度进行了有效改革,为未来QFII的进一步发展拓宽了空间。预计2006年底QFII获批投资额度将接近100亿美元,2007年将新增约50亿美元,为市场提高500亿元人民币左右的新增资金。

4.券商资金供给将极大增加

2006年,券商的生存环境获得极大改善。经过两年多的努力,我国证券公司综合治理工作取得了显著成效,不但基本化解了历史遗留风险,还初步形成了防范新风险、促进证券公司规范发展的新机制。但是,券商并没有能够对市场的资金供给发挥很大作用,全年通过新增券商集合理财项目等途径提供的新增资金仅在一两百亿元。

2007年,券商对市场的资金供给将大大提高。券商通过重组、注资、借壳上市融资等方式,自身的资金实力将大大提高。券商集合理财等资产管理计划将会得到快速发展。券商融资业务将会间接为市场提供可观资金。

二、上市公司业绩将大幅增长

2004年下半年以来,随着能源原材料价格大幅上扬,以制造业企业为主体的我国A股市场上市公司多数行业出现产能过剩,持续两年的上市公司业绩高速增长势头逐步放缓, 2005年首季开始下降,2006年首季下降幅度达到最大。

但是,2006年二季度以来,在经济持续快速增长、消费增长动力更趋强劲、商品价格关系进一步理顺、能源原材料价格趋于回落等有利形势下,钢铁、电力、汽车、石化等行业效益明显好转,纺织、农产品、食品等行业效益进一步提高;同时,全流通的制度变革带来的优质资产注入、整体上市、关联交易利润漏出减少、股权激励等因素积极作用初步发挥,我国A股上市公司业绩出现反转,止降回升。2006年上半年,A股市场1388家上市公司共实现净利润1277.58亿元,同比增长7.54%,与一季度同比下滑14.58%形成鲜明对比;2006年前三季度,上市公司整体业绩呈现爆发式增长,公布季报的1401家上市公司净利润同比增长21.89%。

2006年上市公司业绩止降回升并不是短期现象,而是标志着我国上市公司业绩进入新的增长期,2007年我国上市公司业绩将大幅增长。

首先,我国上市公司结构发生重大变化将对我国上市公司业绩增长产生积极影响。整体而言,我国经济的持续快速发展使我国企业面临良好的发展机遇,企业利润整体连续大幅增长,利润增长率持续保持在20%以上。如果A股市场上市公司结构合理,业绩不但不应出现下降,而应至少实现20%以上增长;这也意味着,我国证券市场体系之外存在大量优良资产,如果把这些优良资产引入证券市场,我国上市公司业绩将会迅速得到极大提高。2006年,我国大型银行等公司在A股市场公开发行上市、企业集团整体上市、资产注入等已把我国社会优良资产开始注入证券市场,2007年这一进程将进一步加速。

其次,国际能源原材料价格趋于下降。2006年下半年来,国际能源原材料价格出现回落趋势,未来将会继续回落。

第三,上市公司经营管理效率将得到提高。一方面,全流通的制度变革将有助于推动上市公司经营管理效率的提高;另一方面,上市公司股权激励将极大的有利于进一步完善上市公司治理结构,有利于促进上市公司规范运作与持续发展,有利于上市公司经营绩效与投资价值的提升。

另外,2007年内外资企业所得税并轨成为现实的可能性较大,按照并轨后25%的企业所得税税率估算,将直接为上市公司带来10%左右的净利润提升。

我们预计,在不考虑企业所得税并轨的情况下,2007年我国上市公司净利润增长将超过15%;如果企业所得税成功并轨,上市公司净利润增长将超过25%。并且,我国上市公司业绩将步入持续增长期,未来5至10年内上市公司业绩增速将要高于GDP增速。

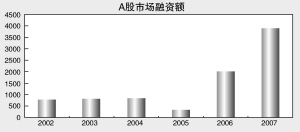

三、股市融资将现高峰

2006年4月以来的股市运行表明,在全新的制度环境下,我国股市承载能力空前提高。我们预计,2006年A股市场总融资额在2000亿元左右。但这仅是A股市场大扩容的开端。股票供给和需求能力的大幅提高为我国股市大扩容提供了现实条件,2007年我国股市将迎来融资高峰,将进入持续几年的大扩容时代。

首先,我国目前证券化率极低,资本证券化的空间巨大。截至2006年11月底,我国沪深两市上市公司市价总值为7万亿元,证券化率仅为35%,距离英美等发达国家100%~200%的证券化率水平有很大差距,更是远远低于我国香港市场700%以上的证券化率水平。从这个意义上说,我国股市有着极大的扩张空间。

其次,我国有着巨大的上市资源,其上市融资流通的愿望也较为迫切。一项摸底调查显示,未来3年内我国拟在A股市场IPO融资超过10亿元的大型公司高达150家,意向融资总额超过1万亿元人民币。

第三,我国A股市场具备了承受急速扩容的能力。截至2006年11月末,我国居民储蓄存款余额达15.97万亿元,是我国股市融资最高规模的2000年63000亿元的2.5倍,而截至12月8日,2006年我国偏股基金募集份额已突破3000亿份,正是储蓄加速流入股市的真实写照。

2007年,我国A股市场IPO融资预计将可达2400亿元以上,增发(公开增发及非公开的定向增发)、配股和可转换债券及市场创新形式的再融资规模可达1500亿元左右,全年总融资额将在3900亿元以上。

四、结构性牛市是主旋律

1.主要股指将迭创历史新高

尽管2006年A股市场最大涨幅已超过100%,迭创历史新高,但在良好的宏微观背景下,2007年A股市场行情仍有较大的发展空间,主要股指将继续迭创历史新高。

2007年我国GDP增长率估计仍将在10%左右,而世界股市行情发展也非常乐观。在国际能源原材料价格呈下降趋势、企业盈利持续增长、投机热钱加速流入股市等因素的刺激下,2006年10月以来,全球股市在美国股市的带动下一路高歌猛进。我们认为,2007年世界主要股市仍将保持升势。这将为A股市场行情发展提供良好的外部环境。

上市公司估值继续处于合理区间。一方面,按照2006年12月7日收盘价计算,2007年第一个交易日起正式调整的上证180、上证50和上证红利指数市盈率分别为20.89倍、20.87倍和14.39倍,沪深300指数和中证100指数市盈率分别为20.21倍和20.05倍,估值并没有高估。另一方面,2007年我国上市公司业绩增长将可达20%左右。因此,在保持当前市盈率水平的条件下,2007年我国股市整体亦将存在20%的上升空间。

因此,考虑到上市公司业绩增长前景,如果2007年我国股市整体市盈率水平提高10%,市场整体上涨幅度将可达30%左右。

2.结构性调整将更趋惨烈

2007年股市将呈现剧烈的结构调整,主要蓝筹股将主导市场运行,推动市场继续上行,大部分绩差股、概念股将大幅下挫。部分大盘蓝筹股仍被低估、相当部分概念股、微利股和亏损股则显著高估的股价体系扭曲现象,2007年将发生根本改观。

我国股市正在迎来大盘蓝筹股时代。工行上市后,沪市总市值前5名公司是工行、中行、中石化、招商和大秦铁路,所占权重分别为18.8%、12.5%、8.4%、2.6%、1.6%,合计达到44%左右,而随着中国人寿、平安保险、中国石油、建设银行等大型公司的逐步登陆,前10大公司所占市场总权重将进一步大幅上升,从而左右市场整体行情运行的方向。随着蓝筹股利润的持续大幅增长和估值水平进一步提高,市场整体必将继续向上运行。