|

在银行体系流动性过剩的背景下,2006年债券发行市场一片红火,全年发行总量创下了历史新高,达到5.79万亿元,比去年增长32.77%。

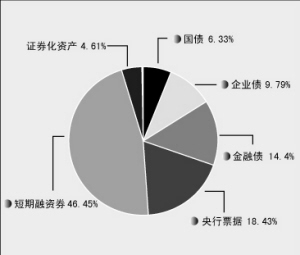

央行票据占六成

WIND资讯的统计数据显示,在今年5.79万亿元的发行规模中,占比最高的是央行票据。由于今年央行票据发行总量比去年增加三成,仅这只券种的发行规模就达到了3.65万亿元,占了全年发行总量的63%。尽管央行票据大量发行主要用于对冲外占款、降低银行体系的流动性,具有较强的货币政策因素而非发行主体融通资金,但扣除央行票据后,今年债券市场的发行规模仍然达到了创纪录的2.15万亿元,比2005年劲增32.59%。

显然,不只是央行票据,今年国债、金融债等债券品种的发行量均较去年出现了两位数的增长。

发行量排名第二的是国债,总计发行规模8883.3亿元,占15.33%,比2005年增加了26.15%,而去年这一增长速度为1.7%。在其构成中,记账式国债发行6683.3亿元,占了今年国债发行总量的四分之三;凭证式和储蓄国债发行量为2200亿元。紧随国债之后的则是金融债,占了14.66%,发行规模为8495.7亿元,比去年增加了21.95%。

在各主要发行主体中,中国进出口银行融资增长速度最快,比去年增长67.9%。国开行则共融资5326亿元,除继续创下新高外,还比2005年劲增了45.4%。

直接融资功能增强

在整体发行规模创出新高的同时,债券市场作为企业直接融资平台的功能正在得到增强。

今年,作为纯信用债券品种的企业短期融资券创下了2915.2亿元的发行规模,比去年增长100.62%。在今年的发行总量中,企业短期融资券的占比已经上升至5.02%,比去年提高了1.7个百分点。

与此同时,企业债券的发行也取得了突破性进展。全年发行量首次突破千亿元关口,达1015亿元,较2005年增长55.2%。加上企业短期融资券,企业在今年通过债券市场融通资金总量接近4000亿元,在债券市场的融资总量占比上升至6.77%,比去年增加近2个百分点。

此外,今年资产支持证券发行量也达到了164.04亿元,比去年增长111.83%,成为今年发行规模增长最快的债券品种。资产支持证券在改善商业银行资产结构的同时,也为企业融通资金创造了便利。今年除了商业银行发行的资产证券品种,企业通过交易所债市也发行了近50亿元的资产支持证券项目。

企业融资额的上升,表明长期以来一直以国债和金融债为主的债券市场发行结构正在发生可喜转变,债券市场作为企业直接融资平台的功能正在日益显现。

发行成本下降

尽管今年的发行量比去年上升,但是在流动性过剩的资金格局下,债券的融资成本却在下降。

以国债为例,今年5年期以上的记账式国债发行量虽然占了六成,但是平均发行利率水平却较2005年下降了近60个基点。其中,5年和7年国债品种的发行利率水平分别下降20和34个基点,而15年和20年国债品种则分别下降了38和41个基点。

由于债券市场基准利率水平呈下降趋势,使得今年其他债券品种的发行利率也随之下行。其中企业债券的表现最为突出,今年最后一期20年期企业债的利率水平降至3.9%,比去年下降了95个基点。

今年各类债券品种发行明细

类别 发行期数(只) 发行总额(亿元)

国债 33 8883.3

企业债 51 1015

金融债 75 8485.7

央行票据 96 36492.7

短期融资券 242 2919.5

证券化资产 24 164.0387

合计 521 57960.2387

资料来源:wind资讯 张大伟 制图