|

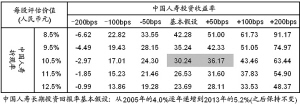

“基于不同的折现率和不同投资收益率,我们做了中国人寿每股价值的敏感性分析。我们认为在10.5%的折现率下,投资收益率在基本假设和增加50个基点的区间内时,中国人寿在2007年底的每股合理价值区间是人民币30.24元至36.17元”。

中金公司研究员周光的研究报告清晰地告诉投资者,用内涵价值进行估值的中国人寿能值多少钱。

市盈率不适合寿险公司估值

中国人寿A股18.88元的发行价格,按照市盈率计算则是90多倍。

周光强调,由于人寿保险合同利润实现和确认的特殊性,市盈率不是寿险公司合适的估值办法。由欧洲寿险业发展起来的内含价值/评估价值的估值模型能够更好地反映寿险公司的价值。这是由人寿保险合同利润实现和确认的特殊性造成的。

周光说, 因为寿险保单通常期限较长,寿险公司一般会在该保单签发的前几个年度产生亏损而在以后的年度实现盈利。这样,对于一个保费快速增长的寿险公司来说,短期的盈利状况不能真实地反映公司未来能够实现的总利润,大量的盈利要等到多年以后才能被逐渐释放出来。

周光表示,如果用市盈率的方法来给快速增长的寿险公司估值,很有可能会严重低估其真实的价值。

据悉,内含价值和评估价值的概念和模型起源于20世纪70年代的英国,当时主要是为了应对一系列对寿险公司的恶意收购,因为基于法定会计准则上的市盈率法严重低估了寿险公司的价值。

内含价值包括两个部分:调整后净资产和有效业务价值。调整后净资产是指净资产的价值要随着市价调整,而有效业务价值就是指所有已签发的保单在未来一共能创造出利润的总和。内含价值实际是一个寿险公司的现有价值或清算价值。

评估价值等于内含价值加上新业务价值。新业务价值是指该寿险公司未来销售的保单所能创造利润的总和。所以评估价值实际上等于公司的现有价值(内含价值)加上未来能够创造的价值(新业务价值)。

有时候,投资者还会考虑其他价值(如品牌、管理层等),并把评估价值和其他价值之和看作公司的市场价值。

30至40元区间有价值支持

那么,中国人寿的合理估值如何测算?

周光在他的投资价值分析报告中写道:基于内含价值和评估价值的原理,通过三阶段一年新业务价值模型推导出中国人寿在2007年底的合理价值是每股人民币30.24元。通过敏感性分析,其合理的价值区间为每股人民币30.24元至36.17元。并首次给予“推荐”投资评级。

从一年新业务价值看,即一个寿险公司某一年的首年保费所能创造出的未来净利润的折现值。寿险公司每一年的保费收入都由两部分组成,即续期保费和首年保费。续期保费是由以前年度所签发的保单所带来的,而首年保费是指寿险公司当年新售出的保单所收缴的。中国人寿的一年新业务价值利润率由2004年的24%上升到了2005年的26%,显示出保单的质量在提高。 而且2005年的一年新业务价值也同比增长了15%。

内含价值和一年新业务价值的计算对于诸多精算假设都很敏感,其中未来投资收益率和折现率的假设尤为重要。相对于中国人寿目前的实际投资收益率和对未来收益的预期,周光认为中国人寿目前的假设是偏保守的,中国人寿2006年至2008年的总投资收益率应该都能保持在5.0%以上。同样,11.5%的股权资本成本折现率也体现了偏保守原则。

周光解释说,一年新业务价值估值模型的计算过程是将中国人寿未来每年新售出的保单所产生的新业务价值折现,折现值之和即成为公司新业务价值(亦即中国人寿未来一共能创造出的价值)。新业务价值加上内含价值就构成了中国人寿的评估价值,而评估价值就应该是中国人寿的合理价值,评估价值除以总股数就能得到每股的合理价值。

在研究报告中可以看到,在模型的推导中,中金使用了认为合理的一些假设:在模型中使用了10.5%的折现率,构成为3.5%(无风险利率)+7.0%(风险溢价)。目前中国十年期国债的利率约为3.07%。10.5%的折现率对于国内投资者是合适的。

因此,可以推导出,中国人寿的股价在30-40元区间是有价值支持的。