重要提示

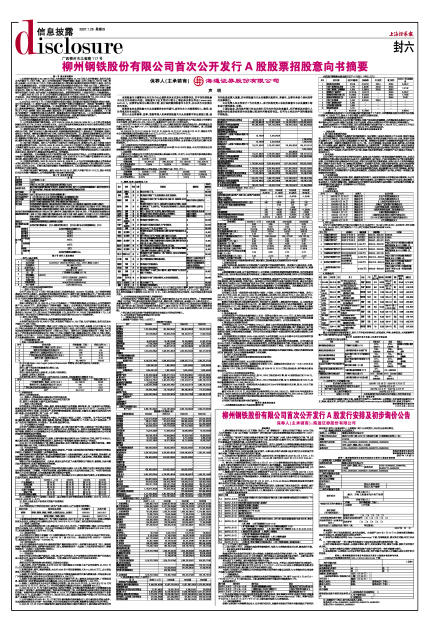

1、柳州钢铁股份有限公司(以下简称“发行人”或“柳钢股份”)首次公开发行不超过10700万股人民币普通股(A股)(以下简称“本次发行”)的申请已获中国证券监督管理委员会证监发行字[2007]21号文核准。

2、本次发行“采用网下向询价对象询价配售(下称“网下配售”)与网上资金申购发行(下称“网上发行”)相结合”的方式,其中网下配售不超过2140万股,即本次发行总量的20%,网上发行数量为本次发行总量减去网下最终发行量,占本次发行总量的80%。

3、本次发行的询价分为初步询价和累计投标询价。发行人及保荐人(主承销商)海通证券股份有限公司(以下简称“海通证券”)首先通过初步询价确定发行价格区间,然后在公告的发行价格区间内通过网下累计投标询价确定最终的发行价格。

4、询价对象可以自主决定是否参与初步询价,未参与初步询价或者参与初步询价但未有效报价的询价对象,不得参与累计投标询价和网下配售。

5、本次发行网下配售和网上发行同时进行,具体时间为:网下配售时间:2007年2月5日(T-1日)9:00~17:00和2007年2月6日(T日)9:00~15:00;网上发行时间:2007年2月6日(T日)9:30~11:30、13:00~15:00,敬请投资者关注。

6、参与网上申购的投资者应以2007年2月5日(T-1日)《柳州钢铁股份有限公司首次公开发行A股网上资金申购发行公告》中公告的发行价格区间上限申购缴款。如果最终确定的发行价格低于价格区间上限,差价部分将于2007年2月12日(T+4日)与未中签的网上申购款同时退还给参与网上申购的投资者。投资者参与网上申购应当遵守上证所和证券登记结算公司的相关规定。

7、海通证券作为本次发行的保荐人(主承销商)将于2007年1月26日(T-7日)至2007年1月31日(T-4日)期间,组织本次发行的初步询价和现场推介。只有符合《证券发行与承销管理办法》(证监会37号令)要求的询价对象方可参加路演推介,有意参加初步询价和推介询价对象可以自主选择在北京、上海或深圳参加现场推介会。

8、初步询价报价截止时间为2007年1月31日(T-4日)15:00时(以主承销商收到投资者传真的询价表的时间为准),超过截止时间的报价将视作无效。

9、本公告仅对本次发行中有关初步询价的事宜进行说明,投资者欲了解本次发行的一般情况,请仔细阅读2007年1月25日登载于上海证券交易所网站(http://www.sse.com.cn/)的招股意向书全文,招股意向书摘要同时刊登于《中国证券报》、《上海证券报》、《证券时报》和《证券日报》。

一、本次发行重要时间安排

注:1、T日为网上发行申购日

2、上述日期为工作日。如遇重大突发事件影响发行,保荐人(主承销商)将及时公告,修改发行日程。

二、 初步询价安排和预路演推介

(一)初步询价

海通证券作为本次发行的保荐人和主承销商,负责组织本次发行的初步询价工作。根据《证券发行与承销管理办法》(证监会[2006] 37号令)的要求,询价对象自主决定是否参与初步询价。未参与初步询价或者参与初步询价但未有效报价的询价对象,不得参与累计投标询价和网下配售。

若出现以下几种情况,询价对象的报价将视作无效:

(1)本次初步询价对象报价区间的上限不得高于下限的120%,不符合上述规定的报价为无效报价。

(2)初步询价有效报价截止时间为2007年1月31日(T-4日)15:00时(以主承销商收到投资者传真的询价表的时间为准),超过截止时间的报价将视作无效。

与发行人和保荐人(主承销商)之间存在实际控制关系的询价对象以及保荐人(主承销商)的自营业务不得参与本次发行的询价。

(二)预路演推介

1、本次发行的保荐人(主承销商)负责组织本次发行的预路演推介工作,将于2007年1月26日(T-7日)至31日(T-4日)期间在北京、上海、深圳等地向询价对象进行预路演推介工作。

具体安排如下:

2、为合理安排推介活动以及有效发放投资价值分析报告,请有意参加本次初步询价的询价对象填写《初步询价参与回执》(见附件二,可从海通证券网站http://www.htsec.com/下载),将参与回执于2007年 1月25日(T-8日)下午17:00之前传真至保荐人(主承销商)处。

(三)其他重要事项

根据《证券发行与承销管理办法》,初步询价结束后,如提供有效报价的询价对象家数达不到相关规定要求,发行人及其保荐人(主承销商)将中止本次发行,并另行公告相关事宜。

(四)海通证券联系方式及联系人

海通证券股份有限公司

柳州钢铁股份有限公司

2007年1月25 日

附件一:柳州钢铁股份有限公司首次公开发行A股初步询价表

2007年 月 日

填表说明:

1、本表带*栏目为选择填写项,其它为必填项。本表须于2007年1月31 日15时前传真至海通证券股份有限公司,逾期视为放弃本次初步询价。

2、该表可从海通证券网站http://www.htsec.com/下载,为清晰起见,建议询价对象另行打印此表。

3、“询价对象全称”一栏中填写的名称须与中国证券业协会登记备案的名称一致。

4、询价对象填表时不得涂改,未按要求填写、签字、盖章及填写不清、填写不完整、资料不实的询价表无效。

5、同一家询价对象的自营帐户及管理的投资产品帐户须作为单一询价对象参与询价。

6、在保荐机构(主承销商)公布初步询价结果之前,询价对象不得向第三方透露本表有关询价区间的信息。

附件二:柳州钢铁股份有限公司首次公开发行A股初步询价参与回执

(本回执亦可在海通证券网站http://www.htsec.com/下载)

注:如需要专门派送,请与相关联系人联系。

联系电话:0755-25860632、25869769、25869772、25860630

传真:0755-25869832、25869800