|

据国泰君安证券研究所日前提供的一份研究报告显示,去年恢复新股发行上市以来,随着新股不断上市,上证指数与成份股指数走势的一致性有减弱趋势。经过相关研究,报告作者蒋瑛琨和孙佳宁认为,随着未来股市规模的扩大,作为引导市场投资理念的指针,成分股指数应比上证指数具有更高价值,并成为市场的风向标。

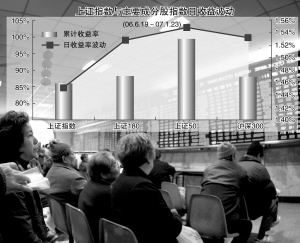

综指成指表征性差异大

据统计数据显示,上证指数与成份股指数的市场表现(累计涨幅、日内波幅等)具有明显差异。从2006年6月19日中工国际上市至今,由于新股不断上市,上证指数与成份股指数走势的一致性有减弱趋势。截至1月23日,上证指数累计涨幅为85.9%,上证180、上证50、沪深300指数为88.2%、99.3%、87.9%,指数累计涨幅有一定差异。此外,上证指数与成份股指数在不同交易日(尤其是大权重股票价格波动较大的交易日)的涨跌幅度显著不同。

报告由此认为,由于上证指数的权威性、投资者的交易习惯,上证指数仍将在一段时间内受市场关注,但其应用价值已逐步弱化。从长远来看,成份股指数的权威地位有望逐步确立。

成指代表性相对较好

报告认为,从编制方法来看,上证指数的编制方法可能导致投资者认知产生偏差。因为,该指数采用上证所全部A、B股总市值加权计算。这种计算方法在大权重股票剧烈波动时,可能引发指数出现虚增减现象。

按1月23日收盘,前三大权重股即工商银行、中国人寿、中国银行上涨或下跌10%,将导致上证指数波动约1.7%、1.2%与1.2%。而目前三只股票流通市值占总市值(剔除H股)的比重为2.72%、2.88%、2.93%,在流通股本占比相对较小的情况下,如果股票大幅波动,可能导致指数出现虚增减的现象,这对于以其为标杆的广大投资者的市场判断与投资操作将产生一定影响。

与之相比,成份股指数的编制更符合国际惯例、具有较好的代表性。报告指出,海外市场大多关注成份股指数,如美国S&P 500指数、英国FTSE 100指数、法国CAC 40指数、日经225指数等。目前我国市场也已开发系列成份股指数,例如上证指数系列(上证50、上证180指数等)、中证指数系列(沪深300、中证100指数等),这些指数采用流通股本加权、分级靠档原则,选取市值大、流动性好的股票作为样本股,且成份股定期调整,在编制方法上更易与国际接轨。

据报告提供的统计数据来看,几大成指的成份股权重比较均衡,前几大权重股的权重远低于上证指数。1月23日,上证180、上证50指数前五大权重股为招商银行(权重分别为6.31%、9.17%)、民生银行(5.66%、8.22%)、中信证券(4.32%、6.27%)、宝钢股份(3.55%、5.16%)、浦发银行(3.02%、4.38%);沪深300前五大权重股分别为招商银行(3.82%)、民生银行(3.34%)、万科A(2.99%)、中信证券(2.81%)、宝钢股份(2.17%)。

从行业分布来看,上证180、上证50、沪深300指数的第一大行业均为银行业,权重分别为20.57%、29.86%、13.7%,远低于上证指数中的银行业权重(34.2%)。与上证指数相比,金属与非金属(11.32%、11.45%、13.3%)、交通运输与仓储业(10.06%、12.09%、9.2%)等行业能对银行业形成更有效制衡。

成指权威地位有望确立

正是由于相对均衡的个股、行业权重的合理分布,蒋瑛琨、孙佳宁认为,成份股指数的抗操纵性较好,从而具有更强的市场代表性。从目前的情况来看,成份股指数正逐渐受到理性机构的重视,但其对市场的影响仍远不及上证指数。不过从长远来看,随着未来股市规模的扩大,市场投资理念的逐步成熟、指数基金等产品规模的扩大、股指期货等金融衍生品的陆续推出,未来市场基准指数的角色将逐步转化,上证指数的影响将逐步淡化,成份股指数将受到更多关注,其权威地位也将逐步确立。

此外,除上证180、上证50、沪深300等成份股指数外,不同特征的风格指数,如上证系列行业指数、中证系列大中小盘指数等也将成为市场投资与关注标的。