|

业内在A股和H股联动性问题上通常有两种不同的观点:一方认为,A-H股间有较强的联动性,这种联动关系表现为H股主导了A股定价权;另一方认为,由于内地A股市场和香港H股市场是两个割裂的市场,A-H股有着不同的估值群体,因此所谓的联动性并不存在,从而也就没有所谓的A股、H股定价权之争。

笔者同意前者关于联动性的观点,即两地市场的联动性是客观存在的,H股市场与A股市场间存在相互影响;在定价问题上,笔者也接受“估值群体差异”的观点,但这一说法并不能说明研究A股和H股的定价权问题没有意义。而实证分析得到的结果表明,A-H股之间的相互影响比我们想象的更为复杂。

□苏州中辰期货研究中心

A-H股股指联动性

实证分析

笔者通过协整检验和Granger因果检验来分别讨论A股和H股之间的联动效应和引导关系。实证过程中,研究样本为2002年1月4日至2007年1月12日内两市上证A股指数和恒生H股指数的收盘价。

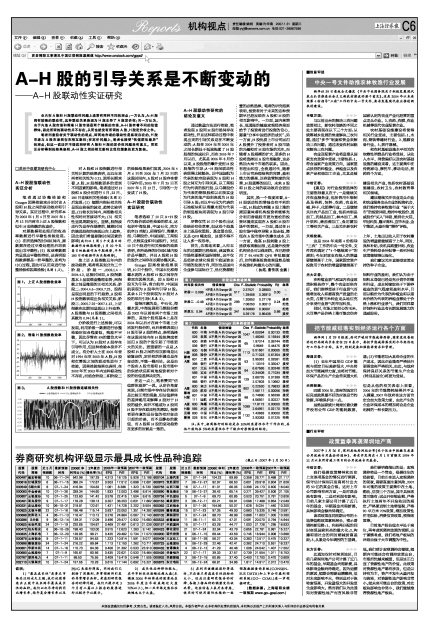

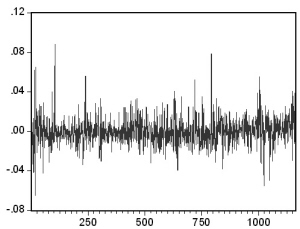

对原数据和处理后的收益率数据进行平稳性检验发现:(1)在所选择的时间区间内,原数据在经过平滑处理前后均表现出非平稳性;(2)收益率数据均呈现出平稳性特征,这表明股指数据都是一阶单整的,即均为I(0)过程,因此可以用来进行协整检验和因果检验(见图1、2)。

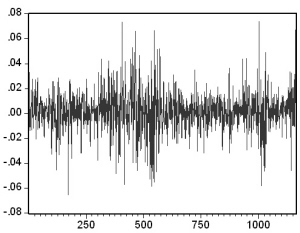

对A股和H股指数进行相关性计算的结果表明,近五年来两者相关性为0.21,说明长期来看,A股、H股指数更多的受到不同因素的影响。笔者通过对H股和A股分别进行5日、22日、180日连续相关性检验(见图3)后发现:(1)短期内指标相关性呈现出较强的波动,趋势比较明显;(2)较长时间内,两指数相关性相对而言波动不大;(3)相关性呈现周期变化。显然,股指波动行为是存在规律的,随着时间的演进股指均表现出向上趋势,因此我们希望剔除时间因素的影响(我们以1周5个交易日的数据作为短期趋势,1月22个交易日的数据作为中期趋势,半年180日的数据作为长期趋势)。

按上证A股指数五年内的波动趋势,笔者将其划分为三个阶段:阶段一:2002.1.4-2004.4.2,这段时间里,A股指数基本上呈现横盘整理态势,两指数之间呈微弱的正相关关系;阶段二:2004.4.6-2005.7.22,股指呈现出明显的下行趋势,A股和H股指数表现出负相关关系;阶段三:2005.7.25-2007.1.12,上证指数在此期间呈现出上行态势,A股指数与H股指数之间相关系数为0.94(见表1)。

分阶段进行上述检验,可以发现,利用阶段一数据进行协整检验时拟合程度低,残差不平稳,因此尽管在5%的置信水平下,可以认为H股对A股存在引导作用,但这种检验本身并不成立。有分析人士在2005年曾对1994年至2003年A股、H股和红筹股之间的联动性进行了检验,因果检验结果也表明,在2002年至2003年内这种联动性不存在;而结合阶段二和阶段三的检验结果我们发现,2004年4月6日至2005年7月22日的这段时间内,A股对H股存在着引导作用;2005年7月25日至2007年1月12日,引导的一方变成了H股。

A-H股股价联动性

实证研究

笔者选取了10只A+H股作为股价联动性检验的样本,这包括中海发展、中国石化、南方航空(S南航)、招商银行、海螺水泥、马钢股份、中国国航、工商银行、北辰实业和中国银行。对这10只个股进行相关检验的结果表明,在所选择的时间区域内股价是平稳的,并且A股和H股的股价之间存在长期协整关系。

Granger因果检验结果表明,10只个股中,中国石化和海螺水泥的A股和H股之间存在着双向因果关系,即A股和H股互为引导;南方航空、中国国航表现为A股单向引导H股;其余6只个股表现为H股对A股的单向引导(见表2)。

值得注意的是,中石化、海螺水泥、中海发展和马钢股份都是2002年以前在两个市场上挂牌的,其他个股则基本上是在2004年以后才在两个市场上分别发行股份的,而后者都表现出H股引导A股的特点,表明选择在这段时间内在H股挂牌或者回归A股的个股引起了市场更大的关注。更重要的一点是,A股和H股之间的相互影响是比较复杂的,定价权的所属也是在变动的,不能一概而论。这是由个股在A股市场和H股市场中的供给状况和两地投资者对个股的估值差异决定的。

在这一点上,笔者赞同“估值群体差异”一说。从定价角度来说,分割市场中存在估价差别是比较正常的现象,但估值群体的差异能用来解释A股对于H股的溢价,却并不能成为A股同H股不存在联动性的原因。投资者更在意的是估值的相对变动引起的价差,而不是静态的数值,而A股和H股的变动趋势在更多的时候是一致的。

A-H股联动性研究的

结论及意义

通过数量方法进行检验,笔者发现A股同H股市场间存在联动性,并且这种联动过程中表现出来的引导关系是在不断变动的:A股在2004年至2005年之间长期处于低迷拖累了H股股指的快速拉升,而在2005年7月以后,尤其是2006年8月份以来,A股股指的攀升受到H股股指的引导;A-H股间联动性表现得比较复杂。以中国国航为代表的航空股表现为A股和H股之间互为引导关系,以工商银行为代表的银行股、以马钢股份为代表的钢铁股和以北辰实业为代表的地产股则表现为H股引导A股;而以中石化为代表的石油板块和以海螺水泥为代表的制造板块则表现为A股引导H股。

尽管仅凭10只个股作出这些结论有些草率,但这些个股基本上既是权重股、基金重仓股,又是QFII概念股,这便不得不让人多一些思考。

首先,乐观地来看,入世五年的过渡期已经结束,我国资本市场将逐渐和国际接轨,这不仅是经济全球化背景下我国资本市场的发展方向,同时也是国内企业参与国际分工、优化资源配置的必然选择。笔者的研究结果表明,投资者对于未来的这种预期早已经反映在A股和H股的相互影响中。一方面,国内高增长、低通胀的健康宏观经济局面给予了投资者进行投资的信心,愿意“分享中国经济的成长”;另一方面,H股优质上市公司回归A股提升了投资者对A股市场的兴趣和对H股市场的关注。而随着A股规模的扩大,更多的H股将选择回A股市场融资,这必然加大两个市场的联系。因此,有理由相信,全流通时代,随着上市公司治理结构的完善、盈利能力的提高、证券监管制度的完善、H股蓝筹的回归,未来A股和H股之间的联动效应会更加明显。

其次,换一个角度来看,A-H股联动性的增强也有不利的一面。H股成为刺激A股上涨的原因意味着机构投资者能够充分利用香港股市更为宽松的投资环境来实现在A股和H股市场中的套利。一方面,通过在H股市场中做空导致A股走低,降低在A股市场中的建仓成本,另一方面,做高H股刺激A股上扬获取高额回报,这是境外投资机构完全可以做到的。在已经使用了95.45%的QFII审批额度后,如何提高投资效率显然是境外投资机构最关心的问题。

(执笔:曹传琪 金鹏)

表1: 阶段因果检验结果

时间段 相关性 假设检验 Obs F-Statistic Probability R2 结果

阶段一 0.098 H不是A的Granger因 517 2.37521 0.03803 0.00 -

阶段二 -0.48 H不是A的Granger因 299 1.30853 0.27178 0.24 接受

A不是H的Granger因 7.06250 0.00013 拒绝

阶段三 0.94 H不是A的Granger因 341 6.30890 0.00001 0.88 拒绝

A不是H的Granger因 0.39178 0.85438 接受

表2: Granger因果检验结果

代码 名称 假设检验 Obs F-Statistic Probability 结果

H股 600 中海 H不是A的Granger因 1047 4.00264 0.00133 拒绝

影响 026 发展

A股

A股 600 南方 H不是A的Granger因 802 0.22530 0.79833 接受

影响 029 航空

H股

A不是H的Granger因 7.56117 0.00056 拒绝

601 中国 H不是A的Granger因 88 0.74690 0.56298 接受

111 国航

A不是H的Granger因 4.56931 0.00227 拒绝

A股 600 海螺 H不是A的Granger因 1099 17.8172 0.00000 拒绝

H股 585 水泥

互相

影响

A不是H的Granger因 2.64951 0.02170 拒绝

600 中国 H不是A的Granger因 1132 7.43683 0.00000 拒绝

028 石化

A不是H的Granger因 2.93383 0.01225 拒绝

注:其中,招商银行的结论是在10%的显著性水平下作出的,其他个股均在5%的显著性水平下做出对原假设的结论。