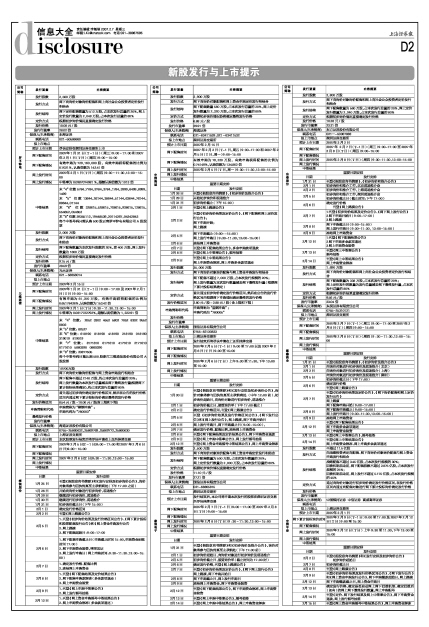

罗平锌电 发行股数 2,560万股

三维通信 发行股数 2,000 万股

发行方式 网下向询价对象询价配售和网上向社会公众投资者定价发行相结合

发行结构 网下配售数量为本次发行股数的20%,即400万股,网上发行数量为1600万股

定价方式 根据初步询价情况直接确定发行价格

发行价格 9.15元/股

发行市盈率 28.59倍

保荐人(主承销商) 光大证券

联系电话 021-58856014

拟上市地点

预计上市日期 2007年2月15日

网下配售时间 2007年1月31日(T-1日)9:00~17:00 及2007年2月1日(T日)9:00~15:00

网下配售情况 有效申购为61,370万股,有效申购获得配售的比例为0.65178426%,认购倍数为153.42倍

网上发行时间 2007年2月1日(T日)9:30~11:30、13:00~15:00

网上发行情况 中签率为0.0817722792%,超额认购倍数为1,222.91 倍

中签结果 末“4”位数: 2052 3302 4552 5802 7052 8302 9552 0802

末“5”位数: 82527

末“6”位数: 618190 818190 418190 218190 018190 319019 819019

末“7”位数: 8171610 6171610 4171610 2171610 0171610 5860390 0860390

末“8”位数: 20877505

每个中签号码只能认购500股浙江三维通信股份有限公司A 股股票

柳钢股份 发行股数 10700万股

发行方式 网下向询价对象询价配售与网上资金申购发行相结合

发行结构 网下配售不超过2140万股,约占本次发行总量的20%;

网上发行数量为本次发行总量减去网下最终发行量(根据网下累计投标结果确定),约占本次发行总量的80%

定价方式 首先通过初步询价确定发行价格区间,然后在公告的发行价格区间内通过网下累计投标询价确定最终的发行价格

发行价格区间 8.54元/股-10.06元/股(含上限和下限)

申购简称和代码 申购简称为“柳钢申购”;

申购代码为“780003”

最终发行价格

发行市盈率

保荐人(主承销商) 海通证券股份有限公司

联系电话 0755-25860632、25869769、25869772、25860630

拟上市地点 上海证券交易所

预计上市日期 本次股票发行结束后将尽快申请在上交所挂牌交易

网下配售时间 2007年2 月5 日(T-1 日)9:00~17:00 和2007 年2 月6 日(T 日)9:00~15:00

网下配售情况

网上发行时间 2007 年2 月6 日(T 日)9:30~11:30、13:00~15:00

网上发行情况

中签结果

重要日期安排

日期 发行安排

1月25 日 刊登《招股意向书摘要》和《发行安排及初步询价公告》,询价对象将参与回执传真至主承销商处(下午17:00 之前)

1月26日 开始向询价对象进行初步询价,现场推介

1月29日 继续进行初步询价,现场推介

1月30日 继续进行初步询价,现场推介

1月31日 初步询价截止日(下午15:00)

2月1日 确定发行价格区间

2月2日 刊登《网上路演公告》

2月5日 1、刊登《初步询价结果及发行价格区间公告》、《网下累计投标和股票配售发行公告》和《网上资金申购发行公告

2、网上路演

3、网下配售起始日:9:00~17:00

2月6日 1、网下配售申购截止日(申购截止时间15:00,申购资金到帐时间17:00)

2、网下申购资金验资,律师见证

3、网上发行申购日(网上申购时间:9:30~11:30、13:00~15:00)

2月7日 1、确定发行价格、配售比例

2、冻结网上申购资金

2月8日 1、刊登《网下配售结果及定价结果公告》

2、网下配售申购款解冻(多余款项退还)

3、网上申购资金验资

2月9日 1、刊登《网上申购中签率公告》

2、网上发行摇号抽签

2月12日 1、刊登《网上资金申购摇号中签结果公告》

2、网上申购资金解冻(多余款项退还)

公司 发行要素 内容提要

简称

中国海诚 发行股数 2,900 万股

重庆钢铁 发行股数 35,000万股

发行方式 网下向询价对象询价配售与网上资金申购发行相结合

发行结构 网下配售不超过7,000万股,占本次发行规模的20%;

网上发行数量为本次发行数量减去网下最终发行量(根据网下累计投标结果确定)

定价方式 首先通过初步询价确定发行价格区间,然后在公告的发行价格区间内根据网下申购情况确定最终的发行价格

发行价格区间 2.80元/股-2.88元/股(含上限和下限)

申购简称和代码 申购简称为“重钢申购”;

申购代码为“780005”

发行价格

发行市盈率

保荐人(主承销商) 国信证券有限责任公司

联系电话 0755-82130833

拟上市地点 上海证券交易所

预计上市日期 发行结束后将尽快申请在上证所挂牌交易

网下配售时间 2007年2月5日(T-1日) 9:00至17:00以及2007年2月6日(T日)9:00至15:00

网下配售情况

网上发行时间 2007年2月6日(T日) 上午9:30至11:30,下午13:00至15:00

网上发行情况

中签结果

重要日期安排

日期 发行安排

1月30日 刊登《招股意向书摘要》和《发行安排及初步询价公告》,询价对象将参与回执传真至主承销商处(中午12:00前),初步询价起始日,向询价对象进行初步询价,现场推介

2月1日 初步询价截止日,接受询价单(下午17:00截止)

2月2日 确定发行价格区间,刊登《网上路演公告》

2月5日 刊登《初步询价结果及发行价格区间公告》、《网下发行公告》和《网上发行公告》,网上路演,网下申购开始日

2月6日 网上发行申购日,网下申购截止日(9:00-15:00),

2月7日 确定发行价格、配售比例,冻结网上申购资金

2月8日 刊登《网下配售结果及定价结果公告》,网下申购资金退款

2月9日 刊登《网上申购中签率公告》,网上发行摇号抽签

2月12日 刊登《网上资金申购摇号中签结果公告》,网上申购资金解冻

康强电子 发行股数 2,500万股

发行方式 网下向询价对象询价配售与网上资金申购定价发行相结合

发行结构 网下配售数量为500万股,占本次发行数量的20%;

网上定价发行数量为2,000万股,占本次发行总量的80%

定价方式 根据初步询价情况直接确定发行价格

发行价格 11.10元/股

发行市盈率 27.21倍

保荐人(主承销商) 国信证券有限责任公司

联系电话 021-68865815

拟上市地点 深圳证券交易所

预计上市日期 发行结束后,本公司将申请本次发行的股票在深圳证券交易所尽快挂牌交易

网下配售时间 2007年2月7日(T-1日)9:00~17:00至2007年2月8日(T日)9:00~15:00

网下配售情况

网上发行时间 2007年2月8日(T日)9 :30~11:30、13:00~15:00

网上发行情况

中签结果

重要日期安排

日期 发行安排

1月31日 刊登《招股意向书摘要》和《初步询价及推介公告》,询价对象将参与回执传真至主承销处(下午17:00前)

2月1日 初步询价起始日,向询价对象进行初步询价及现场推介

2月5日 初步询价截止日,接受询价单(截止时间为17:00时)

2月6日 确定发行价格,刊登《网上路演公告》

2月7日 刊登《初步询价结果及定价公告》、《网下网上发行公告》

网上路演,网下申购开始日

2月8日 网下申购截止日,网上发行申购日

2月9日 冻结网上申购资金,网下申购资金验资

2月12日 刊登《网下配售结果公告》,网下申购资金解冻,网上申购资金验资

2月13日 刊登《网上申购中签率公告》,摇号抽签

2月14日 刊登《网上申购中签结果公告》,网上申购资金解冻

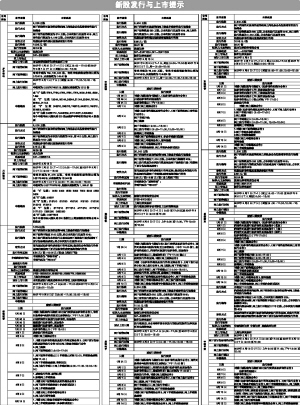

公司 发行要素 内容提要

简称

东港股份 发行股数 2,800万股

紫鑫药业 发行股数 1,690 万股

发行方式 网下向询价对象配售和网上向社会公众投资者定价发行相结合

发行结构 网下配售数量为338 万股,占本次发行总量的20%;

网上定价发行的数量为发行总量减去网下最终发行量,占本次发行总量的80%

定价方式 根据初步询价结果直接确定发行价格

发行价格 9.56 元/股

发行市盈率 23.04 倍

保荐人(主承销商) 东吴证券有限责任公司

联系电话 0755-25310121

拟上市地点 深圳证券交易所

预计上市日期

网下配售时间 2007年2月7日(T-1)(周三)9:00~17:00至2007年2月8日(T)(周四)9:00~15:00

网下配售情况

网上发行时间 2007年2月8日(T日)(周四)9 :30~11:30、13:00~15:00

网上发行情况

中签结果

重要日期安排

日期 发行安排

1月31日 刊登《招股意向书摘要》、《初步询价及推介公告》

2月1日 向询价对象进行初步询价及现场推介(北京)

2月2日 向询价对象进行初步询价及现场推介(上海)

2月5日 向询价对象进行初步询价及现场推介(深圳)

初步询价截止日(下午17:00)

2月6日 确定发行价格

刊登《网上路演公告》

2月7日 刊登《初步询价结果及定价公告》、《网下询价配售和网上定价发行公告》

网上路演

网下配售申购开始(9:00-17:00)

2月8日 网下配售申购截止(9:00-15:00)

网上发行申购日(9:30-11:30,13:00-15:00)

2月9日 冻结网上申购资金

2月12日 刊登《网下配售结果公告》

网下申购多余款项退还

网上申购资金验资

2月13日 刊登《网上中签率公告》、摇号抽签

2月14日 刊登《网上中签结果公告》

网上申购资金解冻、网上申购多余款项退还

中国平安 发行股数 不超过11.5亿股

发行方式 向战略投资者定向配售、网下向询价对象询价配售与网上资金申购发行相结合

发行结构 战略配售不超过3.45亿股,占本次发行规模的30%;

回拨机制启动前,网下配售股数不超过2.875亿股,占本次发行规模的25%;

回拨机制启动前,网上发行不超过5.175亿股,占本次发行规模的45%

定价方式 通过向询价对象进行初步询价确定发行价格区间,在发行价格区间内通过向配售对象进行网下累计投标询价确定发行价格

发行价格

发行市盈率

保荐人(主承销商) 中国银河证券 中信证券 高盛高华证券

联系电话

拟上市地点 上海证券交易所

预计上市日期 2007年3月1日

网下累计投标询价时间 2007年2月9日(T-1日)9:00至17:00及2007年2月12日(T日)9:00至15:30

网下配售情况

网上发行时间 2007年2月12日(T日) 上午9:30至11:30,下午13:00至15:00

网上发行情况

中签结果

重要日期安排

日期 发行安排

2月2日 刊登《招股意向书摘要》和《发行安排及初步询价公告》

初步询价起始日

2月7日 初步询价截止日

2月8日 刊登《网上路演公告》

2月9日 刊登《初步询价结果及发行价格区间公告》、《网下发行公告》和《网上资金申购发行公告》,网下申购缴款起始日,网上路演

2月12日 网下申购缴款截止日,网上资金申购日

2月13日 确定发行价格,确定是否启动网上网下回拨机制,确定回拨后(如有)的网上网下最终发行数量,网上申购配号

2月14日 刊登《定价、网下发行结果及网上中签率公告》,网下申购资金退款,网上发行摇号抽签

2月15日 刊登《网上资金申购摇号中签结果公告》,网上申购资金解冻