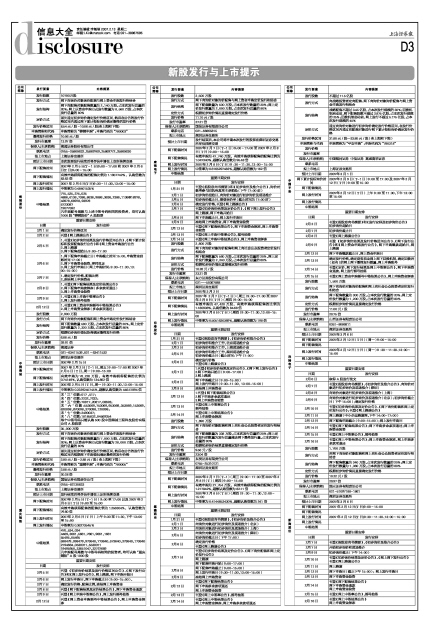

简称

柳 发行股数 10700万股

钢

股

份

中 发行股数 2,900 万股

国

海

诚

发行方式 网下向询价对象配售和网上资金申购定价发行相结合

发行结构 网下配售数量 580 万股,占本次发行总量的20%,网上定价发行数量为2,320 万股,占本次发行总量的80%

定价方式 根据初步询价情况协商确定最终发行价格

发行价格 6.88 元/股

发行市盈率 29.91 倍

保荐人(主承销商) 海通证券

联系电话 021-63411539、021-63411532

拟上市地点 深圳证券交易所

预计上市日期 2007年2 月15 日

网下配售时间 2007 年2月2 日(T-1 日,周五)9:00-17:00 和2007 年2 月5 日(T 日,周一)9:00-15:00

网下配售情况 有效申购为78,220 万股,有效申购获得配售的比例为0.74149%,认购倍数为134.862 倍

网上发行时间 2007年2月5日(T日,周一)9:30-11:30、13:00-15:00

网上发行情况 中签率为0.2239245745%,超额认购倍数为446.57894倍

中签结果 末"三"位数:017 ,517;

末"四"位数:2232,7232;

末"五"位数:70817,20817,08628;

末"六"位数:553069,753069,953069,353069,153069,620098,870098,370098,120098;

末"七"位数:2490037;

末"八"位数:18185832,04569254

每个中签号码只能认购500 股中国海诚工程科技股份有限公司A 股股票

重 发行股数 35,000万股

庆

钢

铁

发行方式 网下向询价对象询价配售与网上资金申购发行相结合

发行结构 网下向配售对象配售数量为7,000 万股,占本次发行总量的20%;网上以资金申购方式发行数量为28,000万股,占本次发行总量的80%

定价方式 首先通过初步询价确定发行价格区间,然后在公告的发行价格区间内根据网下申购情况确定最终的发行价格

发行价格区间 2.80元/股-2.88元/股(含上限和下限)

申购简称和代码 申购简称为“重钢申购”;申购代码为“780005”

最终发行价格 2.88元/股

发行市盈率 20.28倍

保荐人(主承销商) 国信证券有限责任公司

联系电话 0755-82130833

拟上市地点 上海证券交易所

预计上市日期 发行结束后将尽快申请在上证所挂牌交易

网下配售时间 2007年2月5日(T-1日) 9:00至17:00以及2007年2月6日(T日)9:00至15:00

网下配售情况 有效申购获得配售的配售比例为1.256304%,认购倍数为79.60倍

网上发行时间 2007年2月6日(T日) 上午9:30至11:30,下午13:00至15:00

网上发行情况 中签率为0.36273545%

中签结果 470,534,034

4469,3661,5661,7661,9661,1661

55495,05495

598479,098479,973640,773640,573640,373640,173640

2194664,0538311,5538311

19495950,33651047,32727669

凡申购配号尾数与中签号码相同的投资者,均可认购“重庆钢铁”A股1000股

重要日期安排

日期 发行安排

2月5日 刊登《初步询价结果及发行价格区间公告》、《网下发行公告》和《网上发行公告》,网上路演,网下申购开始日

2月6日 网上发行申购日,网下申购截止日(9:00-15:00),

2月7日 确定发行价格、配售比例,冻结网上申购资金

2月8日 刊登《网下配售结果及定价结果公告》,网下申购资金退款

2月9日 刊登《网上申购中签率公告》,网上发行摇号抽签

2月12日 刊登《网上资金申购摇号中签结果公告》,网上申购资金解冻

公司 发行要素 内容提要

简称

康 发行股数 2,500万股

强

电

子

东 发行股数 2,800万股

港

股

份

发行方式 网下向询价对象询价配售和网上向社会公众投资者定价发行相结合

发行结构 网下配售数量为560万股,占本次发行总量的20%,网上定价发行数量为2,240万股,占本次发行总量的80%

定价方式 根据初步询价情况直接确定发行价格

发行价格 10.28元/股

发行市盈率 23.31倍

保荐人(主承销商) 东方证券股份有限公司

联系电话 021—-50367888

拟上市地点 深圳证券交易所

预计上市日期 2007年3月2日

网下配售时间 2007 年 2月7日(T-1日)(周三)9:00-17:00 至2007年2月8日(T日)(周四)9:00-15:00

网下配售情况 有效申购为47,420万股,有效申购获得配售的比例为1.180936%,认购倍数为84.68倍

网上发行时间 2007年2月8日(T日)(周四)9:30-11:30、13:00-15:00

网上发行情况 中签率为0.5051630369%,超额认购倍数为198倍

中签结果

重要日期安排

日期 发行安排

1月31日 刊登《招股意向书摘要》、《初步询价和推介公告》

2月1日 初步询价和推介工作,北京现场推介会

2月2日 初步询价和推介工作,上海现场推介会

2月5日 初步询价和推介工作,深圳现场推介会

初步询价截止日(截止时间:下午17:00)

2月6日 确定发行价格

刊登《网上路演公告》

2月7日 1.刊登《初步询价结果及定价公告》、《网下网上发行公告》

2.网下申购开始日(9:00-17:00)

3.网上路演

2月8日 网下申购截止日(9:00-15:00)

网上发行申购日(9:30-11:30, 13:00-15:00)

2月9日 冻结网上申购资金

2月12日 1.刊登《网下配售结果公告》

2.网下申购多余款项退还

3.网上申购资金验资

2月13日 刊登《网上中签率公告》

摇号抽签

2月14日 刊登《网上中签结果公告》

网上申购资金解冻

紫 发行股数 1,690 万股

鑫

药

业

发行方式 网下向询价对象配售和网上向社会公众投资者定价发行相结合

发行结构 网下配售数量为338 万股,占本次发行总量的20%;网上定价发行的数量为发行总量减去网下最终发行量,占本次发行总量的80%

定价方式 根据初步询价结果直接确定发行价格

发行价格 9.56 元/股

发行市盈率 23.04 倍

保荐人(主承销商) 东吴证券有限责任公司

联系电话 0755-25310121

拟上市地点 深圳证券交易所

预计上市日期

网下配售时间 2007年2月7日(T-1)(周三)9:00~17:00至2007年2月8日(T)(周四)9:00~15:00

网下配售情况 有效申购为27,754万股,有效申购获得配售的配售比例为1.217842%,超额认购倍数为82.11倍

网上发行时间 2007年2月8日(T日)(周四)9 :30~11:30、13:00~15:00

网上发行情况 中签率为0.4144853430%,超额认购倍数为241 倍

中签结果

重要日期安排

日期 发行安排

1月31日 刊登《招股意向书摘要》、《初步询价及推介公告》

2月1日 向询价对象进行初步询价及现场推介(北京)

2月2日 向询价对象进行初步询价及现场推介(上海)

2月5日 向询价对象进行初步询价及现场推介(深圳)

初步询价截止日(下午17:00)

2月6日 确定发行价格

刊登《网上路演公告》

2月7日 刊登《初步询价结果及定价公告》、《网下询价配售和网上定价发行公告》

网上路演

网下配售申购开始(9:00-17:00)

2月8日 网下配售申购截止(9:00-15:00)

网上发行申购日(9:30-11:30,13:00-15:00)

2月9日 冻结网上申购资金

2月12日 刊登《网下配售结果公告》

网下申购多余款项退还

网上申购资金验资

2月13日 刊登《网上中签率公告》、摇号抽签

2月14日 刊登《网上中签结果公告》

网上申购资金解冻、网上申购多余款项退还

公司 发行要素 内容提要

简称

中 发行股数 不超过11.5亿股

国

平

安

科 发行股数 1,500万股

陆

电

子

发行方式 网下向询价对象询价配售和网上向社会公众投资者定价发行相结合

发行结构 网下配售数量为300万股,占本次发行数量的20%;网上定价发行数量为1,200万股,占本次发行总量的80%

定价方式 根据初步询价情况直接确定发行价格

发行价格 11.00元/股

发行市盈率 20.75倍

保荐人(主承销商) 山西证券有限责任公司

联系电话 0351-8686811

拟上市地点 深圳证券交易所

预计上市日期 2007年3月6日

网下配售时间 2007年2月12日(T日)(周一)9:00~15:00

网下配售情况

网上发行时间 2007年2月12日(T日)(周一)9 :30~11:30、13:00~15:00

网上发行情况

中签结果

重要日期安排

日期 发行安排

2月6日 取得A股发行批文

2月7日 刊登《招股意向书摘要》、《初步询价及推介公告》、向询价对象进行初步询价及现场推介(深圳)

2月8日 向询价对象进行初步询价及现场推介(上海)

2月9日 向询价对象进行初步询价及现场推介(北京);初步询价截止日(下午15:00);确定发行价格

2月10日 刊登《初步询价结果及定价公告》、《网下询价配售和网上定价发行公告》;刊登《网上路演公告》

2月11日 网上路演(中小企业路演网,下午14:00-17:00)

2月12日 网下配售申购截止(9:00-15:00);网上发行申购日

2月14日 刊登《网下配售结果公告》;网下申购多余款项退还;网上申购资金验资

2月15日 刊登《网上中签率公告》、摇号抽签

2月16日 刊登《网上中签结果公告》;网上申购资金解冻、网上申购多余款项退还

新 发行股数 1,700 万股

海

股

份

发行方式 用网下向询价对象配售和网上向社会公众投资者定价发行相结合

发行结构 网下配售数量为340 万股,占本次发行数量的20%;网上定价发行数量为1,360 万股,占本次发行总量的80%

定价方式 根据初步询价情况直接确定发行价格

发行价格 10.22 元/股

发行市盈率 29.97 倍

保荐人(主承销商) 国元证券有限责任公司

联系电话 021-51097188-1861

拟上市地点 深圳证券交易所

预计上市日期 2007年3月6日

网下配售时间 2007 年2月12 日(T 日)9:00~15:00

网下配售情况

网上发行时间 2007 年2 月12 日(T 日)9:30~11:30、13:00~15:00

网上发行情况

中签结果

重要日期安排

日期 发行安排

2月7日 刊登《招股意向书摘要》、《初步询价及推介公告》

2月7日 开始初步询价和现场推介

2月9日 初步询价截止(下午14:00)

2月10日 刊登《初步询价结果及定价公告》、《网上网下发行公告》

刊登《网上路演公告》

2月11日 网上路演

2月12日 网下申购日(截止下午15:00); 网上发行申购日

2月13日 网下申购资金验资

2月14日 刊登《网下配售结果公告》

网下申购资金退款

网上申购资金验资

2月15日 刊登《网上中签率公告》,摇号抽签

2月16日 刊登《网上中签结果公告》

网上申购资金解冻