|

●预计华润集团将直接注入不少于20亿元现金,三方面的有利促进作用显而易见:做大系列老产品的市场投入所需资金“ 久旱逢干霖”;

外购新产品,扩充壮大产品线,培育新的利润增长点;大幅降低公司的财务费用。

●预计债务重组和资产注入中,公司将增持湖南南开公司股权带来的两个妇科良药,将为公司现有的产品线注入新血液。

●有理由相信,公司2007年奠定经营拐点,2008年完成业务整合和管理层股权激励之后,有望继续保持快速增长。

□招商证券 张明芳

三九医药日前发布公告称,国务院国资委宣布,三九企业集团的资本重组中,初步选定华润集团为战略投资者,目前正等待国务院批准实施。预计华润集团将直接注入不少于20亿元现金,这将有利于尽快解决三九集团债务危机和占用上市公司资金问题。随着华润集团的介入,三九医药有望获得可贵的发展资金,就此确立经营拐点。

营销费用有了“源头活水”

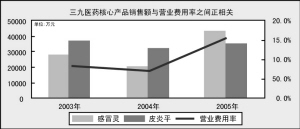

中药OTC产品的销售,对广告等营销费用的投入有较高的依存度,销售额与营业费用的投入呈现正相关关系,这可以从中药OTC的两家脱颖而出者———江中药业和三九医药的发展轨迹中,找到有力的印证。

2003年,三九集团资金链断裂,严重打击了公司2004年的经营,营业费用投放减少,直接导致当年核心产品“感冒灵”和“皮炎平”销售额下降。从2004年以来,资金持续匮乏,营销投入严重不足,考验了公司顽强的生命力,公司2005年销售额恢复增长,其中,“感冒灵”和“皮炎平”的销售额分别同比增长了115%和8.9%。

在调研中发现:代表三九医药品牌中药OTC销售水准的三九医药贸易是公司的核心竞争力之一。原因何在?三年以来,受发展资金不足的困扰,三九医药的一级经销商基本处于零利润空间,但为了依存和享用三九医药的层级分销网络,这些经销商仍保持了与三九医药的合作。由此可见,三九医药贸易公司打造的销售渠道和网络很坚实,富有抗风险能力。

支柱产品将“久旱逢干霖”

2003年,“999”商标经评估价值9.7亿元,铸造这金字招牌的产品正是家喻户晓的三九感冒灵、三九胃泰和三九皮炎平等OTC中药。

三九感冒灵目前位居感冒类药品销售额的第二位,仅稍次于“感康”,2006年销售额达4.5亿元,直逼第一位的“感康”。可以期待的是,随着公司营销费用投入的增加,三九感冒灵销售规模在2007年有望赶超“感康”,实现“感冒第一药”的龙头地位。三九小儿感冒灵是公司于2007年3月推出的新品,属于感冒系列产品细分人群的产品。公司同时还推出“小儿止咳糖浆”。儿科用药历来是药企兵家必争之地,就是因为这一细分人群市场广阔、充满潜力。

三九皮炎平已经位居激素类皮肤用药的第一位,2006年的税后销售规模达到了3.8亿元。“999皮炎平”作为中西药结合治疗皮肤炎症的良药,其消费基础在人群中基础牢固,未来有望保持年均12%左右的销售增长。

三九胃泰是三九医药的标志性产品,可谓对树立“999”品牌形象功不可没。迫于广告宣传资金的窘迫,公司已经多年没有对“三九胃泰”进行市场投入了。2006年,公司开始在广东省小范围内作电视广告,收效显著,2006年销售额接近1.4亿元。2007年,公司开始将广告辐射到全国市场,从2007年第一季度的销售表现来看,“三九胃泰”正以30%的速度在增长。预计该产品2007年全年的销售增长将不低于30%。考虑到胃病巨大的市场需求和患者对品牌OTC药品的使用潜力,2008和2009年仍有望继续保持20%以上的增速。

正天丸则是三九医药的独家品种,目前是治疗头痛的中药第一位,2006年销售规模达到了1.6亿元。预计2007至2009年,该品种将保持年均10%左右的平稳增长。

作为止咳润肺良药,强力琵琶露2006年在广东省开始试销,一举实现销售额1000万元。该产品并非公司独家,考虑到市场已经具备深厚的消费基础,在公司“999” 品牌的推动下,该产品的销售额2007年有望轻松越过5000万元大关。

包括“参脉注射液、参附注射液和鱼腥草注射液”等产品在内的处方中药注射液,在2005年表现出历史最好水平,销售规模达到了3.3亿元。但随着2006年国家对中西注射液的严查严打,这部分品种的销售急剧萎缩。粗略估计,2006年,公司包括中药注射液在内的所有处方药的销售额仅有2亿多元。

新产品线培育增长点

三九医药自身的研发实力并不强大,因此,新产品主要依靠外购和合作开发。

制约公司几年来新产品梯队建设的关键因素,仍然是资金的匮乏。因此,在公司的产品发展规划中,一旦资金有保障,公司将尽快外购、引进和筛选有广阔市场需求的、有市场潜力的新产品,充实壮大产品线,培育长期增长点。

预计债务重组和资产注入中,公司将增持湖南南开公司股权,并由此带来两个妇科良药:独家品种“归芍调经片”和医保目录品种“抗宫炎片”,将为公司现有的产品线注入新血液。

业绩拐点有望今年奠定

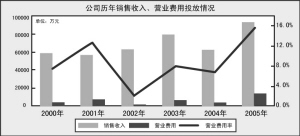

剥离亏损资产和低毛利率的医药商业资产,销售毛利率得以明显提升。从2006年10月开始,公司开始剥离年亏损额在3000万元左右的三九医药连锁公司资产。这部分医药商业业务虽然销售收入较大,但毛利率很低,因此,预计2006年和2007年公司整体销售收入表现为负增长,但销售毛利率明显上升,主业的经营质量大大提升。

2006至2007年,公司逐步完成对医药商业等亏损资产的剥离和处置,卸下包袱,轻装上阵,预计2006至2008年,在新老产品推动OTC销售增长和剥离低毛利率的医药商业资产的同时,公司的销售毛利率保持上升,净利润增速将明显高于销售收入增幅,净利润分别同比增长16.7%、100%和2.9%,分别实现EPS0.14元、0.28元和0.40元。

假设华润集团将在今年6月底之前注入现金到公司,因此,预计2007年将减少财务费用7000万元左右,同时,减亏三九连锁3000万元左右,两项合计增加1亿元左右利润,折合贡献EPS0.10元。

三九医药贸易公司代表着三九医药身为“品牌中药OTC”的销售水准,是公司的核心竞争力之一,未来股改完成后实施包括该团队在内的管理层股权激励,将对公司未来的业绩增长起到较好的促进作用。

在当前OTC中药竞争白热化的市场中,同样的产品,在不同的企业中运作,会有截然不同的销售结果。三九医药这样早就已经奠定了良好中药OTC的品牌形象、建立了坚实的销售渠道和合作伙伴的中药公司,应该给予估值溢价。

公司主要OTC产品的销售额基础和未来增长预测

主要产品 2006E 2007E 2008E 2009E

三九感冒灵 450 495 545 599

三九皮炎平 382 428 483 546

7.5% 12.00% 12.8% 13.2%

三九胃泰 137 178 214 258

-8.0% 30.2% 20.2% 20.5%

正天丸 163 179 198 220

-2.0% 10.0% 10.2% 11.3%

强力琵琶露 10 50 100 150

400% 100% 50%

新产品如小儿感冒灵颗粒等 30 60 120

合计 1142 1361 1599 1894

单位:百万元

主要财务指标

会计年度 2005 2006E 2007E 2008E

主营收入(万元) 296,947 270,519 253,476 293,526

同比增长率(%) 20.63% -8.90% -6.30% 15.80%

营业利润(万元) 23,994 22,000 36,980 57,632

同比增长率(%) -159% -8.31% 68.09% 55.85%

净利润(万元) 11,775 13,314 27,571 38,930

同比增长率(%) -116.3% 13.1% 107.1% 41.2%

主营利润率(%) 47.05% 45.16% 52.46% 55.36%

营业利润率(%) 8.08% 8.13% 14.59% 19.63%

净利润率(%) 3.97% 4.92% 10.88% 13.26%

每股收益(元) 0.12 0.14 0.28 0.40

每股净资产(元) 2.28 2.39 2.61 2.93

净资产收益率(%) 5.27% 5.70% 10.80% 13.58%

每股股息(元) 0.03 0.03 0.06 0.08

股息收益率(%) 0.23% 0.23% 0.42% 0.54%

负债率(%) 66.2% 59.4% 53.2% 36.2%

P/E(倍) 118.55 104.84 50.63 35.86

P/B(倍) 6.25 5.98 5.47 4.87

EV/EBITDA(倍) 34.32 34.51 26.32 21.59

资料来源:招商证券研发中心