|

昨天,证监会发布发行审核委员会2007年第34次工作会议公告称,将于4月2日召开第34次发行审核委员会工作会议,审核的发行人为中信银行股份公司。这同时意味着H股聆讯所遇到的问题已经解决,而中信银行A+H的推介活动也即将拉开大幕。据了解,中信银行的路演及推介活动将在4月2日“过会”之后展开。

在招股说明书(申报稿)中,中信银行披露A股发行规模为23.01932654亿股,在不考虑H 股发行的超额配售选择权的情况下,占发行后总股本的比例为6%。

在定价方面,“A股的发行价格在经港元与人民币汇率差异做出调整后,将与H股发行价格一致。”

此外,本次发行采取余额包销方式,由联席保荐人(主承销商)牵头组成的承销团包销剩余股票。发行方式采取向A 股战略投资者定向配售、网下向询价对象询价配售和网上资金申购发行相结合的方式。

在H股方面,中信银行计划发行2.47525亿股H 股以供香港公众认购(香港公开发行),约占全球发售股份的5%;同时,在国际发行中初步发行47.02957亿股H 股(国际发行股份),包括在美国向合资格机构投资者、在美国境外发行中信银行H 股。国际发行包括在日本进行的非上市公开发行。公告显示,中信银行预计向国际承销商授出约15%的H股超额配售权。

据统计,两地发行总规模有望超过72亿股,H股与A股的发行比例约为2:1。根据招股书,如果H股行使超额配售权,A股或将少发0.742575亿股。

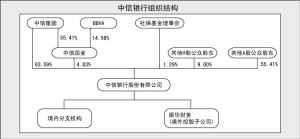

作为中信银行的主要股东,中信集团承诺了36个月的限售期,而中信国金的限售承诺为1年。包括不会转让或者委托他人管理其已直接和间接持有的中信银行股份,中信银行也不对其持有的中信银行股份进行收购。

全球发行将引入绿鞋和回拨机制

□本报记者 谢晓冬

昨日中信银行A股首发上市预招股书披露,中信银行境外H股全球公开发行将与A股发行同时进行,且不互为条件。H股全球公开发行将分香港公开发售和国际发售两部分。

其中,香港公开发售面向香港公众认购,拟按发售价初步发行2.47525亿股。这约占中信银行全球发售初步发行股份总数49.5050亿股的5%。另外的股份将进行国际发售。据招股书披露,国际发售初步将包括:在美国境内向合资格机构买家和在美国境外发行47. 02975亿股H 股。后者包括向香港的专业和机构投资者发售,并根据于日本的非上市公开发售进行。

中信银行称,预期将向国际承销商授出超额配股权,并可由联席全球协调人代表国际承销商于股份在香港公开发售项下截至递交申请日期起30日内行使。该项权利可要求中信银行配发及发行最多合计7.42575亿股额外股份,这将占到根据全球发售初步可供认购的发售股份约15% 。

招股书强调,如超额配股权行使,该项权利行使后增加发行的股份将按与国际发售的每股股份价格相同的价格发行或出售。

此外,中信银行招股书显示,本次发行将根据具体情况对H股采取回拨机制。具体做法是:如香港公开发行有效申请的发行股份数目达到香港公开发行初步可供认购的发行股份数目的一定倍数,联席账簿管理人在咨询中信银行后可将股份由国际发行转拨至香港公开发行,增加香港公开发行可供认购的股份总数。

反之,如果香港公开发行并未获全数认购,则H股发行的联席账簿管理人有权将全部或部分未获认购的香港发行股份转拨至国际发行。

招股书显示,中信银行不考虑H股发行的超额配售选择权,A+H发行后,总股本为383.65544054亿股;若全额行使H股发行的超额配售选择权,总股本将达到391.08119054亿股。

BBVA股份界定为流通股 将设3年锁定期

□本报记者 苗燕

在昨天披露的中信银行招股说明书(申报稿)中,曾经造成中信银行H股聆讯通过延迟的BBVA股份界定,有了一个明确的说法。招股书称:“根据《投资人权利协议》,作为首次H股公开发行的一部份,BBVA持有的所有本行股份将转换为境外上市股。”

根据此前中信银行与BBVA的协议,BBVA于2007年3月1日以按议定参考汇率计算等值于人民币48.85亿元的美元完成认购中信集团所持中信银行普通股15.03亿股,占中信银行本次A股发行和H股发行前已发行股份的4.83%。

协议对BBVA的持股,限定了3年的锁定期。在首次交割时购买的股份和根据买入期权购买的任何股份,不得在购入有关股份之日第三个周年日结束前予以转让,而根据其反摊薄权利发行给BBVA的额外股份不得在发行股份之日第一个周年日结束前予以转让。

在锁定期过后,中信集团在BBVA计划出售持有的本行股份时享有第一要约权。如果中信集团并未接受要约,BBVA可向除中信银行竞争者外的第三方转让有关股份。

此外,根据协议,如果首次中信银行H股公开发行的每股发行价格高于BBVA购买的每股价格,BBVA同意支付首次H股公开发行的每股发行价格与每股购买价格之间的差额,但购买中信银行4.83%股份支付的总金额不超过等值于人民币51.33亿元的美元。

中信集团还同意以1.72亿元于本行H股发行1周年后向BBVA 出售5289.2万股中信银行股份,占紧随首次交割后本行发行在外股份0.17% 。如果H股IPO的价格高于每股人民币3.42 元,BBVA还将支付差额,但支付的金额不超过按议定汇率计算等值于870万元的美元。

协议还授予BBVA对中信银行股票的买入期权。可在中信银行H股发行交割日的第一个周年日至H股发行交割日的第三个周年日期间的任何时间,一次性行使以认购中信银行发行在外总股本的4.9%的股份,或是使BBVA所持中信银行股份在目前已购入股份的基础上达到中信银行发行在外总股本的9.9%的股份。

此外,双方还签订了排他性协议。BBVA将不在中国设立除代表处外的任何分支机构,而中信银行也不在西班牙境内设立除代表处以外的任何分支机构。

中信银行表示,与BBVA的合作将进一步提升本行在相关业务经营、管理方面的水平,并进一步提升本行的价值创造能力。BBVA还同意不在中国与任何第三方开展与中信银行“重点业务合作领域”和“核心业务”相同的业务。

“三维四动”策略继续提高零售业务占比

□本报记者 但有为

尽管最近三年零售业务占比已经有了显著提高,但继续扩充本行的零售业务仍将是中信银行今后的一个主要目标。

中信银行在昨日披露的《首次公开发行股票(A股)招股说明书》中表示,在巩固和强化对公业务优势的同时,中信银行将坚持“三维四动”的零售银行发展策略,继续建设具有中信银行特色的零售银行服务体系,提高零售银行业务在本行利润中的占比。

统计数据显示,截至2006年12月末,中信银行零售业务收入为23.86亿元,占总收入比例为13.4%。而在2004年和2005年年底,零售银行业务占比分别为10.6%和12.5%。不难看出,过去三年以来,该行的零售业务已经取得较大发展。

事实上,自2005年年初,中信银行就确定了大力发展零售银行业务的战略,并提出力争三年之内零售业务占比达到20%的目标。为此,2005年11月25日,“中信实业银行”正式更名为“中信银行”。

据了解,在中信银行提出的发展零售业务的“三维四动”策略中,“三维”的意思是客户、产品和核心竞争力,“四动”则是指加强公私联动、产品拉动、专业促动、全员推动,增强零售银行业务拓展力度。

在零售业务的利润增长点上,该行则提出,重点发展个人理财、消费信贷和信用卡三类高利润且高增长的业务,以提升零售银行的盈利能力。“本行还计划向日均理财总值500万元以上的客户提供私人银行服务。”该行在说明书中披露。

资料显示,截至2006年底,中信银行个人消费贷款余额为39.51亿元,占个人贷款总额的8.2%;贵宾客户达38526名;此外,该行信用卡业务于2006年12月份实现了盈利,成为国内以最短时间实现信用卡业务盈利的银行之一。

除继续提高零售业务占比外,该行还提出,将通过巩固和强化对公业务优势,充分发挥“中信”品牌和中信集团综合经营平台优势,进一步提高非利息收入比重等措施来促进该行业务发展。