|

由上海证券报和国泰君安证券研究所共同推出的最新一期中国证券业月度报告显示,随着证券交易量继续提升和新股的快节奏发行,证券行业已进入前所未有的快速发展时期,如果前4月市场交易水平持续到全年,则今年券商净利润有望达到730亿元,接近去年的3倍。

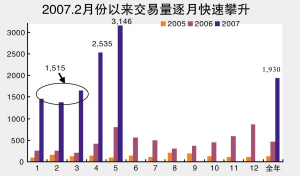

4月份,市场交易额承续了2月份以来持续快速放大的良好态势,当月实现股票基金权证交易额5.32万亿元,环比增长45.6%;日均股票基金权证交易额达到2535亿元,环比增长52.5%。这一日均交易额较1季度提升了67.3%。累计来看,前4个月两市共实现股票基金权证交易额13.96亿元,日均1790亿元,同比分别增长5.5倍和5.2倍。

4月份,新股发行也进入密集期,包括中国铝业和潍柴动力在内,当月共有14家新股IPO,由于有交通银行和中信银行两家大盘金融股登陆,发行规模也达到551亿元,发行家数和发行规模都创出年内新高。2007年以来累计IPO发行家数39家、筹资规模为1188亿元,平均每月近10家、筹资额297亿元,分别较去年高14.3%和44.9%。如果考虑到增发、可转债,前4个月筹资额达到1548亿元。

报告撰写人、国泰君安资深分析师梁静表示,结合到4、5月份的市场情况来看,由于交易量继续快速放大、新股持续快节奏发行,2季度券商的业绩将在1季度基础上继续爆发式增长,行业已进入前所未有的快速发展时期,景气度持续提升。按照4月份的日均交易额测算,2季度行业将实现交易额15.2万亿元,佣金收入超过450亿元,同比增长333%、环比增长75.9%。按照他们的模型测算,证券行业净利润对交易额的弹性系数为0.6,由此计算2季度整个行业的净利润将比1季度至少高出50%以上。

报告同时认为,如果把时间跨度拉长到全年,按照前4个月的日均交易额计算,2007年市场交易总量将达到43.5万亿元,实现佣金收入将超过1300亿元,同比增长近3倍,对应于行业全年的净利润约为730亿元,是去年的2.8倍。就目前的市场行情来看,这也许是一个较为保守的估计,若4月份2535亿元的日均交易额能够延续到全年,则全年的佣金收入和行业净利润分别达到1700亿元和920亿元,同比分别增长4倍和2.5倍。

经纪业务集中趋势明显减缓

□本报记者 剑鸣

最新一期中国证券业月度报告显示,就经纪业务来看,在业务量总体规模快速增长的同时,券商的竞争格局也悄然延续着去年以来的集中态势,但集中势头已经明显减缓。

4月末,前5名的市场份额由2006年末的25.05%提升至25.30%,而前10名的市场份额提升得更快,由40.29%提高到40.79%。就归并后的口径来看,前5和10名的集中度分别为29.72%和49.64%,虽然前者提升了0.41个百分点,但后者却有所下降。这也表明,内生式增长仍然在驱动行业集中,但其力度要远远弱于并购等外延式扩张。

就券商个体来看,归并后,中信证券前4个月的交易额达到2.16万亿元,以7.75%的份额遥遥领先于其他券商,其市场占有率也比上年提升了0.48个百分点,是前10名中增长最快的券商。在交易额超过1万亿元的券商中,市场份额的变化开始出现了明显的分化,华泰、国信、申银万国、广发和银河的份额都有不同程度的提升,其中华泰和申银万国的份额增幅分别达到0.33个百分点和0.27个百分点,显著的规模效应、高水平的服务质量以及逐步显现的品牌优势是这些券商份额提升的基础。

国泰君安分析师梁静认为,下半年融资融券、金融期货等创新业务的相继推出将成为券商开始新一轮洗牌的契机和强弱分化的分水岭。

五大券商垄断

八成IPO规模

最新一期中国证券业月度报告显示,投行业垄断竞争和强弱分化的态势十分明显,前4月,五大券商垄断了80.5%的IPO规模。

就投行业务来看,前4个月共有26家券商获得了IPO份额,但由于大盘股发行密度加大,投行业务排名榜上仍然呈现出了与上年类似的格局,在发行家数上,依然是国信、广发等领先;而在发行规模上,去年的前3名中信、银河、中金继续居于行业前列,中银国际、高盛高华也分别由于承销了兴业银行、中国平安的IPO而跻身于第一集团。这样,前5名IPO规模达到955亿元,集中度为80.5%;而剩余的21家平均每家的承销额和份额仅分别为11亿元、0.9%,垄断竞争和强弱分化的态势十分明显。报告认为,未来2至3年IPO仍将是大盘股的天下,中信、银河和中金等券商不仅资本实力雄厚、而且已经在大盘股IPO领域确立了品牌优势,他们的垄断地位将继续延续下去。但同时,投行业务的竞争也将呈现多元化格局,不仅在大小盘股承销上分化明显,随着投行业务范围的拓展,券商的投行业务也将不断向产业链上的直投、并购或债券市场等其他环节延伸,并逐步出现定位于专注于投行业务链上某些特定环节的专业化券商。(剑鸣)