|

昨日,强生控股公告,强生集团将向公司注入客运类优质资产,以履行一年前的股改承诺。上市公司一诺千金再次引发了市场对于资产注入承诺到期履行情况的强烈关注。根据沪深两个交易所网站的上市公司诚信档案,4家上市公司在下半年有履行股改时候承诺的优质资产注入义务,分别是青岛碱业、东方集团、博盈投资和桂冠电力。

其中,青岛碱业是离履约期到期日最近的。去年6月份公司股改时,大股东海湾集团承诺在2007年6月30日前注入700亩土地使用权。截至目前,海湾集团已经分批向青岛碱业注入了602亩土地使用权,与承诺的700亩相比还差198亩。青岛碱业表示,由于拟置入的土地目前为国有划拨地,办理出让手续须经相关政府部门批准,是分批注入的原因。公司又表示,剩余的198亩土地审批手续已经完成,只差过户,因此保证能按时履行承诺。

东方集团的履约截至日也相当接近,根据公司股权分置改革实施公告,公司控股股东东方集团实业股份有限公司承诺在股权分置改革实施后的12个月内,进行资产重组。2006年8月公司股东大会通过了股改方案,同意控股股东注入优质资产。根据承诺期限,东方实业应该于2007年8月之前履行。近日东方集团接受记者采访时表示,公司目前没有大的动作,可能控股股东还在决定要注入哪些资产,但可以肯定的是8月份之前承诺会得到履行,要注入的资产类别不会改变。大股东东方实业在股改中承诺注入的是金融或能源、矿业类优质资产,东方实业现持有海通证券6亿股股权。6月14日,都市股份吸收合并海通证券已经过会。东方实业极有可能注入海通证券资产,海通证券借壳上市的成功加大了东方实业的注资筹码。记者还进一步获悉,由于控股股东控制有民生银行等金融类上市公司股权,公司人员称不排除将其转让给上市公司的可能性。

博盈投资和桂冠电力没有特别明确的拟注入资产时间。博盈投资的控股股东金浩集团承诺在股改完成后,将通过定向增发、资产置换或现金收购等方式进一步对公司注入其已开发的和正在开发的商业不动产项目,通过资产重组使博盈投资逐步发展为专业从事商业不动产开发及租赁服务的上市公司。其中将在2007年底之前对公司注入其持有的北京金浩华置业有限公司20%以上股权。公司2007年一季度季报表示,公司实际控制人将会严格履行该项承诺。

桂冠电力2007一季度季报显示,公司通过定向增发收购岩滩水力发电厂资产的工作目前正在紧张有序进行中。公司大股东大唐集团在股改中表示,支持桂冠电力股权分置改革完成后,经国家有关部门批准,2006年下半年启动通过定向增发将岩滩水力发电厂注入桂冠电力的工作,并争取在2007年完成。同时,根据公司的需要,逐步将龙滩水电开发有限公司的发电资产注入桂冠电力。因此,下半年桂冠电力的资产注入同样值得期待。

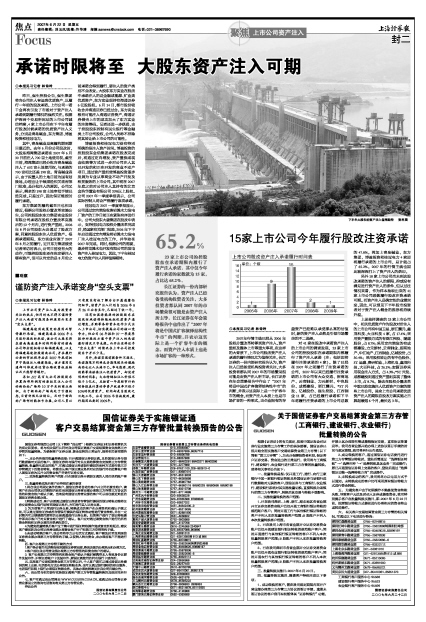

15家上市公司今年履行股改注资承诺

⊙本报见习记者 林诗吟

2007年行情主线已经从2006年股权分置改革转移到资产注入、资产重组及整体上市等重大事项,在这样的大背景下,上市公司股改资产注入承诺的履行情况尤为值得关注。长江证券的一份内部研究报告认为,资产注入已经备受机构投资者关注,大多投资者都认同2007年的市场繁荣很可能是由资产注入所主导。长江证券在年会策略报告中作出了“2007年将是中国式扩容演绎结构性牛市”的判断,并表示这实际上是一个扩容牛市的概念,而资产注入本质上也是市场扩容的一种形式。当企业拥有的存量资产已经难以承受那么高的估值时,新的资产注入必然是引领市场繁荣的不二选择。

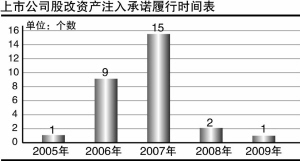

对41家在股改中承诺资产注入的上市公司的调查发现,23家上市公司的控股股东在承诺期限内都履行了资产注入承诺(注:包括即将履行注资承诺的4家)。除了已经在2007年之前履行了注资承诺的公司,2007年以来已经履行注资承诺的上市公司有大众交通、招商地产、云南铜业、力元新材、中色股份、成都建投、浙江震元、*ST兴发、亿城股份、强生控股、江西铜业11家,占已经履行承诺和下半年将履行注资承诺的上市公司总数的47.8%。再加上青岛碱业、东方集团、博盈投资和桂冠电力4家即将履行承诺的上市公司,总计就占了65.2%。2007年的行情主线也因此被深深打上了资产注入的烙印。

另外18家上市公司尚未到达股改承诺的资产注入的期限,抑或没有满足进行资产注入的条件,但从过往情况来看,作为样本抽取出来的41家上市公司悉数履行股改注资承诺可期。而资产注入是确定性的业绩突变,因此,可以预见下半年股市投资者对于资产注入概念的推崇将持续升温。

上述抽样调查的23家上市公司中,相关优质资产作为股改对价注入的上市公司有中国卫星、浙江震元、鑫茂科技、大亚科技4家,占17.4%;采用资产置换方式的有香江控股、隧道股份,占8.7%;采用定向增发的有成都建设、力元新材、云南铜业、招商地产、中江地产、江西铜业、亿城股份,占30.4%;采用股权转让的有中色股份、ST运盛、贵研铂业、上海机电、鑫茂科技、大亚科技,占26.1%;宏源证券采用现金注入方式,占4.3%;*ST兴发、成都建投则通过资产重组实现了整体上市,占8.7%。除去在股权分置改革中就已经实施注入优质资产方案的那些上市公司,其余上市公司承诺优质资产注入的期限自股改方案实施之日算起最短6个月,最长达3年。

65.2%

23家上市公司的控股股东在承诺期限内履行了资产注入承诺。其中仅今年履行承诺的家数就为15家,占比达65.2%。

长江证券的一份内部研究报告认为,资产注入已经备受机构投资者关注,大多投资者都认同2007年的市场繁荣很可能是由资产注入所主导。长江证券在年会策略报告中也作出了“2007 年将是中国式扩容演绎结构性牛市”的判断,并表示这实际上是一个扩容牛市的概念,而资产注入本质上也是市场扩容的一种形式。

■观察

谨防资产注入承诺变身“空头支票”

⊙本报见习记者 林诗吟

上市公司资产注入成为投资者关注的热点,但同时也不得不谨防资产注入承诺可能因各种原因而变身“空头支票”。

福建高速因政策变动原因而暂停履行承诺。福建高速在2006年6月进行股改时承诺,该公司大股东将在浦南高速通车时将所持有的浦南公司部分股权转让给福建高速,以支持福建高速控股浦南公司,并在履行必要的审批程序后在2007年底前把罗宁高速注入福建高速。该方案因交通部叫停政府还贷公路收费权益转让而只能暂停缓行。

再如:ST昆百大公司控股股东华夏西部所拥有的原拟定注入公司的新西南广场约10万平米的商业面积,由于新西南广场尚处于亏损状态,目前仍然无法转让。而对于新西南广场何时能扭亏为盈,公司人员以只有股东有权了解为由不愿透露任何细节。该资产注入计划自2006年8月26日公告至今,已经过了快一年。

还有如滨海能源的控股股东在股改时承诺将持续地把优质资产通过增发、并购等各种资本运作方式注入上市公司,切实提高公司的核心竞争力。但公司06年报和07一季度季报却对股改方案中资产注入的承诺履行情况只字未提。而开出这样近乎“空头支票”的情况在上市公司控股股东中并不少见。

另外,承诺实现前提条件不满足、承诺期限不明确或者期限较长的尴尬局面也让人头痛不已。华电能源、现代制药等承诺要注入优质资产,却没有明确时间表;大冶特钢拟注入价值不低于3亿元,且按前一年度经审计的财务报表计算的净资产收益率不低于 10%的优质资产,时间却是自股改之日起三年,公司2006年实施股改,履行期因此要到2009年。