●构成股市新一轮上升周期的主要基础就是中国经济的发展势头和人民币升值,尤其是人民币升值对股市上涨构成最强劲支撑。

●如果目前的财政政策和货币政策措施释放出的信号仍然无法抑制目前股市的非理性繁荣和结构性泡沫,管理层将会考虑出台更明确和更有力的措施,直至对股票市场产生实质性影响。如果正是这样,股票市场必将产生一次较大的修正。

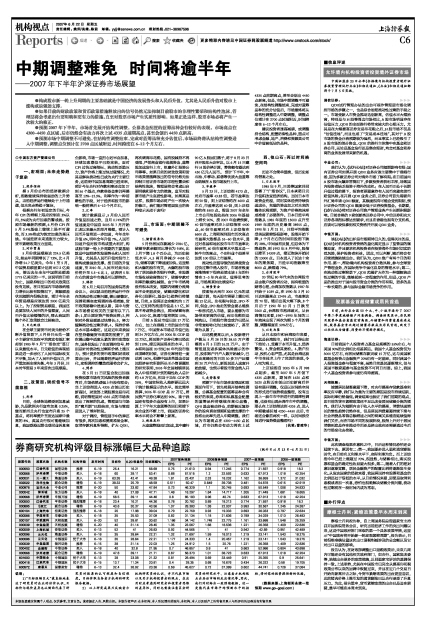

●预测2007年下半年,市场首先展开结构性调整,公募基金配置的蓝筹品种会有较好的表现,市场高点在4300-4450点区域,后市仍然会有动力再次上试4335点前期高点,甚至会创出4450点新高。

●预测市场中期调整不可避免,在结构性调整结束,完成对蓝筹品种充分估值后,市场最终将从结构性调整进入中期调整,调整点位预计在2700点区域附近,时间跨度在6-12个月左右。

⊙中国东方资产管理公司

一、宏观面:未来走势趋于复杂

1、经济指标

据5月份公布的经济数据分析,指数继续保持较强劲的上升势头,当前经济运行继续处于上行通道,但未来走势趋于复杂。

根据央行年初设定的目标,今年CPI的增幅上限应控制在3%以内,3%成为央行加息的警戒线。按照市场最新的预测,6月份CPI在5月3.4%基础上继续上扬不可避免,而3.5%将成为铁定加息的高压线。中国经济未来通胀压力较大,货币紧缩政策压力显现。

2、对外贸易

5月份我国顺差达224.5亿美元,较去年同期增长了73%,比4月净增54.7亿美元。今年1至5月,中国贸易顺差累计达到857.2亿美元,接近去年全年中国贸易顺差1775亿美元的一半。这说明到目前为止,国家抑制出口的相关政策还没有见效。在目前国内市场吸纳能力增长比较有限情况下,高额顺差状况短期内很难改变,预计今年全年贸易顺差应该达到2000亿美元以上。为了控制贸易顺差,我国还是要加快人民币的升值幅度,人民币升值比较缓慢的话,那么我国的整个外汇政策就会比较被动。

3、日元贬值

在全球主要货币对美元纷纷不断升值背景下,5月份日元兑一篮子主要货币加权平均真实有效汇率却创1985年9月“广场协定”签订以来最低水平。日元贬值的客观结果是进一步恶化了人民币国际收支不平衡,加大了人民币升值压力,并严重加剧全球失衡。今年3月份,日本对华贸易3年来首次出现顺差。

二、政策面:调控信号不能忽视

1、利率

目前,全球各地都受到加息威胁,先是欧洲央行宣布加息0.25%,继而新西兰央行也宣布升息25个基点,将利率提升至发达国家中最高的8%,英国央行很可能继续加息,我国香港近期也受同业拆息高企影响,市场一直担心迟早会加息,环球加息潮似乎已经来临。面对CPI过快过高指标、流动性泛滥压力、资产价格上涨过快过猛情况,尤其是解决流动性已成为央行主要任务,这说明中国加息周期已经来临,预计今年央行对存款利率还会加27到56个基点,存款准备金率仍再提高至12%-12.5%。利率作为一种前瞻性的手段,对于经济和股市的影响一般将滞后6-12个月左右。

2、汇率

统计数据显示,5月份人民币升值呈加速之势,当月0.74%的升值速度是中国自2005年7月开始汇改以来最大的单月涨幅。预计人民币升值将进一步加速,今年全年升值6%,明年全年升值7%。人民币加速升值对股市构成重大利好,构成股市新一轮上升周期的主要基础就是中国经济的发展势头和人民币升值,尤其是人民币升值对股市上涨构成最强劲支撑。按目前的升值速度,至2010年,人民币对美元比价将升至5.5-6比1,这表明5年左右的黄金牛市确是可以期待的。

3、调控

在6月上旬召开的国务院常务会议上,会议就当前经济运行中存在的流动性过剩问题,提出要稳定、完善和落实宏观调控各项措施,货币政策要稳中适度从紧,其中与资本市场密切相关的主要有以下几条:1、防止固定资产投资反弹;2、控制对外贸易顺差过快增长;3、努力缓解流动性过剩矛盾;4、保持价格总水平基本稳定。这是近年来我国在坚持稳健货币政策的前提下,首次提出稳中适度从紧的货币政策取向,国务院发出了全面调控信号,特别是针对流动性过剩和价格上涨压力。预计更多的货币政策和财政政策会出台,并且随着经济运行的深化,宏观调控的覆盖范围将会扩大。

4、博弈

在5月11日证监会发出加强投资股票市场有关风险的投资者教育后,市场依然顽强上行没有理会;当上证综指进入4335点创出历史新高时,财政部上调股票交易印花税,说明管理层对4335点的市场表现出了深深的忧虑。管理层与市场的“蜜月期”已经结束,市场与管理层进入了博弈阶段。

对于调控,管理层手中的牌还有很多,再次加息和提高准备金率、取消存款利息所得税、扩大QDII、再次调高印花税、国有股减持不再受限、严惩商业银行违规资金、蓝筹股加速发行上市、组建外汇投资公司等等。如果目前的财政政策和货币政策措施释放出的信号仍然无法抑制目前证券市场的非理性繁荣和结构性泡沫,管理层将会考虑出台更明确和更有力的措施,直至对股票市场产生实质性影响。如果真是这样,股票市场必将产生一次较大的修正。我们能对管理层发出的各种暗示无动于衷吗?

三、市场面:中期调整不可避免

1、储蓄股票化

5月份居民存款减少2784亿,储蓄存款余额同比增长为9.8%,比上月下降1.8个百分点,为历史较低水平,4、5两月净减少4458亿元,储蓄存款下降速度加快。这显然和火爆的股市有关,火爆的股市吸纳了居民较多的银行存款。在股票市场收益较高情况下,储蓄存款对利率的敏感性减弱。由于牛市格局没有根本改变,短期内储蓄分流局面不会明显改变,储蓄活期化和证券化(股票化、基金化)趋势仍将继续。目前,A股保证金余额约为1万亿,它支持的流通市值是5.7亿,如果不考虑资金流出,居民储蓄每流入1000亿,流通市值将增加10%。

目前A股总市值已达17万亿左右,加上在香港上市的国企市值7万亿,中国资本市场总市值已达到24万亿左右。而2006年GDP是22万亿,居民资产证券化率已经达到110%,接近美国现在的水平。日本和韩国在20世纪80年代股市泡沫顶峰的时候,证券化率曾经一度达到160%。根据中国改革基金会国民经济研究所副所长王小鲁课题组的研究表明,2005年全国城镇居民收入中没有统计到的隐性收入总计约4.8万亿元,相当于当年GDP的26%,中国实际收入差距要远远大于统计数据显示的水平。按此简单推算,2006年GDP是27万亿,居民资产证券化率达到90%。鉴于我国还有很多企业没有上市,如果计算上下半年大盘蓝筹的回归和接下来企业的不断上市,我国的证券化率水平将会不断攀上新高。

2、新股发行

大盘蓝筹股回归加速,其中建行90亿A股回归落子,将于8月23日召开股东大会审议。以6月15日建行H股价格计算,筹资额有望达到430亿元人民币。 预计下半年,中石油、中移动、联想等优质大盘蓝筹会陆续在A股市场发行上市。

3、市盈率

5月23日,上证综指4173点,对应市盈率43.83倍,若市盈率达到50倍,则上证综指约在4600点左右,市盈率达到60倍,则上证综指约在5500点。假设2007年全年上市公司每股收益在2006年基础上增长20%,按2007年业绩预测,40倍市盈率对应上证综指在4400点,60倍市盈率对应上证综指在6600点。上海和深圳股市历次高点市盈率大致都是55-60倍水平,通过对各国和地区股市牛市市盈率比较研究,60倍市盈率水平基本是一轮牛市的高点,个别行业个股甚至达到100倍以上市盈率。

流动性泛滥导致的结果使资金过快过集中涌入股市,市场在极度高涨情形下很容易使本该5年的行情在2-3年内走完。值得思考的是,市场果真如此演变吗?

4、增量资金

按照每天两市2000亿元的成交量计算,每天股市需要上缴印花税12亿元。印花税与佣金、IPO不同,佣金、IPO抽走的资金要么能换一种形式进入市场,要么能够为市场带来更高的估值,而印花税则是纯流出。目前股市资金或许已经从非常宽裕转化为比较宽裕了,甚至略为从紧了。

印花税提高以后,A股新增开户数从5月28日的38.53万户滑落到6月5日的16.21万户。由于管理层及诸多媒体风险提示的作用,股东账户开户人数开始减少,已经由高峰时的日均30多万户回落到20万户左右。新股民进入速度开始放缓,也预示着股市资金流入开始减少。

5、走势展望

预测下半年市场在宏观面和政策面作用下,首先将展开结构性调整,公募基金配置的蓝筹品种会有较好的表现,券商和私募基金配置的蓝筹品种将继续在高位盘整,QFII基金被动持仓,前期被反复炒作的没有真实预期和业绩支撑的个股将由此率先进入中期调整。我们认为市场高点在4300-4450点区域,后市仍然会有动力再次上试4335点前期高点,甚至会创出4450点新高。但是,市场中期调整不可避免,在结构性调整结束,完成对蓝筹品种的充分估值后,市场最终将从结构性调整进入中期调整,调整点位预计在2700点区域附近,时间跨度在6-12个月左右。

建议投资者逢高减磅,或调整持仓结构,配置防御性品种,重点可考虑金融、地产、消费和资源类公司中价值被低估的品种。

四、他山石:再以时间换空间吗

历史不会简单重演,但历史却有借鉴之处。

1、日本股市

1985年9月,日美等国家共同签署了“广场协议”,日本承诺日元升值和改变经济结构。当时日本市场资金充溢,同时实体经济持续快速成长,充溢的资金加之对未来的整体乐观预期,为资产价格泡沫形成准备了必要条件。日本日经平均指数从1985年底的13000点升至1989年底的历史最高38915点。1990年1月21日,日经平均指数受美国紧缩银根影响,股指开始下降,3个月左右的时间里股指下跌约28%。中间虽有反复,但总体为下降趋势,到1992年8月中旬,股指已降至14309点,接近泡沫开始时的13000点。日本进入了长达十余年的萧条期,日经平均指数降至8000点,跌幅逾79%。

2、台湾股市

20世纪80年代末的台湾股市是由散户投资者拉动,拥有极重的赌博心理。台湾加权指数从1987年开始于1039点,在1990年2月10日达到最高点12495点,市盈率达到70倍。随后出现大幅下跌,8个月后于1990年10月1日跌至2560点,台湾股市泡沫破灭。从台湾情况来看,1987-1990年间的三年泡沫出现了两次为期3个月的调整,调整幅度在50%左右。

3、以史为鉴

从日本股市和台湾股市来看,尤其是台湾股市,我们可以得出如下结论:1、受惠于本币升值。2、经济繁荣。3、资金极其宽松。4、散户拉动,投机心态严重。尤其是台湾这波牛市在技术上作了完美的表现,令人叹为观止。

上证综指自2005年6月998点起步,截至2007年5月创下4335点新高。期间在1620点和2620点附近在创出历史新高后并没有展开调整,仅是以时间换空间的形式进行强势横盘整理,没有出现上一波牛市中所进行的规律性调整,也没有出现台湾牛市中的调整。那么在上证综指达到4335点,进入中期敏感区域4230-4450点后,市场还会像前两次一样,以时间换空间进行强势横盘整理吗?

(执笔:曹建华)