|

物价:粮价上涨将引发温和通胀

CPI的研究必须从食品开始。因为食品在中国CPI 中的比重高达33%以上,权重位居第一,因而CPI 的走势与食品价格的走势具有极高的相关性。所以说,食品价格依然是决定CPI 的关键因素,抓住了食品价格的波动特征,就抓住了CPI 的预测范围。

食品价格上涨源头在于粮食价格的上涨,因而近期食品价格的上涨具有明显的成本推动特点。从近年来的粮食产量看,虽然已连续三年增产,但也只是恢复性增长,2006年的粮食产量还没有达到1988年、1999年的高水平。我国粮食总体上的供求关系,虽然处于基本的平衡状态,但这种平衡是一种总量上的紧平衡,一旦出现很小的供求缺口,就会引起粮价的上涨。

我们预计,在今年下半年,我国粮食价格将保持稳中趋升的态势,消费者也将面临食品价格高企的时期。这使得食品价格的季节性变动明显受到影响,加大了我们对CPI 的预测的难度。

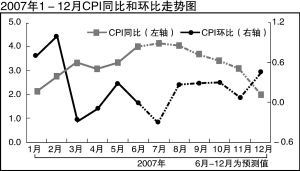

综合考虑各种因素,对于今年CPI走势,我们预计CPI同比在今年的6-10月维持在高位,高点可能出现在7月,之后缓慢回落,11月后将迅速回落至3%以下。根据食品价格的上涨情况,我们提高2007年CPI同比的预测,认为2007年的CPI同比会处在略高于3%的水平上,最大可能在3.2%-3.3%的区间内。

货币政策:物价是关键,信贷的忧虑减少

关于货币政策有两个重要问题:其一,是资产泡沫对货币政策的影响有多大,央行是否会为了A股资产价格的飞涨而提高利率?其二,信贷水平什么时候能逐渐恢复正常?以上两点关系债市今年的投资机会。

———物价才是货币政策的决定变量,资产价格只是关注变量。今年以来,由于A股资产泡沫化的迹象比较明显,国内经济学界掀起了一轮关于货币政策是否还需要针对资产泡沫的讨论(货币政策的首要决策目标是物价这一看法在经济学界没有异议)。我们认为,货币管理当局对这一讨论的认识,将深刻影响中国债券市场未来几年的变化,故值得认真研究。

央行行长周小川也就此问题发表了看法。4月中旬,在中国人民银行长沙中心支行的一次讲话中,周小川比较明确的表示,货币政策调控最主要的目标是针对通货膨胀,央行只是关注资产价格的变化,没有把资产价格当成调控的主要依据。

———M2 进入下降通道,信贷压力减小。贷款的高低是决定央行公开市场操作力度的主要因素。从5月份的数据来看,虽然当月人民币贷款的绝对值偏高(高于上年同月值约400亿元),但我们对贷款的担心还是有所减少。

这是因为: 其一,人民币贷款的增速有趋于稳定的迹象,4月、5月连续两个月已经稳定在16.5%水平附近,这或许说明央行的“窗口指导”开始发挥作用。此外,我们还从相关媒体信息渠道了解到,目前各大行都建立了非常严格的贷款审查制度,相对大额的贷款权限基本都被回收到总行,因此下半年贷款再度失控的可能性比较小;其二,更关键的是,最重要的指标———广义货币M2的增速已经连续三个月下降。实际上,贷款投放的绝对额多少并不是观察货币投放最有效的指标,看货币,关键是看M2增速,这个指标可以反映出当月的信贷创造了多少货币。5 月份贷款的绝对值虽然偏高,但这一信贷投放并没有创造出更多的货币,M2 增速反而还逐渐向央行提出的16%目标回落。

———固定投资有明显的反弹压力,但目前还不至于需要单独为其动用货币政策,固定投资依然在观察期。

投资时机可能在9月前后

影响下半年债券投资节奏的因素,来自两个方面,其一,是物价持续走高引发的加息预期;其二,是财政部即将发行的特别国债。

我们始终认为,如果今年的秋粮生产不出现大的问题,中国的物价并不存在失控的风险。

根据我们目前对物价的判断,我们认为今年剩余的加息次数在1-2次内(以27bp 为一次),超过2 次的可能性比较小,而目前的收益率曲线3年以内的短端已经蕴涵了一次加息预期,5年以上的中长端蕴涵的加息预期达到了1.5次。

这样描述收益率曲线,我们的意思不是说只要收益率曲线蕴涵了2次加息预期,就是买入的机会。市场通常是对未知充满恐惧,如果没有见到物价明显的回落,新的加息预期可能会不断出现,将收益率曲线越推越高。

此外,我们认为,特别国债并不会严重冲击债券市场。

根据以上的分析,我们认为,下半年信贷的忧虑并不大,单纯的资产泡沫化也不足以引致加息,关键是物价和特别国债发行细节的明朗化。而物价的回落可能需要到7月或8月以后,因此债市总体的机会初步估计在9月份前后。