|

⊙陈雅鉷

从股指期货问世至今,已经超过25年,有几十个股票指数成功被开发为股指期货,我们将着重从国际比较的角度分析沪深300指数的抗操纵性。一般而言,考察指数抗操纵性时都会从市值规模、流动性、权重集中度、行业分布等角度进行分析,很多文章从流动性、市值的角度分析沪深300指数的抗操纵性问题,本文则着重从后面几个角度加以分析。

沪深300指数权重较为分散

一般而言,作为股指期货标的指数,如果权重过于集中在少数几只股票,那么操纵起来则比较容易,因此权重集中度是投资者最关注的抗操纵性指标。

从国际横向对比看,沪深300指数的权重是比较分散的。根据6月25日收盘数据计算,沪深300指数中最大样本股占比在3%左右,前5大权重股累计占比为14.18%,而前10大重仓股的权重和为22.05%,这样的权重分布较中国香港恒生指数、法国CAC指数、德国DAX及印度Nifty指数分散得多,与韩国KOSPI 200相比也更为合理,而与美国S&P 500、日本日经225等指数比较相近。

另外根据测算,即使在考虑限售流通股逐步解禁的情况,到2009年底,沪深300指数中单个样本权重超过5%的可能性也不大,前5大样本股权重在17%左右,前10大样本股权重在25%左右,与国际各主要期货标的指数相比,仍然属于比较低的水平,少数股票价格变动对指数的影响不会太大。

沪深300指数具有行业分布合理特征

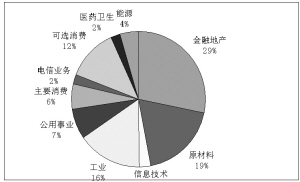

随着我国金融体制改革的深化,去年下半年以来,大中型金融企业上市速度加快,中国银行、工商银行、中国人寿、中国平安等国内最大的银行、保险公司已经上市,金融类上市公司市值急剧膨胀,在整个金融市场中的占比迅速上升,许多投资者都担心金融行业在沪深300指数中占比过大。

事实上,金融股权重占比高,并不是中国证券市场独有的情况,除少数股票市场(如印度孟买证券交易所)外,金融行业在全球各股票市场中都是位高权重。同样,金融行业也是各主要股指期货标的指数中权重最大的行业。除印度Nifty指数外,国际主要股指期货标的指数中金融业的权重基本都在20%以上,欧洲STOXX 50指数与中国香港恒生指数中金融行业的权重竟然分别达到了40.3%与38.99%。

由于沪深300指数在计算中,只考虑自由流通股本,国有股、战略投资者持有股票及高管股是不计入指数的,这就有效降低了金融股在指数中的权重占比(工行、中行等大的金融股自由流通股占比相对比较低)。虽然金融行业股票总市值在沪深两个市场占到50%以上,但在沪深300指数业占比仅在20%左右,虽说金融保险类股票仍然是指数中的最大行业,但并没有处于绝对优势的地位,即使将地产类股票归入到金融行业中,金融行业的权重也在30%以下。这种情况与S&P 500指数差不多,而和其他指数相比是比较低的。

可见,从行业角度来看,毋庸担心会通过个别行业操纵沪深300指数。

沪深300指数基本没有杠杆效应

上证指数是存在一定的杠杆效应的,主要原因就是指数加权股本与成份股自由流通股本之间存在巨大差异,使得指数的涨跌幅度被放大,投资者容易通过少量资金就可影响指数的走势。而对沪深300指数而言,由于采用了自由流通量加权,这种杠杆效应基本上是不存在的。

我们以6月25日收盘的数据进行了测算,在只考虑前5大权重股,其他股票价格保持不变的情况下,假定只有指数中的前5大权重股股价发生变化,其他股票股价不变,不考虑涨跌停板的限制,拉动沪深300指数上涨10%需要3608亿资金,而拉动上证综指上涨10%只需要662亿资金。单从这点看,通过前5大权重股,操纵沪深300指数的难度是操纵上证指数的5.4倍。

由于沪深300指数在计算中采用了分级靠档方法,与实际的自由流通市值存在一定的差异,因此也存在一定的杠杆效应。根据测算,上证指数杠杆倍数为3.56倍,前5大权重股杠杆倍数达19.84倍,而沪深300指数整体杠杆倍数是1.15倍,前5大权重股杠杆倍数则为1.09倍,与上证指数相比,沪深300指数几乎没有任何杠杆效应。

未来沪深300指数抗操纵性将进一步增强

随着中国铝业、交通银行等成功发行A股,建设银行与中石油也相继发布回归A股公告,中国电信、中国神华等也表示计划发行A股。相信在H股回归到一定阶段后,红筹公司的回归也会启动。今年以来,国企H股公司回归A股的序幕已经拉开,并已成为市场关注的焦点。

加快大型蓝筹股的发行,包括H股和红筹的回归,从长期看,它不仅有利于增加A股市场在国民经济中的代表性,而且在海外上市的公司法人治理结构比较完善,运作比较规范,有助于带给我国内地上市公司先进的管理经验,从而提高我国证券市场总体质量,有利于A股市场的稳定发展。更直接地,这些公司大都是规模庞大的超级大盘股,按照沪深300指数规则,它们中的许多都必然会成为沪深300指数的样本股,能够进一步降低沪深300指数的集中度,使各大蓝筹股之间形成一种相互制约的关系,避免少数几只股票的拉升引发股指的大起大落,指数的抗操纵性会进一步增强。

另外,还有一种现象是,除建设银行等少数公司外,国内大的银行、保险类股票的上市已经基本完毕,今后相当长一段时间内将不再会有大的银行保险类公司上市,这对于降低沪深300指数中的金融保险行业权重也会有一定益处。

结论:沪深300指数总体抗操纵性较好

通过以上分析我们发现,从国际范围内来看,沪深300指数的权重集中度处于合理水平,行业分布相对比较均衡,抗操纵性总体来说处于较好水平,无论是个股还是行业板块,目前都不具备对指数构成决定性影响的能力,而且随着国企H股逐步回归A股市场,沪深300指数的抗操纵性还会进一步增强。

当然,在每一个金融衍生品市场,投资者都有获取暴利的想法,即使是全球抗操纵性最强的指数,也会有被操纵的可能。为了防止这种情况的发生,关键是要建立股票市场与期货市场间的跨市场监管机制,从现货、期货两个市场规范投资者特别是大机构投资者的操作行为,提高违规成本,尽量降低投资者操纵市场的冲动。

表1:主要期货标的指数权重集中度

名称 样本量 最大样本股占比 前5大样本股占比 前10大样本股占比

韩国KOSPI 200指数 200 - 31.44% 44.25%

中国香港恒生指数 33 19.49% 47.01% 62.29%

德国DAX 指数 30 10.20% 32.57% 62.28%

美国标准普尔500指数 500 3.38% 11.96% 19.42%

法国巴黎CAC 40指数 40 11.97% 36.54% 54.56%

日经225指数 225 3.02 12.91% 23.30%

印度Nifty指数 50 10.24% 38.55% 56.83%

中国沪深300指数 300 3.36% 14.18% 22.05%

资料来源:中证指数有限公司,彭博资讯

表2:主要期货标的指数中的最大行业占比

指数名称 最大权重行业名称 行业权重比例

伦敦FTSE 100指数 金融业 27.17%

中国香港恒生指数 金融业 38.99%

德国DAX 指数 金融业 26.73%

美国标准普尔500 指数 金融业 21.6%

法国巴黎CAC40 指数 金融业 22.92%

道琼斯欧洲STOXX 50指数 银行保险业 40.3%

印度Nifty 指数 软件 18.93%

中国沪深300指数 金融保险业 20.08%

资料来源:彭博资讯

表3:通过前5大样本股操纵上证指数与沪深300指数的难易程度对比

上证指数 沪深300指数

指数加权市值(亿) 131403 39217

上证指数涨10%需要增加的加权市值(亿) 13140 3922

前5大权重股加权市值(亿) 43602 5563

前5大权重股自由流通市值(亿) 2198 5117

前5大权重股累积权重 33% 14.18%

需要的资金量(亿) 662 3608