|

截至2006年,全国有1.8万家白酒企业,行业竞争非常激烈,特别是中低档白酒品牌,竞争进入白热化。2006年白酒产量为397万吨,销售收入971亿元,同比增长31%,利润总额100亿元,同比增长34%。近几年来,利润总额增长率一直是高于销售收入增长率,行业景气持续看好。

白酒的行业发展主要分成4个大的阶段。现阶段白酒行业的发展主要有4个发展特点:

(1)未来的白酒销量增长主要是来自于盈利能力比较强的中高档酒,这部分占总销量比重比较低,占比较高的低档酒基本处于供大于求的局面,所以总的来看,白酒销量增长将会放缓,增长率大约在10%左右,但是由于产品结构的优化,带来利润总额和收入仍将保持高增长。

(2)高档酒垄断竞争。高档酒市场主要集中在茅台、五粮液、庐州老窖等品牌的竞争,低档酒竞争白热化,龙头企业有退出低档酒竞争的趋势,如五粮液新的营销策略就是逐步退出每瓶10元以下的低档酒市场,泸州老窖2006年一年就砍掉了以红高粱品牌为主的低档酒,山西汾酒2006年也停产了低档酒玻汾,白酒行业的盈利能力将进一步向这些优势企业进行转移。

(3)地方白酒企业竞争的能力增强,比如说洋河大曲、双沟近几年也推出了中高档产品,而且在市场上有不错的表现,它们的出现对龙头企业的产品可能会形成一定的冲击。

(4)企业以内生性增长为主,很少看到白酒企业特别是大型的白酒企业间的并购事件发生,主要有以下三点原因:第一是地方保护,白酒企业一般是位于经济欠发达地区,白酒的税收是当地政府的重要财政支柱,当地政府对并购有排斥;二是成本,白酒行业进入门槛较低,特别是对于大型白酒企业而言,由于规模效应,其自建成本要低于并购成本;三是产品的特殊性,白酒有不同的香型,即使在生产相同香型的白酒企业间进行并购,品牌间的不同诉求也会给并购后公司带来发展的障碍。

提升行业盈利能力的关键因素

从国际的发展经验来看,一般认为,人均GDP达到1000美元,是消费升级的触发点。2006年,我国人均GDP已经达到了2000美元,正处于消费升级的大环境中。

对于白酒行业而言,消费的升级带来产品结构升级,白酒龙头企业产品结构的不断优化迎合了消费者的需求升级。消费升级将会进一步提升白酒企业的盈利能力。

2005年以来,国家出台了多项规范白酒行业健康发展的政策法规,在这些政策法规中,消费税和所得税税率的下调对白酒公司的业绩影响最为直接。

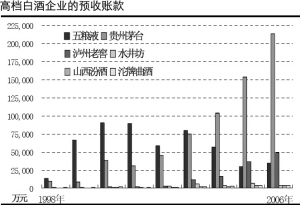

白酒龙头企业的盈利主要来自于高档白酒,高档白酒是零售价格在每瓶300元及以上的白酒,目前高档白酒品牌主要有五粮液、茅台、国窖1573、水井坊,山西汾酒的青花瓷,沱牌曲酒的舍得酒。高档白酒市场主要有4个特点:第一是销量基数小,2006年高档白酒总的销量约为2.6万吨,占白酒总销量比重在0.7%左右,销量基数非常小;第二品牌集中度高,茅台和五粮液两个品牌占高档白酒总销量的比重就达到了73%,而前6个主要品牌的销量占比为88%,高档白酒基本处于垄断竞争的局面;第三是盈利能力很强,2006年高档白酒的收入是125亿元,占到整个白酒行业收入比重是13%,净利润占到了70%;第四点是市场供不应求、产品量价提升,这也体现出其奢侈性的特点,白酒企业的预收账款的大小能很好地反映该产品在市场上的供求情况。

由于白酒良好的消费文化基础、居民收入的提高以及产品结构的改善,白酒行业景气程度将不断上升,白酒行业的龙头企业将最先受益于行业景气的利好,从价值投资理念的角度出发,几家龙头企业业绩较快增长是比较明确的,业绩高增长可以抹平目前的高估值。

本版制图 郭晨凯