同方股份有限公司非公开发行股票发行结果暨股份变动公告

特别提示

本公司董事会及全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或重大遗漏负连带责任。

重要提示:

1、发行数量和价格

股票种类:人民币普通股(A股);

发行数量:5400万股;

发行价格:23.2元/股;

募集资金总额:125,280万元。

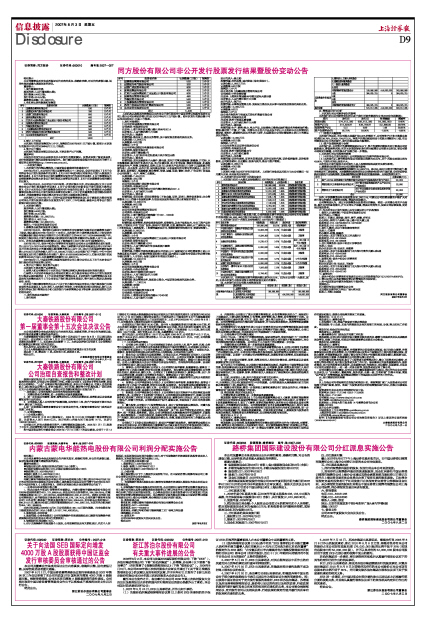

2、各机构认购的数量和限售期

3、预计上市时间

本次发行的股票限售期为12个月,限售期自2007年8月1日开始计算,即预计本次发行的股票中可以在2008年8月1日上市流通。

4、资产过户情况

本次发行的股票全部以现金认购,不涉及资产过户问题。

重要声明

本报告目的仅为向公众提供有关本次发行的简要情况。投资者如欲了解更多信息,应仔细阅读发行情况及股份变动报告书。发行情况及股份变动报告书全文同时刊登于上海证券交易所网站(http://www.sse.com.cn)。

一、本次发行概况

1、本次发行的内部决策程序、中国证监会核准结论和核准文号

2007年2月3日,本公司召开第三届董事会第三十二次会议,会议审议通过了《关于公司符合非公开发行股票条件的议案》、《关于2007年度向特定对象非公开发行A股股票方案的议案》、《关于本次非公开发行募集资金使用可行性报告的议案》、《关于提请股东大会授权董事会处理本次非公开发行股票具体事宜的议案》、《关于前次募集资金使用情况的议案》。

2007年2月26日,本公司召开2007年第一次临时股东大会,会议表决通过《关于公司符合非公开发行股票条件的议案》、《关于公司向特定对象非公开发行股票方案的议案》、《关于本次非公开发行募集资金使用可行性报告的议案》、《关于提请股东大会授权董事会处理本次非公开发行股票具体事宜的议案》、《关于前次募集资金使用情况说明的议案》,并授权董事会全权办理本次非公开发行A股股票相关事项。

本次发行已于2007年7月11日经中国证券监督管理委员会《关于核准同方股份有限公司非公开发行股票的通知》(证监发行字[2007]179号)核准,核准本公司非公开发行新股不超过8000万股。

2、本次发行情况

股票种类:人民币普通股(A股);

发行数量:5400万股;

发行价格:23.2元/股;

募集资金总额:125,280万元;

发行费用:2,400万元;

募集资金净额:122,880万元;

保荐人:平安证券有限责任公司

3、募集资金验资和股份登记情况

2007年7月26日,深圳南方民和会计师事务所在审阅银行进账单后对募集资金进行了验证,确认截至2007年7月26日17:00时止,本次发行的主承销商及保荐人平安证券在中国建设银行股份有限公司深圳市分行营业部开立的44201501100059988888账户内,收到同方股份非公开发行普通股(A股)获配的机构投资者缴纳的认股款人民币125,280万元。并对本次募集资金实收情况出具了深南验字(2007)第120号《验资报告》。

2007年7月27日,信永中和会计师事务所有限责任公司对本公司募集资金进行验资,并出具XYZH/2007A8006号验资报告。确认主承销商平安证券有限责任公司于2007年7月27日将本次非公开的普通股(A股)筹集的资金人民币125,280万元扣除承销费和保荐费2,079.20万元后的余额人民币123,200.80万元划入本公司账户(开户银行:中行中关村科技园区支行同方募集资金专用账户,账号:816603580508094001),扣除本次发行的其他费用320.80万元后,本次募集资金净额为122,880万元。

2007年8月1日,中国证券登记结算有限责任公司上海分公司出具了关于本次非公开发行股份的证券变更登记证明。

4、资产过户情况(涉及资产认购)

本次发行不涉及资产认购事项。

5、保荐人和公司律师关于本次非公开发售过程和认购对象合规性的结论意见

(1)保荐人平安证券有限责任公司结论性意见:同方股份有限公司非公开发行股票发行过程及认购对象符合《上市公司证券发行管理办法》、《证券发行与承销管理办法》及其他有关法律法规关于上市公司非公开发行股票的各项规定,整个发行过程及认购对象合法、合规。

(2)北京市海问律师事务所出具了《关于同方股份有限公司非公开发行股票发行过程合规性的见证意见》,认为:发行人本次发行的询价、定价和股票分配过程合规,发行人本次发行符合《发行管理办法》和《证券发行与承销管理办法》等法律、法规和规范性文件的相关规定。

二、发行结果及对象简介

1、发行结果

上述机构认购股票的禁售期自本次非公开发行股票在中国证券登记结算有限责任公司上海分公司办理证券登记的当日(2007年8月1日)开始计算。即本次发行的股份最早可以在2008年8月1日起上市流通。

2、发行对象情况

(1)公司名称国泰基金管理有限公司

公司类型:有限责任公司

注册地:上海市浦东新区峨山路91弄98号201A

注册资本:人民币壹亿壹千万元整

法定代表人:陈勇胜

经营范围:基金设立、基金业务管理,及中国证监会批准的其他业务。

认购金额:12,064万元

认购数量:520万股

限售期:12个月

(2)公司名称成都国光电器股份有限公司

公司类型:股份有限公司

注册地:成都市建设路2号

注册资本:人民币陆仟玖佰陆拾叁万玖仟柒佰元整

法定代表人:蒋世杰

经营范围:真空及微波电子元器件、漆包线、真空开关管及接触器、断路器、开关柜、火灾报警系统、激光治疗机系列产品、电子仪器仪表、电子专用设备、微波加热设备、机载服务设备的生产、销售、安装调试、服务;以及与上述相关产品的进出口业务(以国家核定范围为准);实业投资,合作开发、国内商品贸易(不含国家专控专营专卖的商品),技术开发、咨询、服务转让,电器维修,物业管理、仓储、运输、租赁;餐饮、住宿、广告业务(仅限其分公司经营)。生产、零售工业氮氧。

认购金额:7,424万元

认购数量:320万股

限售期:12个月

(3)公司名称成都仁道投资有限公司

公司类型:有限责任公司

注册地:成都市下南大街59号世代锦江商务酒店22F-4

注册资本:人民币贰仟万元整

法定代表人:曾永林

经营范围:项目投资:项目投资咨询(不含金融、证券、期货);商务信息咨询;企业管理咨询(以上范围不含国家法律、行政法规及国务院决定禁止和限制的项目)。

认购金额:18,560万元

认购数量:800万股

限售期:12个月

(4)公司名称新理益集团有限公司

公司类型:有限责任公司

注册地:上海市黄浦区河南南路1号1001-1005室

注册资本:人民币伍亿元整

法定代表人:刘益谦

经营范围:投资管理,经济信息咨询服务,投资咨询,以电子信息技术,生化工程产品的研究、开发和生产的“四技”服务;房地产开发经营,百货,建筑材料,钢材;化工原料及产品(不含危险品),医药投资。(经营范围涉及许可、资质经营的凭有效许可、资质证经营)。

认购金额:9,280万元

认购数量:400万股

限售期:12个月

(5)公司名称江苏开元国际集团轻工业品进出口股份有限公司

公司类型:股份有限公司

注册地:南京市建邺路100号

注册资本:人民币壹亿贰仟玖佰叁拾捌万圆整

法定代表人:谢绍

经营范围:自营和代理各类商品和技术的进出口(国家限定公司经营或禁止进出口的商品和技术除外);经营对销贸易和转口贸易;国内贸易(国家有专项规定的办理审批手续后经营);人才培训;仓储(国家有专项规定的除外)。

认购金额:18,560万元

认购数量:800万股

限售期:12个月

(6)公司名称招商基金管理有限公司

公司类型:中外合资经营

注册地:深圳市深南大道7088号

注册资本:人民币壹亿陆仟万元整

法定代表人:牛冠兴

经营范围:基金管理业务,发起设立基金,中国证监会批准的其他业务。

认购金额:11,136万元

认购数量:480股

限售期:12个月

(7)公司名称华源投资有限公司

公司类型:有限责任公司

注册地:上海浦东新区高科西路551号404室

注册资本:人民币叁仟万元整

法定代表人:徐立勋

经营范围:对外投资,国内贸易(除专项规定)。

认购金额:2,992万万元

认购数量:560万股

限售期:12个月

(8)公司名称上投摩根基金管理有限公司

公司类型:中外合资经营

注册地:上海浦东富城路99号震旦国际大楼20楼

注册资本:人民币壹亿伍仟万元整

法定代表人:陈开元

经营范围:从事基金管理业务、发起设立基金以及从事中国证监会批准的其他业务。

认购金额:12,992万元

认购数量:560万

限售期:12个月

(9)公司名称苏州市相城区江南化纤集团有限公司

公司类型:有限责任公司

注册地:苏州市相城区黄埭镇

注册资本:人民币贰亿叁仟万元整

法定代表人:顾志强

经营范围:生产、销售:热力、电力产品,回纺涤纶三维卷曲短纤维及各种涤纶短纤维;销售:精对苯二甲酸、乙二醇。经营本企业自产产品及技术的出口业务和本企业所需的机械设备、零配件、原辅材料及技术的进口业务,但国家限定公司经营或禁止进出口的商品及技术除外。

认购金额:12,992万元

认购数量:560万股

限售期:12个月

(10)公司名称东吴证券有限责任公司

公司类型:有限责任公司

注册地:苏州市爱河桥路28号

注册资本:人民币拾亿圆整

法定代表人:吴永敏

经营范围:证券的承销,证券的自营买卖,证券交易的代理,证券抵押融资,证券投资咨询,公司财务顾问,企业重组、收购与兼并,基金与资产管理。

认购金额:9,280万元

认购数量:400万股

限售期:12个月

上述发行对象与公司不存在关联关系,上述发行对象及其关联方与本公司最近一年无重大交易,未来没有交易安排。

三、本次发行前后公司前10名股东变化

1、本次发行前前十大股东及持股情况(2007年6月29日收盘后)

注:根据公司的股权分置改革方案,公司控股股东清华控股有限公司持有的有限售条件的流通股189,986,980万股于2009年2月10日获得上市流通权。

2、本次发行后前十名股东及持股情况(2007年8月1日收盘后)

本次发行后,现控股股东清华控股持股比例为30.22%,仍为本公司第一大股东,因此,公司本次发行不涉及导致公司控制权发生变化的情形。

四、本次发行前后公司股本结构变动表

五、管理层讨论与分析

1、本次发行对公司财务状况的影响

本次发行前后公司财务状况对比如下(发行前财务数据为公司2006年年报数据):

(1)净资产大幅提高

本次发行完成后,在公司股本规模扩张9.40%的情况下,公司净资产(不含少数股东权益)增加38.78%,达439,704.97万元。净资产的增长幅度相当于总股本增幅的4.13倍,在公司整体实力壮大的前提下,发行前股东权益大幅增加。

(2)资产负债结构趋于合理

本次发行后,公司资产负债率降低到60%以下,资产负债率的降低有利于提高公司的融资能力,降低财务风险;同时本次股票溢价发行将大幅增加公司资本公积金,使公司资本结构更加稳健,公司的股本扩张能力进一步增强。

2、本次发行对公司治理的影响

(1)本次非公开发行股票后,公司控股股东仍为清华控股有限公司。

(2)本次发行后,清华控股有限公司持股比例降为30.22%,前十大股东持股比例为43.86%,与发行前相比变动不大。

本次非公开发行股票不会对发行人法人治理结构造成新的实质性影响。

3、募集资金投资项目对公司后续经营的影响

本次非公开发行股票募集资金净额为122,880万元,其中92,880万元将用于数字城市、数字电视及军工通信领域。本次募集资金投资项目是公司结合各项目的市场前景、公司的竞争优势及实施的产业结构调整、发展战略等综合因素考虑后的最佳选择。具体投资项目如下:

另外,本次募集资金补充流动资金30,000万元,可满足公司经营规模的不断扩大对货币资金的需求,改善资本结构,增强抗风险能力。

公司管理层认为,通过本次募集资金投资项目的建设,将进一步完善公司的产业结构,提升公司的盈利能力,扩大公司生产规模,增强公司竞争力,促进公司持续发展,更好地回报投资者。

六、为本次非公开发行股票出具专业意见的中介机构情况

1、保荐人(主承销商):平安证券有限责任公司

法定代表人:叶黎成

联系人:王惠云、秦洪波、陈华、周宇、李建、乔军文

办公地址:深圳市八卦岭八卦三路平安大厦三层

联系电话:010-59734995010-59734981

联系传真:010-59734978

2、发行人律师:北京市海问律师事务所

负责人:江惟博

经办律师:赵燕、徐毓秀

办公地址:北京市朝阳区东三环北路2号

联系电话:010-64106566

联系传真:010-64106928

3、会计师事务所:信永中和会计师事务所

负责人:张克

经办注册会计师:张克东、朱敏珍

办公地址:北京市东城区朝阳门北大街8号富华大厦A座9层

联系电话:010-65542288

联系传真:010-65542190

4、验资机构:信永中和会计师事务所

负责人:张克

经办注册会计师:张克东、王映浒

办公地址:北京市东城区朝阳门北大街8号富华大厦A座9层

联系电话:010-65542288

联系传真:010-65542190

七、备查文件

1、信永中和会计师事务所有限责任公司出具的验资报告(XYZH/2007A8006号);

2、登记公司出具的新增股份登记托管情况的书面证明;

3、经中国证监会审核的全部发行申报材料。

查阅地点:

同方股份有限公司董事会办公室

北京海淀区清华同方科技广场A座29层

联系人:孙岷、张园园

同方股份有限公司董事会

2007年8月3日