|

⊙杨迈军

上海期货市场运行出现五大变化

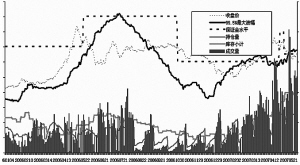

第一,交易规模稳步扩大,活跃程度反映宏观经济运行状况。随着我国国民经济快速发展,上海期货市场规模近年稳步扩大,尤其是今年以来,上海期货市场交易活跃程度明显上升,与国民经济关联度迅速增强。

截至今年8月31日,上海期货市场累计成交1.1亿手,成交金额14.8万亿人民币,分别比2006年同期增长51.8%和78.3%,占全国市场份额的29.7%和66.5%。其中,铜和天然橡胶增长迅速,分别成交6.2万亿元人民币,分别比2006年同期增长154%和78%。锌期货自3月26日上市以来,总成交金额超过1.2万亿元。

4月份以来,上海期货交易所单日成交超过千亿逐步成为常态,截至8月31日,日成交超过千亿的天数达59天,占全部交易天数的56%。最近,随着国家宏观调控措施的加强,以及国际金融市场动荡、不确定因素增多导致投资者入市谨慎等原因,上海期货交易所成交规模略有下降。

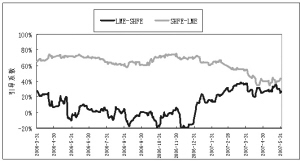

第二,功能发挥更加显著。随着市场规模的稳步扩大,上海价格和上海规则的影响力不断增强。其中,上海铜对伦敦铜的引导作用开始上升;天然橡胶超过日本东京成为全球最大的天然橡胶期货交易市场,期货对现货的指导作用日益明显;燃料油真实反映了国内现货市场供需实际,经常走出独立行情,已成为亚洲地区现货贸易重要定价依据之一;锌期货的成功运行,国内现货贸易企业已经开始由以往参考LME定价的模式,转化为内外盘结合,重点参考上海盘面报价的定价模式。通过产品注册,取得期货交割资格,已成为许多现货相关企业重要的经营目标。

第三,市场运行更趋成熟。今年以来,上海期货市场运行更趋成熟,主要表现在:一是市场面对连续多个涨跌停板已能应对自如。截止到8月31上海期货市场出现涨跌停板78次,远远超过2005年全年出现的涨跌停板次数,但市场总体运行平稳,没有出现风险事件;二是市场理性运作意识有了很大提高。市场各参与主体对交易所在规则框架内调整保证金比例、涨跌停板限制、大额出入金管理等措施,市场已经能够平稳反应。从过去激烈反应到现在能平稳应对,这是一个转变;三是市场没有出现持仓居高不下、多空对峙的局面,各合约价差基本合理;四是市场违规事件明显减少,2007年上半年仅出现1例。

第四,市场国际化程度逐步加深。目前,许多国际大公司通过在中国注册,积极参与上海期货市场,BP中国石油公司成为首家具有外籍背景的自营会员,为市场国际化做了有益尝试;在交割方面,出现了首例国际交割;高盛、嘉吉、壳牌等越来越多国际石油巨头和金融机构频繁到访,密切关注上海金属和燃料油期货交易情况,上海期货市场的国际化程度逐步加深。

第五,新产品成熟明显加快。目前上海期货交易所锌期货成交活跃,价格变化基本反映国内市场供求实际,与现货价格联系紧密,发现和提供价格信号的功能开始显现,为涉锌企业控制风险提供了便利。7月23日,锌期货首个合约顺利完成首次交割。锌期货的较快成熟,说明上海期货市场新品种的成熟期在缩短,成熟速度在明显加快,上海期货市场完全可以通过经验和流程的借鉴保证新产品上市后功能的迅速发挥。

经济持续增长为上海期货市场发展提供新动力

近期上海期货市场的新变化,既得益于我国宏观经济的持续增长和长期基础性的制度建设,也得益于风险控制能力的加强和科学化管理水平的提高,得益于市场自身的发展和长期锲而不舍的市场培育。

第一,宏观经济持续增长为期货市场发展提供了动力和基础。首先,商品需求增加直接推动了期货交易规模增长。目前,我国“世界加工中心”的地位已经确立,国民经济处于大规模工业化阶段,对各种商品(如钢材、原油、铜、铝和天然橡胶等)的需求迅速增长。在国民经济对商品巨大需求的推动下,大量企业积极进入期货市场管理风险,直接推动了铜、天胶等期货品种的持续活跃。

其次,现货规模的扩大直接导致避险需求增加。与2000年相比,2006年我国铝现货市场规模上升了2.8倍,铜上升了1.8倍,天然橡胶上升了1.7倍,锌上升了1.7倍,燃料油上升了1.4倍。现货市场规模的扩大,导致市场避险需求的增加,从而推动了期货交易规模的迅速增长。

第二,市场化进程的加快为期货市场发展提供了巨大创新空间。首先,市场化导致商品价格波动加剧,吸引大量投资者参与期货市场。在市场化进程中,价格完全由市场决定,各经济主体无时无刻不面临着商品价格、利率、汇率剧烈波动带来的风险。这就为期货市场发展提供了难得的机遇和空间。一方面为期货新产品的上市创造了条件,另一方面商品价格波动的加大也有效吸引了投资者的参与,提高了市场的活跃程度。

其次,利率、汇率市场化间接推动了期货市场繁荣和活跃。从相关研究成果看,世界大宗商品价格的波动与美元汇率变化有着长期稳定的负相关关系。目前,我国利率市场化进程在加快,汇率波动越来越频繁,这从某种程度上也间接影响到期货市场部分商品价格的波动,从而客观上推动了部分企业通过期货市场来规避和化解因为汇率、利率市场化进程而引致的部分风险。

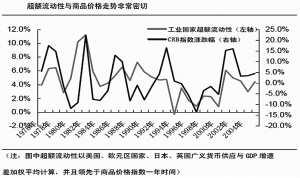

再次,商品价格风险的国际传导,促使企业利用期货市场管理风险。近年来,随着经济的全球化,我国主要商品大进大出的格局基本形成。但是,国际商品价格近年波动频繁,原油、铁矿石及各种基本金属价格大幅波动。从国际CRB商品价格指数看,2006年国际商品价格波动率高达23.8%,2005年为20%,2007年上半年尽管波动率有所下降,但仍高达14%,且绝对价格处于高位。

最后,充足的流动性为期货市场繁荣提供了条件,但也对风险控制提出了挑战。目前,流动性过剩已经成为世界性现象。充足的流动性,一方面为金融市场和商品市场繁荣提供了条件,吸引了部分投机资金进入商品市场。但另一方面,大量流动性对有限商品和金融资产的追逐也造成了商品和金融资产价格的过度上涨,使商品价格经常在基本供求关系没有出现明显变化情况下出现大幅波动,给如何有效控制市场风险的积聚提出了挑战。

交易所监管能力提高为期货市场平稳运作提供了服务保障

近年来,上海期货交易所为保证期货市场规范高效运行,努力提高自身管理水平,积极探索风险管理的科学化,加强投资者教育,增强服务意识,努力构建和谐市场。经过多年努力,交易所科学化管理能力和水平已经有了明显提高,为期货市场平稳运作提供了坚实保障。

第一,夯实市场基础,提高风险管理科学化水平。一是探索风险管理科学化。近年来,交易所风险管理的科学化水平有了较大程度的提高,主要表现在:(1)对市场风险因素进行分析、归类和跟踪,综合运用多种市场化手段进行调控;(2)将风险控制建立在市场数据科学计量基础之上,使之更符合市场运行客观规律;(3)积极探索长假制度造成停市时间较长、与境外交易脱节的风险管理问题。通过探索风险管理的科学化,上海期货交易所风险管理的有效性明显增强,在市场连续的剧烈波动中及时有效地化解了风险。

二是落实风险管理制度化。这主要表现在:设立交易运作委员会和风险控制小组,落实行情动态跟踪责任制和每周市场动态分析例会制,建立和健全突发事件应急处置机制,加强风险控制制度建设,及时跟踪和化解风险。一方面配合证监会“五位一体”监管体制,建立与保证金监控中心等相关机构的沟通、协调制度,及时了解重点持仓投资者之间的关联程度和资金状况。另一方面在交易所内部建立风险管理责任制,具体部门分工协作,重大信息及时沟通。

三是实现风险管理流程化。在将风险管理制度化的同时,上海期货交易所还将风险管理流程化,通过具体的风险管理流程保证制度得到高效执行,明确责任,互相协作,层层把关,切实防止风险事件的出现。

第二,探索市场规律,实行个性化品种管理。随着交易品种的增多,各个品种由于自身行业特点、投资者结构以及自身特性不同呈现出不同的运行特征。交易所组织力量对这些特征进行了认真分析和总结,在品种管理实践中,交易所力求根据不同品种特性采取差异化的管理手段,取得了较好的效果。

第三,加强基础设施建设,提高市场服务能力。一是电子仓单系统提高服务现货企业能力。为了改善市场的服务水平和能力,我们组织力量开发了电子仓单系统,交割流程完全电子化。

二是技术创新提高了市场基础服务能力。近些年,上期所在技术创新上一直走在中国期货市场的前列。2006年11月3日正式上线了具有自主知识产权的“新一代交易所系统”(简称NGES),总体达到国际一流的标准,为将来的品种创新、业务和机制创新留下了极大拓展空间。同时,上海期货交易所还创立了期货信息数据接入的行业标准、开创了以网络隔离为主实现系统安全管理的模式、进行了以数据总线、内存撮合等核心产品为主的多项具有自主知识产权项目的开发。这一系列的技术创新,有效提高了上海期货交易所的服务能力,保证了市场高效运行。

第四,建设和谐交易所,提高员工积极性。要提高市场运行质量,必须增强交易所内部凝聚力,上下同心,形成合力。为此,上海期货交易所提出了“构建和谐文化、建设和谐交易所”的目标,力求形成具有鲜明特色和行业特点的企业文化;实行政务公开,让员工及时了解交易所最新的工作进展,加强领导与员工之间的信息沟通;同时,加强内部管理,进行了人事和机构改革,完善人才成长机制。目前,交易所加强内部管理初见成效,内部凝聚力明显增强。

(作者为上海期货交易所总经理)