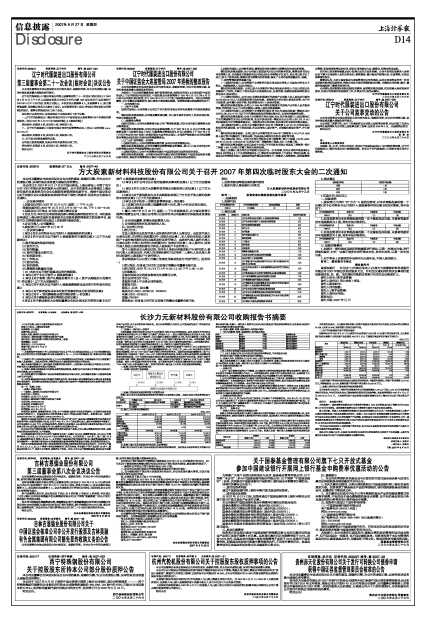

长沙力元新材料股份有限公司收购报告书摘要

上市公司名称:长沙力元新材料股份有限公司

股票上市地点:上海证券交易所

股票简称:力元新材

股票代码:600478

收购人名称:湖南科力远高技术有限公司

注册地址: 湖南省益阳市朝阳区高科技产业园

通讯地址: 湖南省益阳市朝阳开发区高科技工业园

邮政编码: 413000

联系电话: (0737)6202918

签署日期:2007年9月18日

收购人声明

一、本收购报告书依据《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司收购管理办法》、《公开发行的公司信息披露内容与格式准则第16号———上市公司收购报告书》等相关法律法规编制;

二、依据《中华人民共和国证券法》、《上市公司收购管理办法》的规定,本收购报告书已全面披露了收购人及其控制人、关联方所持有、控制的长沙力元新材料股份有限公司的股份;

截止本报告书签署之日,除本报告书披露的持股信息外,上述收购人没有通过任何其他方式持有、控制长沙力元新材料股份有限公司的股份;

三、收购人签署本收购报告书已获得必要的授权和批准,其履行亦不违反其公司章程或内部规则中的任何条款,或与之相冲突;

四、本次收购行为尚需获得中国证券监督管理委员会审核无异议,并同意豁免收购人全面要约收购义务后方可进行;

五、本次收购是根据本报告书所载明的资料进行的。除本收购人和所聘请的具有从事证券业务资格的专业机构外,没有委托或者授权任何其他人提供未在本报告书中列载的信息和对本报告书做出任何解释或者说明。

第一节 收购人介绍

一、收购人的基本情况

(一)收购人:湖南科力远高技术有限公司

法定代表人:钟发平

注册资本:10,500 万元人民币

注册地址:湖南益阳市朝阳区高科技产业园

注册号码:4309002001319

企业类型:有限责任公司

成立日期:2001年6月8日

经营期限:2011 年6月5日

经营范围:新材料、新能源的研究、开发、生产与销售(国家有专项规定的除外);自营和代理各类商品和技术的进出口,但国家限定公司经营或禁止进出口的商品和技术除外。税务登记证:国税字430903727977904 号,地税湘字430901727977904 号。

湖南科力远高技术有限公司(以下简称“科力远公司”或“公司”)是由国内新能源材料行业的著名专家钟发平博士控股的高新技术企业,公司于2001 年6 月8 日依法登记成立。截至本收购报告书签署日,公司注册资本10,500 万元,公司股权结构为:钟发平占注册资本54%;湖南非凡置业发展有限公司占注册资本的25%;罗天翼占注册资本的15%;徐春华占注册资本的6%。

科力远公司位于湖南省益阳市朝阳经济开发区高科技产业园,公司主要从事镍系列动力电池、高温电池和常规电池的研发、生产和销售。

公司被湖南省科学技术厅认定为“高新技术企业”,已通过ISO9001质量管理体系,ISO14001 环境管理体系,CE 认证、UL 认证、ROHS 产品认证等多项认证。公司现有员工2100 多人,其中,博士生8 人,高级职称的技术、管理人员186 人。公司承担了国家高技术研究发展计划(863)新材料领域锂离子电池关键材料———耐高温严寒低成本大容量锂锰氧及配套电解液的制备技术课题,具有较强的研发实力。

依托公司控股股东钟发平在二次电池的研究与开发方面所拥有的专利及专有技术,公司可生产涵盖AAA、AA、A、C、SC、D、F 等各个系列品种镍系列二次可充电池,可批量生产的产品达到100 多个,储备品种达到210 个,形成了公司稳定、成熟的生产体系。同时,公司立足于新能源领域,坚持以技术创新带动产品开发,以产品开发带动市场开拓。成立以来的短短几年时间,公司发展成为国内二次电池行业的主要生产企业之一。

(二)收购人一致行动人:钟发平

本次收购前,钟发平持有科力远公司54%的股份,为科力远公司控股股东。此外,钟发平作为长沙力元新材料股份有限公司(以下简称“力元新材”)的创办人之一,在力元新材发起设立时以技术入股。目前直接持有力元新材1,276.16万股股份,占力元新材目前股本总额的10.32%,为力元新材第二大股东;其通过科力远公司持有力元新材1,694.14万股股份,占力元新材目前总股本的13.70%。本次收购前,钟发平及其一致行动人合计持有力元新材股份2,970.30万股,为力元新材的实际控制人;本次收购完成后,钟发平直接或间接控制力元新材的股份将有所上升,仍然为力元新材的实际控制人。

钟发平现任科力远公司董事长、力元新材董事长。钟发平早年就读于中南大学,1991 年获武汉大学理学博士学位。1991-1993 年在中国科学院储能材料博士后工作站工作,1993-1995 年任清华大学现代物理学副教授,1995 年-1997 年任中国科学院化学研究所研究员,国家科技部国家储能材料工程中心既镍氢电池中试基地总工程师。1991-1997 年期间曾多次赴美国、加拿大从事先进电池材料及高能电池的技术研究和开发。1997 年钟发平回家乡湖南从事先进电池材料及电池的产业化开发。曾获中国科学院自然科学奖二等奖、湖南省科学技术进步一等奖、国家科学技术部授予“国家863 计划”先进个人等多项奖励,拥有10余项国家专利和专利申请,由于其在电动汽车电池及关键材料的杰出成就,当选为“2004 年度中国十大科技新闻人物”。钟发平现为第十届全国人大代表,享受国务院特殊津贴。

二、收购人相关的产权及控制关系

(一)收购人相关的产权结构图

三、收购人控股股东及其实际控制人控制的企业

收购人科力远公司及其控股股东钟发平所属核心企业和核心业务、关联企业及主营业务情况如下表所示:

四、最近三年财务状况简要说明

单位:万元

五、收购人最近五年是否受过行政处罚、诉讼等情况

收购人科力远公司自成立以来未曾受过行政处罚和刑事处罚,没有涉及与经济纠纷有关的重大民事诉讼或仲裁。收购人一致行动人钟发平近五年以来未曾受过行政处罚和刑事处罚,没有涉及与经济纠纷有关的重大民事诉讼或仲裁。

六、收购人董事、监事、高级管理人员的基本情况

(一)科力远董事、监事、高级管理人员的基本情况

上述人员均未取得其他国家或者地区的居留权。

(二)上述人员最近五年之内未受过行政处罚和刑事处罚,不存在涉及与经

济纠纷有关部门的重大民事诉讼或者仲裁情况。

七、收购人持有、控制其他上市公司5%以上发行在外股份的简要情况

截止本报告签署之日,收购人持有力元新材13.70%的股份,收购人控股股东钟发平持有力元新材10.32%的股份,收购人及其一致行动人合计持有力元新材24.02%的股份。

第二节 收购决定和收购目的

一、收购目的

1、公司一直从事镍电池的生产与销售,力元新材所从事的泡沫镍业务属于镍电池业务的上游行业,且已成为全球最大的泡沫镍生产商之一。本次收购完成后,收购人的产品将实现多元化,迅速拓宽了公司的发展空间,有效缓解对含镍原材料的过分依赖,为公司业绩提升打开了新的局面。

2、公司目前的镍电池业务和力元新材目前的泡沫镍业务是上下游关系,泡沫镍是生产镍系列电池的关键原材料。本次收购完成后,将有利于充分发挥产业间的协同效应,使公司逐步成为在镍电池及泡沫镍领域具备研发、生产和销售一体化优势与核心竞争力的企业。

3、公司控股股东钟发平在力元新材2007年实施的股权分置改革方案中,承诺在2008年底以前将其所控股的科力远公司拥有的与电池有关的经营性资产逐步按照公允价格注入力元新材,并承诺2007年实现净利润2,500万元,2008年实现净利润3,500万元。本次收购行为既为钟发平所作承诺的兑现,也是实现力元新材业绩承诺的有力保障。

二、收购决定的相关程序

2007年5月11日,科力远公司召开了股东会,审议通过了本次收购行为。2007年8月4日,科力远公司与力元新材签订了《长沙力元新材料股份有限公司2007年度非公开发行股票购买资产协议》。同日,力元新材召开了第二届董事会第二十六次会议,审议通过了《非公开发行股票购买资产协议》和《非公开发行股票购买资产报告书》。

第三节 收购方式

一、收购人持有力元新材股份数量及比例

收购人本次拟以非现金资产认购力元新材非公开发行的新股,由于本次发行对象除收购人外,还有其他机构投资者,该部分投资者认购的股份价格尚未确定,因此收购人持有力元新材股份数量及比例仅为测算结果。

力元新材本次非公开发行股份总数不超过4,500万股,科力远公司承诺认购不低于本次非公开发行股份总数的50%。假设本次发行总股份数为4,200万股,发行价格为9.66元/股,科力远公司以其拥有的电池类资产作价20,669.06万元认购其中的2,139.65万股,占本次非公开发行股份总数的50.94%,其他机构投资者承诺以现金认购2,060.35万股,占本次非公开发行股份总数的49.06%,则本次非公开发行股票后力元新材股本总额将增加至16,569.75万股。收购人及其一致行动人收购前后股份变动情况如下:

本次发行完成后,力元新材实际控制人钟发平直接及间接持有的公司股份占总股本的比例将由24.02%上升到30.84%,实际控制人的地位保持不变。

二、用于作为收购对价资产的评估报告

根据南京永华2007年8月2日出具的宁永会评报字(2007)第35号《资产评估报告书》,力元新材发行股份认购资产之相关资产及负债在2007年5月31日账面价值及评估价值如下表所示:

单位:万元

上表所列资产评估结果系采用成本加和法评估的结果,与账面价值相比,净资产评估增值12,474.01万元,增值幅度为152.21%,拟购买资产的净资产评估值为20,669.06万元。

三、收购人拥有的力元新材股份的权利限制情况

公司股东科力远公司、钟发平分别将其持有公司限售流通股1,694.137万股、1,276.156万股股票质押给华天实业,作为华天实业向力元新材提供担保的反担保质押物。股权质押期限为2007年4月13日至2007年10月31日,上述质押已在中国证券登记结算有限责任公司上海分公司办理了相关登记手续。

第四节 其他重大事项

本次收购中,湖南湘资有限责任会计师事务所对收购人2006年财务报表出具了湘资审内字[2007]第019号《审计报告》。湖南湘资有限责任会计师事务所目前尚不具有证券执业资格。

就上述问题,收购人本次聘请的财务顾问江南证券有限责任公司认为:“本次收购系收购人以资产认购定向增发股票,不涉及收购资金的支付。收购人2006年度审计机构湖南湘资有限责任会计师事务所不具有证券执业资格,但本次收购资产产权清晰,且均经具有证券执业资格的中介机构评估、审计。湖南湘资有限责任会计师事务所所对科力远公司相关年度的财务报表进行审计不会对本次收购的合法性、公允性及本次交易的完成构成影响。”

“科力远公司依法拥有上述标的资产的所有权,科力远公司具备利用所拥有的电池类资产认购力元新材向其发行的股票的能力。”

除此之外,收购人认为,本报告书已经按有关规定对本次收购的有关信息作了如实披露,无其它为避免对本报告书内容产生误解应披露而未披露的信息。

湖南科力远高技术有限公司

法定代表人:钟发平

一致行动人:钟发平

日期:2007年9月18日