独立财务顾问:西南证券有限责任公司

董事会声明

本公司及董事会全体成员保证本报告书内容的真实、准确、完整,并对报告书的虚假记载、误导性陈述或重大遗漏负连带责任。

本公司负责人和主管会计工作的负责人、会计机构负责人保证本报告书中财务会计报告真实、完整。

中国证监会及其他政府机构对本次重大资产重组所做的任何决定或意见,均不表明其对公司股票的价值或投资者收益的实质性判断或保证。任何与之相反的声明均属虚假不实陈述。

本次重大资产重组完成后,本公司经营与收益的变化,由本公司自行负责;因本次重大资产重组引致的投资风险,由投资者自行负责。投资者若对本报告书存在任何疑问,应咨询自己的股票经纪人、律师、专业会计师或者其他专业顾问。

湖北天华股份有限公司董事会

二OO七年九月二十八日

特 别 提 示

1、本公司根据《中华人民共和国公司法》、《中华人民共和国证券法》、中国证监会证监公司字〖2001〗105 号《关于上市公司重大购买、出售、置换资产若干问题的通知》等有关规定编制《湖北天华股份有限公司重大资产出售、向特定对象发行股份购买资产暨关联交易报告书(草案)》,供投资者参考。

2、本公司与黄石合盛投资有限公司于2007年9月27日签署了《资产出售协议》,本公司拟将截止2007年3月31日本公司经审计的帐面资产总额2564.11万元出售给黄石合盛投资有限公司。并以具有证券从业资格的评估机构北京中锋资产评估有限公司(2007)第045号《资产评估报告》确认的评估值1865.22万元作为出售资产的交易价格。

3、本公司与苏州中茵集团有限公司于2007年9月27日签署了《新增股份购买资产协议》,天华股份拟以2.67元/股的发行价格向苏州中茵集团有限公司新增20,563万股股票,用于购买苏州中茵集团有限公司持有的江苏中茵置业有限公司100%的股权、连云港中茵房地产有限公司70%的股权和昆山泰莱建屋有限公司60%的股权。本次拟以新增股份购买资产已经具有证券从业资格的评估机构北京中锋资产评估有限责任公司评估,以2007年3月31日为评估基准日,中茵集团所持有的上述三家公司股权评估净值合计54,903.58万元,本次购买资产以评估值作为依据确定交易价格为54,903.21万元。

4、2007年9月28日公司第六届董事会第五次会议审议了《关于公司重大资产出售、向特定对象发行股份购买资产暨关联交易的议案》。根据中国证监会《关于上市公司重大购买、出售、置换资产若干问题的通知》(证监公司字〖2001〗105 号)的规定,本次交易构成重大资产出售、购买行为。同时,中茵集团系S*ST天华的第一大股东,且中茵集团通过全资子公司黄石中茵投资有限公司间接持有黄石合盛投资有限公司60%股份,故以上事项构成关联交易。

本次交易尚需本公司临时股东大会审议通过,并经中国证监会核准,中茵集团的要约收购义务经申请须获得中国证监会的豁免批复。

5、本次重大资产出售、向特定对象发行股份购买资产、股权分置改革、豁免要约收购申请等事项同时进行。若其中任何一项未获相关批准或核准,则其他事项亦不实施。

6、本次交易的发行对象苏州中茵集团有限公司承诺:若拟置入资产2007、2008年未能实现经立信会计师事务所有限公司审核的2007年、2008年度盈利预测净利润合计数(分别为7370.31万元、9532.09万元),中茵集团以现金补足其已实现净利润合计数与盈利预测数之间的差额。

特别风险提示

1、本次重大资产出售、向特定对象发行股份购买资产暨关联交易与豁免要约收购义务、股权分置改革同时进行,本次交易经天华股份董事会、股东大会审议通过并经中国证监会核准,要约收购豁免申请经中国证监会批准,股权分置改革方案经相关股东会议通过后,本次重大资产重组方能实施。关联董事、股东需要在董事会、股东大会上放弃对本次交易有关议案的投票权。本次发行如果无法获得相关批准或核准,则存在不能实施的风险。

2、本次重大资产出售、向特定对象发行股份购买资产暨关联交易尚须履行相关批准与确认手续,因此本次交易资产的交割时间具有一定的不确定性。交割时间的不确定性,使得天华股份2007 年、2008年的实际盈利情况具有不确定性。

3、公司所处的房地产业与国民经济状况联系极为密切,受经济发展周期和国家的宏观经济政策影响较大。近期内政府对包括房地产行业在内的基础行业实行宏观调控,陆续在土地市场、房地产金融市场、税收政策方面出台一系列宏观调控措施,这可能会对公司房地产业务产生较大的影响。

4、房地产开发企业以土地为基本的生产资料,土地的价格有许多不确定因素,国家宏观经济形势、国家的土地政策、土地市场的供求关系以及土地本身的位置都将影响土地的价格。在土地政策方面,各地政府以拍卖、招投标等公开市场的方式出让土地,该政策将给公司未来的发展和扩张带来相当大的资金及成本压力。因此,土地政策和土地价格的变化会对房地产开发造成风险。

5、本次交易实施后,公司实际控制人高建荣先生将通过苏州中茵集团有限公司直接持有公司73.29%的股份,上述关联人可能利用其对公司的控股地位,对公司发展战略、人事任免、生产经营决策、利润分配等重大问题施加决定性的影响,如果公司法人治理结构不够健全,运作不够规范,有可能导致损害公司和中小股东利益的风险。因此存在大股东控制风险。

6、公司对2007 年、2008年的盈利情况进行了模拟合并盈利预测。本次模拟合并盈利预测的编制是假设公司对本次资产重组自2007 年12 月1 日起合并为基础的,2007年度盈利预测同时包含了公司本次交易现有业务2007年1~6 月已实现数(经审计)及7~12 月预测经营成果以及假设将江苏中茵100%股权、连云港中茵70%股权和昆山泰莱60%股权纳入合并范围后模拟合并的预测经营成果。立信对上述盈利预测进行了审核并出具了审核报告。但由于房地产行业市场情况存在一定的不确定性因素,而且报告期内还可能出现会对公司的盈利状况造成影响的其他因素,如政策变化、发生不可抗力、债务重组进程等。因此,尽管上述盈利预测中的各项假设遵循了谨慎性原则,但仍可能出现实际经营成果与盈利预测结果存在一定差异的情况。

7、我国证券市场目前尚处于发展过程的初级阶段,股票价格波动幅度较大,投资天华股份的收益与风险并存,广大投资者应充分注意这种关系,进行理性投资。

释 义

第一节 本次重大资产重组概述

一、 重大资产出售和发行股份购买资产及关联交易行为

经公司2007年9月28日召开的第六届董事会第五次会议审议,本公司拟向合盛投资出售经审计的账面资产总额2564.11万元,并向中茵集团发行20,563万股股份购买其合法拥有的江苏中茵100%的股权、连云港中茵70%的股权和昆山泰莱60%的股权。

本次交易的置出资产已经具有证券从业资格的评估机构北京中锋资产评估有限责任公司评估,以2007年3月31日为评估基准日,拟置出资产评估值为1865.22万元,以评估值作为依据确定本次交易的价格为1865.22万元。

本次交易拟置入资产已经具有证券从业资格的评估机构北京中锋资产评估有限责任公司评估,以2007年3月31日为评估基准日,江苏中茵100%股权的评估净值为37672.44万元,连云港中茵70%股权的评估净值为14113.85万元,昆山泰莱60%股权的评估净值为3117.29万元。以评估基准日计算本次拟置入上市公司资产净资产帐面值22971.42万元、评估值54,903.58万元,以评估值作为依据确定本次交易的价格为54903.21万元。

本次交易属于重大资产出售、购买行为。根据《通知》和上海证券交易所《上市规则》等相关规定,本次重大资产出售、向特定对象发行股份购买资产暨关联交易须经本公司股东大会以特别决议表决通过且经参加表决的社会公众股东所持表决权的半数以上表决通过,并经中国证监会核准后方可实施。同时,本次重大资产重组构成了关联交易,在审议本次交易的股东大会中,关联股东就相关议案进行审议时,须回避表决。

二、股权分置改革与重大资产重组相结合

本次重大资产出售、向特定对象发行股份购买资产、股权分置改革、豁免要约收购申请等事项同时进行。若其中任何一项未获相关批准或核准,则其他事项亦不实施。

三、本次重大资产重组相关标的定价

(一)拟出售资产定价

本公司拟出售资产经具有证券从业资格的评估机构北京中锋资产评估有限公司(2007)第045号《资产评估报告》确认的评估值1865.22万元作为出售资产的转让价格,出售给黄石合盛投资有限公司。

(二)拟以新增股份购买资产定价

本次拟以新增股份购买资产已经具有证券从业资格的评估机构北京中锋资产评估有限责任公司评估,以2007年3月31日为评估基准日,江苏中茵100%股权的评估净值为37,672.44万元,连云港中茵70%股权的评估净值为14,113.85万元,昆山泰莱60%股权的评估净值为3,117.29万元,中茵集团所持有的上述三家公司股权评估净值合计54,903.58万元,本次重大资产重组以评估值作为依据确定本次交易的价格为54,903.21万元。

(三)新增股份的定价

本次向特定对象发行股份的发行价格为本次重大资产重组事项的董事会决议公告前二十个交易日公司股票均价2.54元/股的105%,即天华股份暂停上市前二十个交易日公司股票均价(均价计算公式为:公司股票暂停上市前二十个交易日交易总额/公司股票暂停上市前二十个交易日交易总量)的105%,每股发行价格为2.67元/股。

第二节 本次重大资产重组的交易对象

一、本次交易的置出资产受让方—黄石合盛投资有限公司

公司名称:黄石合盛投资有限公司

注册地址:黄石团城山开发区6号小区

法定代表人:高海洋

注册资本:人民币100万元

营业执照注册号:4202022003608

税务登记证号码:42020666227916X

企业类型:有限责任公司

经营期限:2007年06月25日至2057年06月24日

经营范围:对房地产,宾馆,纺织,化工,电子及通信设备行业进行投资:销售纺织原料、金属材料、化工原料(不含危险品)、建筑材料。

黄石合盛投资有限公司成立于2007年6月25日,由黄石中茵投资有限公司、陈占杰共同出资,出资比例分别为60%、40%。黄石中茵投资有限公司为中茵集团全资子公司。

二、本次交易的股份认购方/置入资产出售方—中茵集团

(一)基本资料

公司名称:苏州中茵集团有限公司

注册地址:苏州工业园区唯亭镇迎宾路11号

法定代表人:高建荣

注册资本:人民币10000万元

营业执照注册号:3205942107363

企业类型:有限责任公司

经营期限:2003年08月21日至2053年08月20日

税务登记证号码:321700753214273

通讯地址:苏州市工业园区星海街200号星海国际广场1201室

邮政编码:215021

经营范围:对房地产、宾馆、纺织、化工、电子及通信设备行业进行投资;销售纺织原料(不含棉花、蚕茧)、金属材料、化工原料(不含危险品)、建筑材料。

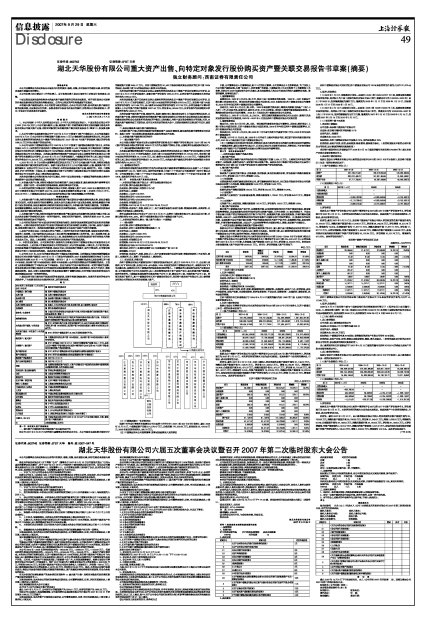

(二)历史沿革、控制关系

苏州中茵集团有限公司前身为苏州中茵经济发展有限公司,成立于2003年8月21日,由自然人高建荣、冯飞飞共同出资,分别占60%、40%股权。2004年变更为苏州中茵集团有限公司。高建荣与冯飞飞为夫妻关系,高建荣先生为中茵集团的控股股东和实际控制人。中茵集团的主要业务为房地产投资及开发,公司通过控股子公司先后在苏州、昆山、连云港等地开发了多个房地产项目。在本次重大资产重组前,除天华股份外,中茵集团直接投资的全资及控股子公司11家,参股公司2家,间接控股子公司1家。控制关系如下图所示。其中中茵集团持有江苏中茵置业有限公司、连云港中茵房地产有限公司、昆山泰莱建屋有限公司的股权为本次交易拟置入资产。

(三)中茵集团最近一年财务状况

根据中兴华会计事务所有限责任公司出具的中兴华审字(2007)第303号《审计报告》,截止2006年12月31日,中茵集团资产总额214,576.47万元,负债总额175,528.62万元,股东权益25,418.40万元,2006年度实现净利润5,095.79万元。

(四)中茵集团向本公司推荐董事、监事或高级管理人员的情况

目前,公司董事会由5名董事组成,其中2名为独立董事。公司监事会由3名监事组成。为了加快上市公司资产重组进程,本着“合理分工,相互制衡”的原则,中茵集团向上市公司推荐了3名董事和3名监事,已经公司2006年度股东大会审议通过,其他高级管理人员由公司改选后的第六届董事会选聘。推荐的董事、监事情况如下:

1、推荐董事情况

高建荣先生,1962年9月出生,男,大专,现任中国工商理事会常务理事。1983年-1987年就职于浙江萧山劳动局任科长,曾担任杭州高雅时装公司总经理,2002年起担任江苏中茵置业有限公司董事长,2003年至今担任苏州中茵集团有限公司董事长。

任奇先生,1962年4月出生,男,本科。1982年起在航空航天部上海航天局原新卫机器厂(现八0九所)工作,历任技术员,团委书记,副科长,科长,车间主任等职。曾担任上海瑞华置业集团副总经理、上海瑞安高科技有限公司执行董事。2005年1月起任江苏中茵置业有限公司总经理。

李时英女士,1962年12月出生,女,EMBA。曾担任深圳高雅置业有限公司主办会计,深圳市天龙实业发展有限公司财务经理,2002年-2007年4月担任苏州中茵集团有限公司财务总监

2、推荐监事情况

韩杰先生,1960年9月出生,男,本科。曾任深圳华通制衣有限公司董事长、总经理、精所贸易(上海)有限公司副总经理,江苏中茵置业有限公司副总经理,2004年至今担任苏州中茵集团副董事长、江苏中创置业有限公司总经理。

张金成先生,1979年4月出生,男,2006年7月毕业于苏州大学教育学硕士学位,2006年至今任苏州中茵集团秘书

茅树捷,1977年12月出生,男,1999年9月毕业于上海对外贸易学院,曾任职于杭州荣泰时装有限公司,2001年5月起任职于江苏中茵置业有限公司。

(五)中茵集团近五年受过行政处罚、刑事处罚、涉及与经济纠纷有关的重大民事诉讼或者仲裁情况

中茵集团承诺,截至本报告书出具之日,近五年以来公司未受到行政处罚、刑事处罚,不存在可能对本次重大资产重组产生不利影响的未结重大民事诉讼或者仲裁等情形。

第三节 本次交易标的资产

一、本次交易拟出售资产的基本情况

1、置出资产范围

本次交易的拟出售资产是天华股份经审计的账面资产总额2,564.11万元,主要包括天华股份的流动资产、长期投资、投资性房地产、固定资产和无形资产等。具体以北京中锋资产评估有限公司出具的中锋评报字【2007】第045号《资产评估报告书》确定的资产评估范围为准。

2、置出资产基本情况

(1)流动资产

流动资产主要包括货币资金、应收帐款、预付帐款、其他应收款和存货,评估基准日调整后账面值513.41万元,评估值518.77万元,增值率1.04%。

(2)长期投资

长期投资包括对黄石康吉服装有限公司、黄石康赛纺织有限公司、长江联合开发股份有限公司和黄石股权证托管中心的投资,调整后账面值19.00万元,评估值19.00万元。

(3)投资性房地产

投资性房地产调整后账面值154.50万元,评估值250.25万元,增值率61.98%。

(4)固定资产

固定资产主要包括厂房及机器设备等,调整后账面值1,760.51万元,评估值956.67万元,增值率-45.66%。

(5)无形资产

无形资产为土地使用权,调整后账面值116.70万元,评估值为120.52万元,增值率3.28%。

3、置出资产权利状态

置出资产目前普遍存在产权不明、权属资料欠缺、权利受到限制(包括但不限于被查封冻结、被设置担保等)等情况。但合盛投资为支持天华股份进行本次资产重组, 已作出承诺: (1) 在任何情况下, 不会由于拟出售目标资产的任何原因(包括但不限于产权不明、权属资料欠缺、权利受到限制、价值可能存在减值风险、无法过户、无法交割等等)追究天华股份在资产出售协议项下的法律责任; (2) 除非经天华股份同意, 合盛投资不会由于拟出售目标资产的任何原因(包括但不限于产权不明、权属资料欠缺、权利受到限制、价值可能存在减值风险、无法过户、无法交割等等)单方面要求终止、解除、变更资产出售协议。

二、本次交易拟以新增股份购买资产的基本情况

根据本公司与中茵集团签署的《新增股份购买资产协议》,置入资产是中茵集团合法持有的江苏中茵100%股权、连云港中茵70%股权、昆山泰莱60%股权。连云港中茵、昆山泰莱的其他股东均书面同意中茵集团向本公司转让其持有的股权,并放弃优先购买权。

根据立信会计师事务所有限公司出具的信会师报字(2007)第22942~22944号《审计报告》和北京中锋资产评估有限公司出具的《资产评估报告书》(中锋评报字【2007】第025、026、027号),以评估基准日2007年3月31日计算,本次拟置入资产账面值22971.42万元、评估值54,903.58万元。经交易双方协商确定置入资产交易价格54903.21万元。经审计、评估的拟置入资产明细如下:

单位:万元

(一)江苏中茵100%股权

1、江苏中茵概况

公司名称:江苏中茵置业有限公司

注册地:苏州昆山玉山镇亭林路108号

法定代表人:高建荣

注册资本金:5000万元

股权构成:中茵集团持有其100%股权。

经营范围:房地产开发、经营、租赁;销售建筑材料、装潢材料、金属材料;房地产中介。经营范围:房地产开发经营,房地产投资,企业管理咨询,经济信息咨询(不含证券、期货咨询),金属材料、建筑材料、机电设备的销售。

江苏中茵现持有江苏省建设厅于2004年5月10日颁发的编号为苏U066的二级《房地产开发企业暂定资质证书》。

2、江苏中茵财务状况

根据立信会计师事务所有限公司出具的信会师报字(2007)第23612号《审计报告》,江苏中茵最近三年又一期的财务状况如下:

(1)资产负债简况(单位:元)

(2)损益简况(单位:元)

3、评估情况

根据北京中锋资产评估有限公司出具的中锋评报字【2007】第025号《资产评估报告书》,评估基准日为2007年3月31日。本次评估采用的基本方法为成本加和法。在具体资产中分别采用剩余法、市场法、成本法等评估方法。

经评估,截至2007年3月31日止,江苏中茵纳入评估范围的总资产账面价值为81,149.70万元,调整后总资产账面价值81,149.70万元,评估值101,405.52万元,增值20,255.81万元,增值率为24.96%;负债账面价值为62,471.37万元,调整后账面价值62,471.37万元,评估值63,733.08万元,增值1,261.71万元,增值率为2.02%;净资产账面值为18,678.34万元,调整后净资产账面值18,678.34万元,在保持现有用途持续经营前提下净资产的评估值为37,672.44万元,增值18,994.10万元,增值率为101.69%。具体评估结果如下:

江苏中茵资产评估结果汇总表

单位:人民币万元

苏州中茵集团有限公司持有的江苏中茵置业有限公司100%股权的评估价值为人民币37,672.44万元。

4、抵押、担保情况

(1)2006年1月6日,棕榈泉项目用地-昆国用(2005)第12005100707号土地,因建设资金需要已设定抵押权,抵押权人为中国工商银行股份有限公司昆山支行,借款合同号为1020230-2006年(昆山)字0092号,抵押借款额度为捌仟万元,借款期为2006年1月17日至2008年1月16日,担保期2006年1月17日至2009年1月16日。

(2)2007年2月14日,陆家项目用地-昆国用(2006)第12006110030号土地,因建设资金需要已设定抵押权,抵押权人为中国工商银行股份有限公司昆山支行,贷款合同号为100200230-2007年(昆山)字0202号,抵押贷款额度为伍仟万元整,借款期为2007年2月16日至2009年2月14日,担保期2007年2月14日至2010年2月13日。

(二)连云港中茵70%股权

1、连云港中茵概况

公司名称:连云港中茵房地产有限公司

注册地:连云港市海州区幸福南路31号

法定代表人:高建荣

注册资本金:5000万元

股权构成:苏州中茵集团有限公司投资占70%,倪伟忠投资占30%

经营范围:房地产开发、经营;房屋租赁;物业管理;园林园艺绿化。(经营范围涉及审批的办理审批后方可经营、设计资质的凭相关资质经营)

连云港中茵现持有江苏省建设厅于2006年8月10日颁发的编号为连云港KF00997的二级《房地产开发企业暂定资质证书》。

2、连云港中茵财务状况

根据立信会计师事务所有限公司出具的信会师报字(2007)第23611号《审计报告》,连云港中茵最近二年及一期的财务状况如下:

(1)资产负债简况(单位:元)

(2)损益简况(单位:元)

3、评估情况

根据北京中锋资产评估有限公司出具的中锋评报字【2007】第026号《资产评估报告书》,评估基准日为2007年3月31日。本次评估采用的基本方法为成本加和法。在具体资产中分别采用剩余法、市