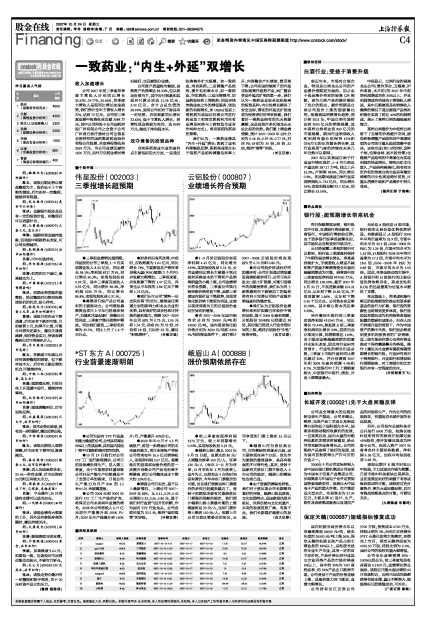

伟星股份(002003)

三季报增长超预期

2007年10月24日 来源:上海证券报 作者:

|

●募集项目投产是公司盈利的主要推动力。公司增发募集资金项目上半年已经逐步投产,拉链和水晶钻新厂房搬迁已经完成,三季度产能开始集中释放。同时我们看到,三季报毛利率为32.7%,同比上升了1.6个百分点。

●财务状况有所改善。中报时,应收账款为1.64亿元,同比增长73%,主要原因是产销旺季导致大量(90%)短期(2个月内)应收款大幅增加。三季报来看,应收账款下降到1.47亿元。存货也从半年报的1.86亿元下降到1.76亿元。

●我们认可公司“辅料一站式供应商”的定位,继续强化渠道方面的影响力和龙头企业的优势,具有良好的成长性和可持续的盈利能力。预测2007-2009年公司EPS为0.73元,1.05元和1.34元,动态PE为33倍,23倍和18倍,目标价35元,建议“积极增持”。(申银万国)