鞍钢股份有限公司2007年度配股股份变动及获配股票上市公告

特别提示

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

一、重要声明与提示

本公司及全体董事、监事、高级管理人员保证上市公告书的真实性、准确性、完整性,承诺上市公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

深圳证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。本公司及保荐机构提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于巨潮网站(http://www.cninfo.com.cn)的公司配股说明书全文及相关文件。

二、股票上市情况

本上市公告书根据《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》、《深圳证券交易所股票上市规则》以及其他相关法律法规的规定编制。

本次配股经中国证券监督管理委员会证监发行字[2007]313号文件核准。

经深圳证券交易所同意,本公司本次配股共计1,106,022,150股人民币普通股将于2007年10月25日起上市流通。

本次配售股票的上市情况如下:

(一)本次股票上市的相关信息

1、上市地点:深圳证券交易所

2、上市时间:2007年10月25日

3、股票简称:鞍钢股份

4、股票代码:000898

5、本次发行完成后A股总股本:6,149,007,847股。

6、本次配股增加的A股股份为1,106,022,150股,其中无限售条件股东增加228,240,496股;有限售条件股东增加877,781,654股。

7、发行前股东所持股份的流通限制及期限:

在股权分置改革中,除法定最低承诺外,鞍钢集团还做出了如下特别承诺:鞍钢集团在本次股改方案实施后所持的股份自获得上市流通权之日起,在36 个月内不上市交易或者转让(权证行权对应的股份除外);若在股东大会及监管部门批准的前提下,本公司新增流通A 股收购鞍钢集团持有的新钢铁公司100%股权,则鞍钢集团承诺因此而增持的股份自过户至其帐户起36 个月不上市交易或转让;自上述收购事项完成至2010 年末,鞍钢集团持有的本公司股份不低于60%。

8、本次上市的无流通限制的股份:无限售条件股东配股228,240,496股。

9、股票登记机构:中国证券登记结算有限责任公司深圳分公司

10、上市保荐人:中信证券股份有限公司

三、发行人、股东和实际控制人情况

(一)发行人基本情况

公司名称:鞍钢股份有限公司

股票代码:000898.SZ、0347.HK

公司英文名称:ANGANG STEEL COMPANY LIMITED

法定代表人:张晓刚

董事会秘书:付吉会

公司注册地址:辽宁省鞍山市铁西区鞍钢厂区

办公地址:辽宁省鞍山市千山区千山西路1号

邮政编码:114011

电话:0412-8419192、8417273

传真:0412-6727772

公司网址:http://www.ansteel.com.cn

公司经营范围:

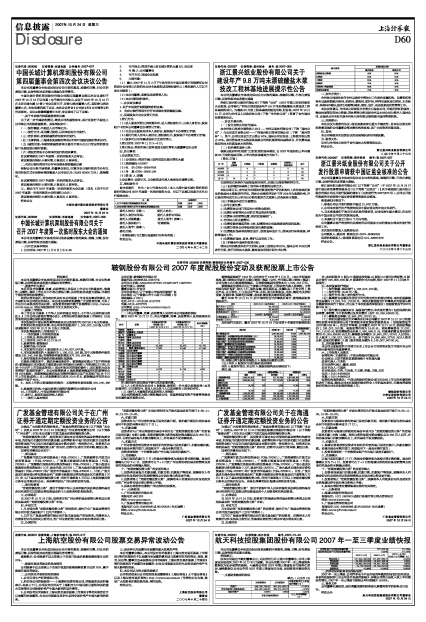

(二)本公司董事、监事、高级管理人员持有本公司股票的情况

截至2007年10月17日,本公司董事、监事、高级管理人员持股情况如下:

注:股份发生变动是由于参与本次配股所致。

以上人士所持均为本公司A股股票,除单明一先生是以家族权益(由其配偶持有)方式拥有外,其他人均为其个人以实益拥有人的身份持有。

(三)发行人主要股东和实际控制人的情况

本公司控股股东为鞍山钢铁集团公司,是国务院国有资产监督管理委员会直属的国有独资公司。

鞍钢集团始建于1916年,公司成立于1949年7月9日。1992年经国家批准,鞍山钢铁公司更名为鞍山钢铁(集团)公司,并同意以鞍山钢铁(集团)公司为核心企业组建鞍钢集团。目前鞍钢集团注册资本为1,079,416万元。

鞍钢集团注册地址为辽宁省鞍山市铁西区,目前法定代表人张晓刚。主营范围为铁矿锰矿、耐火土石、黑色金属、钢压延制品、金属制品(不含专营)、焦化产品、火力发电、工业及民用气体、水泥、耐火材料制品、电机、输配电及控制设备、仪器仪表、铁路电讯装置、冶金机械设备及零部件制造等。

截至2006年12月31日,经中瑞华恒会计师事务所审计,鞍钢集团财务情况如下:

本次发行完成后,截至2007年10月19日公司前十名股东持股情况如下:

注:持股比例为股东持股数占A股股份总数的比例。

(四)本次A股发行完成后股份变动情况

本次A股发行前后,本公司A股股权结构变动情况如下:

单位:股

注:本次配股向A股与H股股东按照每10股配2.2股同比例配售,H股共计发行195,800,000股,H股承销方式为包销,预计2007年11月完成H股发行。

四、本次股票发行情况

(一)发行数量:实际发行1,106,022,150股。

(二)发行价格:15.40元/股。

(三)发行方式:网上定价发行方式。

(四)募集资金总额及注册会计师对资金到位的验证情况:本次配股募集资金总额为17,032,741,110.00元。深圳天健信德会计师事务所对配股认购及缴款情况进行了验证,并出具了本次配股的审验报告(信德验资报字(2007)第058号)。

(五)发行费用总额及项目、每股发行费用:本次发行费用(包括保荐机构保荐费、承销费、中介机构费以及其他费用)合计40,259,638.60元。

(六)募集资金净额:16,994,972,427.61元。

(七)深圳天健信德会计师事务所对本公司截至2007年10月19日的新增注册资本实收情况出具了新增股本实收情况的验资报告(信德验资报字(2007)第059号)。经会计师审验,公司截至2007年10月18日,实际配售股份1,106,022,150股,每股配售价格为15.40元,实际募集资金17,032,741,110.00元,收到募集资金利息2,490,956.21元,扣除承销费及其他发行费用40,259,638.60元之后,募集资金净额为16,994,972,427.61人民币元,计入股本1,106,022,150.00元,余下部分15,888,950,277.61元计入资本公积,变更后的累积(A股)股本实收金额为6,149,007,847.00元。

五、其他重要事项

本公司自配股说明书刊登日至本上市公告书刊登前未发生可能对本公司有较大影响的其他重要事项。

六、上市保荐人及意见

保荐机构(主承销商):中信证券股份有限公司

办公地址:北京市朝阳区新源南路6号京城大厦

法定代表人:王东明

项目保荐代表人:董莱、张烔

项目主办人:王超男

项目组成员:方浩、王治鉴、王文辉、李雅、兰福、刘方

电话:(010)84588000

传真:(010)84865023

保荐机构推荐意见:中信证券股份有限公司已对公司上市文件所载的资料进行了核实,确保公司本次配股的股份符合上市的基本条件,同意推荐鞍钢股份有限公司本次配股的股票上市。

鞍钢股份有限公司

中信证券股份有限公司

2007年10月24日