株洲冶炼集团股份有限公司有限售条件的流通股上市公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

重要提示

●本次有限售条件的流通股上市数量为57,436,129股

●本次有限售条件的流通股上市流通日为2007年11月2日

一、股权分置改革方案的相关情况

1、“公司股权分置改革于2005年10月21日经相关股东会议通过,以2005年10月31日作为股权登记日实施,于2005年11月2日实施后首次复牌。”

2、公司股权分置改革方案无追加对价安排

二、股权分置改革方案中关于有限售条件的流通股上市流通有关承诺

1、公司全体非流通股股东所持非流通股股份自获得上市流通权之日起,在24个月内不上市交易或者转让(公司非流通股股东湖南省中小企业服务中心不受本条承诺约束,其所作承诺详见以下第5条);

2、持有公司股份总数百分之五以上的非流通股股东承诺,在前项承诺期期满后,通过证券交易所挂牌交易出售股份,出售数量占公司股份总数的比例在12个月内不超过百分之五,在24个月内不超过百分之十;

3、公司控股股东株洲冶炼集团有限责任公司(以下简称株冶集团)及其控股子公司株洲全鑫实业有限责任公司(以下简称全鑫公司)承诺,其所持公司非流通股股份自获得上市流通权之日起,在48个月内不上市交易或者转让;在前项承诺期期满后,通过证券交易所挂牌交易出售股份,出售数量占公司股份总数的比例在12个月内不超过百分之五,在24个月内不超过百分之十;鉴于公司非流通股股东西部矿业有限责任公司(以下简称西部矿业)所持公司 5,004,300股股份处于被司法冻结状况,西部矿业正在办理该部分股份的解冻手续;如在公司股权分置改革方案实施日前,该部分股份未能解除冻结,西部矿业、公司控股股东株冶集团分别承诺:在公司股权分置改革方案实施需要支付对价时,由株冶集团先代西部矿业支付其所持非流通股股份应支付股权分置改革的对价;株冶集团保留日后向西部矿业追偿代为支付的对价股份的权利,且西部矿业所持股份的上市流通及转让须获得株冶集团的书面同意;

4、鉴于公司实际控制人湖南有色金属控股集团有限公司(以下简称有色控股)将其所持有的公司股份作为出资投入湖南有色金属股份有限公司(以下简称有色股份)的股权变动事项正在办理相关手续,有色控股、有色股份做出如下承诺:

4.1 若在公司股权分置改革方案实施日前,有色控股向有色股份投入的20,017,200股股份(占公司总股本的4.68%)完成过户 ,则由有色股份向流通股股东支付该部分非流通股股份应支付的相应对价;若在公司股权分置改革方案实施日前,该部分股份尚未完成过户,则由有色控股向流通股股东支付该部分非流通股股份应支付的相应对价;

4.2 有色控股、有色股份所持公司非流通股股份自获得上市流通权之日起,在48个月内不上市交易或者转让;在前项承诺期期满后,通过证券交易所挂牌交易出售股份,出售数量占公司股份总数的比例在12个月内不超过百分之五,在24个月内不超过百分之十;

5、公司非流通股股东湖南省中小企业服务中心(以下简称中小企业服务中心)做出如下承诺:

5.1 其所持公司非流通股股份自获得上市流通权之日起,在12个月内不上市交易或者转让;在前述12个月锁定期满之后的12个月内,其所持该部分股份除向公司实际控制人及其关联方转让外,不得通过证券交易所挂牌出售或转让(公司实际控制人及其关联方承诺,如其受让该部分股份,则该部分股份的锁定期与上述第3条、第4条一致)

5.2 中小企业服务中心在前款承诺期满之后,其通过证券交易所挂牌交易出售股份,出售数量占公司股份总数的比例在12个月内不超过百分之五,在24个月内不超过百分之十。

6、公司控股股东株冶集团及其关联方全鑫公司、有色控股、有色股份承诺在其各自所持股份获得流通权且上述48个月锁定期满后的12个月内,通过证券交易所挂牌交易出售公司股份的出售价格不低于每股4.75元。

在公司因利润分配、资本公积金转增股份、配股等导致股份或股东权益发生变化时,上述最低出售价格将按以下规则进行调整:

派息: P1=P-D

送股或转增股本: P1=P /(1+N)

送股或转增股本并同时派息: P1=(P-D)/(1+N)

配股: P1=(P+AK)/(1+K)

三项同时进行: P1=(P-D +AK)/(1+K+N)

其中,P为目前设定的最低出售价格,即4.75元/股,P1为调整后的最低出售价格,D为每股派息额,N为送股率或转增股本率,K为配股比率,A为配股价格。

截止2007年10月25日,相关股东严格履行了在股权分置改革时所做出的各项承诺。

三、股改实施后至今公司股本结构变化和股东持股变化情况

1、因非公开发行股票(以下简称本次发行)导致股本结构发生变化

2006年7月13日,公司第二届董事会第十五次会议作出了非公开发行股票的决议;2006年8月17日,公司2006年第一次临时股东大会审议通过该项决议;2007年1月19日,中国证监会2006年第7次发行审核委员会工作会议审核通过了公司本次发行;2007年3月20日,公司取得证监发行字[2007]57号核准批文;同日,公司控股股东株洲集团取得中国证券监督管理委员《关于核准豁免株洲冶炼集团有限责任公司要约收购湖南株冶火炬金属股份有限公司股票义务的批复》(证监公司字[2007]41号),同意豁免其因认购公司本次发行股份而应履行的要约收购义务;2007年3月22日,公司完成了向获配投资者的配售工作,协商确定发行价格为8.10元/股,发行数量为10,000万股,其中株冶集团以标的资产认购7,860万股,其他5名投资者以现金认购2,140万股。

本次发行完成后,公司总股本变更为527,457,914股,其中有限售条件的流通股数为365,457,914股,占总股本比例为69.29%;无限售条件的流通股数为162,000,000股,占总股本比例为30.71%。

2、股东持有有限售条件流通股变化情况

本次发行完成后,公司股东持有有限售条件流通股情况发生了如下变化:

(1)公司控股股东株冶集团本次发行前持有130,123,017股有限售条件流通股,限售期至2009年11月1日。株冶集团在本次发行中以标的资产认购7,860万股,本次发行后其共持有208,723,017股有限售条件流通股。株冶集团在本次发行实施前承诺,其在本次发行后持有的全部股份将锁定至2010年4月1日。

(2)公司股东中小企业服务中心、湖南经济技术投资担保公司在本次发行前所持限售条件流通股的限售期至2007年11月1日。该两公司在本次发行实施前承诺,在其作为株冶集团一致行动人期间,其所持公司股份的限售期延长至2010年4月1日。

(3)2007年6月30日,中小企业服务中心与株冶集团解除一致行动关系,其所持公司股份限售期仍按公司股权分置改革说明书有关承诺执行。

(4)鞍钢股份有限公司、上海申能资产管理有限公司、中国土产畜产浙江茶叶进出口有限公司为本次发行中新进入股东,其在本次发行中所认购的股份将限售至2008年4月1日。

(5)公司老股东江西省七宝山铅锌矿、苏州市小茅山铜铅锌矿在本次发行中分别认购50万股、30万股,该部分股份将限售至2008年4月1日;该两公司在本次发行前所持公司股份限售期仍按公司股权分置改革说明书有关承诺执行。

本次发行完成后,公司股东持有有限售条件流通股情况如下表所示(单位:股):

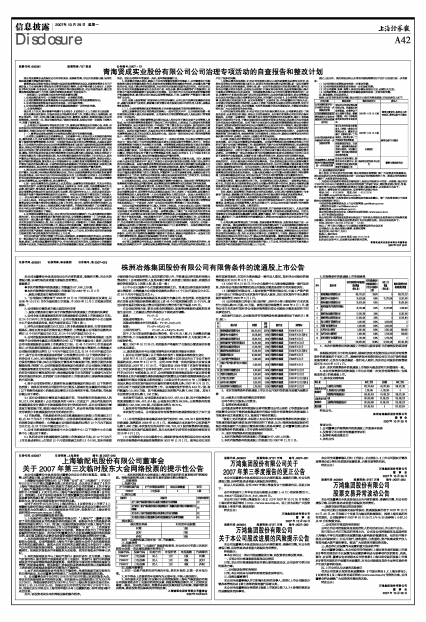

| 序 号 | 股东名称 | 持股数 | 持股 比例 | 股份性质 | 限售情况 |

| 1 | 株洲冶炼集团有限责任公司 | 208,723,017 | 39.57% | 有限售条件流通股 | 至2010年4月1日 |

| 2 | 湖南省中小企业服务中心 | 34,535,838 | 6.55% | 有限售条件流通股 | 至2010年4月1日[注1] |

| 3 | 株洲全鑫实业有限责任公司 | 25,924,154 | 4.91% | 有限售条件流通股 | 至2010年4月1日 |

| 4 | 株洲市国有资产投资经营有限公司 | 25,701,398 | 4.87% | 有限售条件流通股 | 至2007年11月1日 |

| 5 | 湖南有色金属股份有限公司 | 17,282,769 | 3.28% | 有限售条件流通股 | 至2010年4月1日 |

| 6 | 湖南经济技术投资担保公司 | 17,200,401 | 3.26% | 有限售条件流通股 | 至2010年4月1日[注2] |

| 7 | 鞍钢股份有限公司 | 10,000,000 | 1.90% | 有限售条件流通股 | 至2008年4月1日 |

| 8 | 上海申能资产管理有限公司 | 5,300,000 | 1.00% | 有限售条件流通股 | 至2008年4月1日 |

| 9 | 中国土产畜产浙江茶叶进出口有限公司 | 5,300,000 | 1.00% | 有限售条件流通股 | 至2008年4月1日 |

| 10 | 四川会理锌矿有限责任公司 | 4,320,692 | 0.82% | 有限售条件流通股 | 至2007年11月1日 |

| 11 | 西部矿业有限责任公司 | 4,320,692 | 0.82% | 有限售条件流通股 | 至2007年11月1日 |

| 12 | 江西省七宝山铅锌矿 | 3,092,433 | 0.59% | 有限售条件流通股 | 至2007年11月1日[注3] |

| 13 | 苏州市小茅山铜铅锌矿 | 2,028,260 | 0.38% | 有限售条件流通股 | 至2007年11月1日[注4] |

| 14 | 乐昌市铅锌矿业有限责任公司 | 1,728,260 | 0.33% | 有限售条件流通股 | 至2007年11月1日 |

3、本次有限售条件的流通股上市以非公开发行前的股本总额为基数计算

四、大股东占用资金的解决安排情况

公司不存在大股东占用资金。

五、保荐机构核查意见

公司股改保荐机构华欧国际证券有限责任公司出具的《华欧国际证券有限责任公司关于株洲冶炼集团股份有限公司部分有限售条件的流通股上市流通申请之核查意见书》,发表如下结论性意见:

“根据上交所的要求,本保荐人对公司本次申请有限售条件的流通股上市流通的股东履行承诺及执行情况进行了核查,认为:株洲冶炼集团股份有限公司股东履行了在股权分置改革时做出的各项承诺,公司董事会提出的本次有限售条件的流通股上市申请符合相关规定。”

六、本次有限售条件的流通股情况

1、本次有限售条件的流通股上市数量为57,436,129股;

2、本次有限售条件的流通股上市流通日为2007年11月2日;

3、有限售条件的流通股上市明细清单

| 序号 | 股东名称 | 持有有限售条件的流通股股份数量 (单位:股) | 持有有限售条件的流通股股份占目前公司总股本比例 | 数量 (单位:股) | 剩余有限售条件的流通股股份数量 |

| 1 | 株洲冶炼集团有限责任公司 | 208,723,017 | 39.57% | 0 | 208,723,017 |

| 2 | 湖南省中小企业服务中心 | 34,535,838 | 6.55% | 21,372,896 | 13,162,942 |

| 3 | 株洲全鑫实业有限责任公司 | 25,924,154 | 4.91% | 0 | 25,924,154 |

| 4 | 株洲市国有资产投资经营有限公司 | 25,701,398 | 4.87% | 21,372,896 | 4,328,502 |

| 5 | 湖南有色金属股份有限公司 | 17,282,769 | 3.28% | 0 | 17,282,769 |

| 6 | 湖南经济技术投资担保公司 | 17,200,401 | 3.26% | 0 | 17,200,401 |

| 7 | 四川会理锌矿有限责任公司 | 4,320,692 | 0.82% | 4,320,692 | 0 |

| 8 | 西部矿业有限责任公司 | 4,320,692 | 0.82% | 4,320,692 | 0 |

| 9 | 江西省七宝山铅锌矿 | 3,092,433 | 0.59% | 2,592,433 | 500,000 |

| 10 | 苏州市小茅山铜铅锌矿 | 2,028,260 | 0.38% | 1,728,260 | 300,000 |

| 11 | 乐昌市铅锌矿业有限责任公司 | 1,728,260 | 0.33% | 1,728,260 | 0 |

| 合计 | 344,857,914 | 65.38% | 57,436,129 | 287,421,785 | |

4、本次有限售条件的流通股上市情况与股改说明书所载情况的差异情况:

根据股改说明书中的有关承诺,湖南经济技术投资担保公司所持有限售条件的流通股应于本次上市。湖南经济技术投资担保公司在非公开发行股票实施前承诺,在其作为株冶集团一致行动人期间,其所持公司股份的限售期延长至2010年4月1日。

此外,本次有限售条件的流通股上市情况与股改说明书所载情况一致。

5、本次有限售条件的流通股上市为公司第一次安排有限售条件(仅限股改形成)的流通股上市。

七、股本变动结构表

| 单位:股 | 本次上市前 | 变动数 | 本次上市后 | |

| 有限售条件的流通股份 | 1、国有法人持有股份 | 363,729,654 | -55,707,869 | 308,021,785 |

| 2、其他境内法人持有股份 | 1,728,260 | -1,728,260 | 0 | |

| 有限售条件的流通股合计 | 365,457,914 | -57,436,129 | 308,021,785 | |

| 无限售条件的流通股份 | A股 | 162,000,000 | 57,436,129 | 219,436,129 |

| 无限售条件的流通股份合计 | 162,000,000 | 57,436,129 | 219,436,129 | |

| 股份总额 | 527,457,914 | 0 | 527,457,914 |

特此公告。

株洲冶炼集团股份有限公司

董 事 会

2007年10月28日

备查文件:

1、公司董事会有限售条件的流通股上市流通申请表

2、投资者记名证券持有数量查询证明

3、保荐机构核查意见书

4、其他文件