|

⊙上海证券研发中心 屠骏

主动型配置策略正在受到挑战

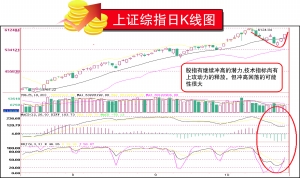

指数化投资就是参照某种指数的权重,投资于多种股票(或债券、期货),形成组合投资,分散投资风险,并且具有低交易成本、投资绩效高等显著优势。而主动型配置策略是通过积极地“选股”或“选时”以战胜市场的策略。但是,实践表明,当市场出现完全有效或整体高估值的两种趋势时,任何专业投资者的边际市场价值将会急剧下降。被动型投资组合策略,亦即指数化投资则通过建立优化的投资组合,确保取得与市场指数相一致的平均收益率。回到我们目前的市场,高估值与大盘指数上升趋势之间的矛盾,其实已经成为我们制定投资策略的最大困惑。

资金向大权重行业龙头集结

三季度报告显示,334只基金的总资产已经接近3万亿元,因此主流机构在三季度的资金配置方向将提示出四季度乃至更长时间,市场投资理念的变化。在三季度基金对银行股持有的集中度明显超过二季度。特别是,上市不久的大权重低价银行股在三季度受到基金的超配。笔者认为,基金持续增仓金融保险业,固然与该行业相对明确的业绩成长性有关,但更为重要的是银行股与大盘指数波动的强相关性。目前金融股的市值占全部A股市值的比例已经超过32%。

近期,市场成交量萎缩,显然与中石油申购锁定巨额资金有关,同时也反映出市场资金向大权重行业龙头的集结,已经使得“二八”现象在一、二级市场之间贯通。中石油A股上市后总市值将超过5.5万亿元,不但自身总市值有望超过埃克森美孚问鼎全球第一,而且可能使内地股市总市值突破30万亿元,并修正金融股市值占比过大的市场不合理权重结构,成为备受市场追捧的“巨无霸”。

资金向大权重行业龙头集结的过程,既体现了指数化投资中的选股标准——在相同基本面背景下,股价与指数波动强相关的个股将受到市场追捧,也反映出指数期货上市前夕,机构对指数“话语权”的日益重视。

指数化投资的三大目标

首先,大权重行业龙头在模拟指数的优化组合中,由于更为显著的“权重溢价”而可能蕴含超额收益,典型的如中石油、工商银行等大权重行业龙头。

其次,笔者预计,股指期货上市将推动现货市场指数化产品迅猛发展。其中交易所交易基金(ETF)将成为指数化投资的重要工具。笔者注意到,10月23日在大阪证交所上市的日本版“上证50ETF”受到了市场狂热追捧,同样,在香港联交所挂牌交易的标志沪深300中国指数基金也表现良好。

最后,股指期货作为一种对指数化投资风险与收益特征放大的金融衍生品,也是指数化投资的重要工具。其实投资者只要充分利用保证金比例的风险控制杠杆,多(空)单持仓占比十分之一,资金风险与收益特征将类似于现货。

指数趋势反映的是市场在所有的不确定性下对于未来总体的预期。指数化投资的实质正是为我们提供投资“未来总体预期”的工具。从“二八”现象到股指期货,其实市场已经意识到指数化投资的现实意义,只不过我们思维的另一半或许还未走出对短期暴利的渴望。