第一,未来全球经济走势依然看好。由于2007年世界经济依然能保持平稳增长,预期大宗商品的需求也很难下降。从全球经济走势看,尽管近期有次级债危机的冲击,但这种冲击属于突发性冲击而非系统性影响,看似后果十分严重,但实际造成的损失可能仍在可控范围之内。因此,也不会对全球经济增长造成严重的负面影响。在对8月上旬和下旬美国次级债的一份研究报告中,我们曾明确指出次级债危机所导致的市场暴跌是一个良好的投资机会,近期全球金融市场的表现证实了我们的判断。尽管美国经济前景不明,但在新兴经济体快速增长和发达经济体稳定运行的情况下,预计今年全球经济仍能维持稳步增长。特别是在美联储降息50个基点后,各国资本市场出现强力反弹走势,表明了投资者对未来经济前景依然看好。

而美国的7月和8月份耐用品订单增长创下了近10 个月以来最大涨幅,远远高于市场的预期。同时,美国的制造业复苏势头也在继续,并有强化趋势。这表明,拉动美国经济增长的动力仍然强劲,虽然次级债危机爆发会对美国经济产生一定的不利影响,但这种影响只会减缓随后几个月的美国经济增速。最新的ISM 数据和OECD 领先指标在上升,预示今年OECD 地区对大宗商品的需求还会保持适度增长。因此,可以预计,全球对大宗商品需求的增长仍将维持在较高水平上。

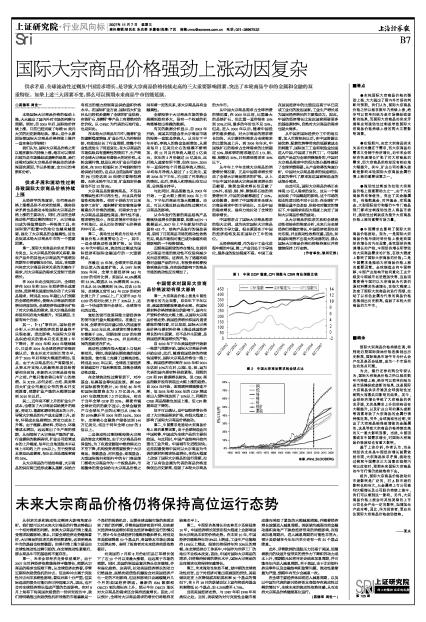

第二,中国经济高增长的态势至少还能延续10年。中国经济增长前景在很大程度上会影响国际大宗商品未来的价格走势。在未来10年,中国经济仍能维持年均8%以上增速,工业生产也能维持15%以上增速,投资仍将保持年均20%以的增幅。在全球经济分工体系中,中国作为世界工厂的地位不会根本改变。因此,中国对国际大宗商品的需求,仍将维持较高的增长水平,国际大宗商品的总体需求也将保持旺盛增长。

第三,未来流动性依然不减。就中期的全球流动性而言,出于对经济可能出现衰退的担忧,美联储决定在上次降低联邦贴现利率50个基点的情况下,在9月18日的联储会议上宣布将联邦基金利率降低50个基点,由5.25%降至4.75%。

当前美国经济走势,与1987年和1998年有类似之处。当时,美联储为对付突发性金融市场动荡而采取了紧急的大幅减息措施,并随着经济增长放缓进入减息周期。美联储为减弱当前金融动荡和房地产下跌给经济带来的消极影响,在结束加息周期后,进入减息周期的可能性非常大,预计美联储在今年年内至少还有一次25个基点降息。

此外,尽管欧洲的通胀压力仍高于美国,但随着欧元的快速升值带来的竞争力下降和劳动力成本上升,预期欧元区将肯定会结束加息周期,并可能在年内进入减息周期。至于英国,由于北岩银行挤兑事件以及金融结构和监管问题,流动性紧缩最为严重,预期年内至少会减息一次。

在全球主要经济体即将进入减息周期,以及以中国为代表的新兴经济体本身就存在流动性过剩的情况下,全球未来的流动性依然旺盛,从而支持大宗商品价格继续高位运行。

(苑德军 周世一)