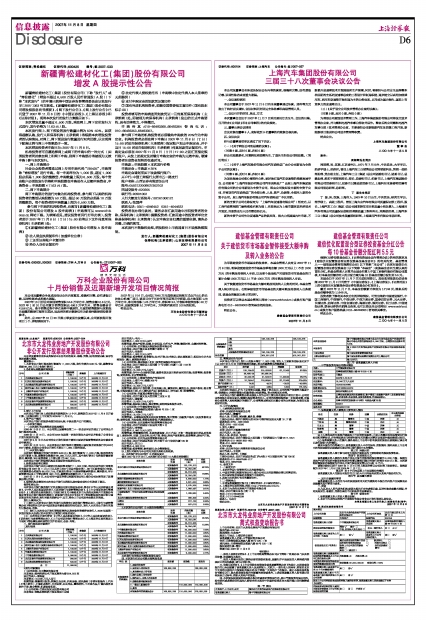

新疆青松建材化工(集团)股份有限公司

增发A 股提示性公告

新疆青松建材化工(集团)股份有限公司(下称“发行人”或“青松建化”)增发不超过6,500万股人民币普通股(A 股)(下称“本次发行”)的申请已获得中国证券监督管理委员会证监发行字[2007]363 号文核准。《新疆青松建材化工(集团)股份有限公司增发招股意向书摘要》、《网下发行公告》、《网上发行公告》已刊登于2007 年11 月6 日的《中国证券报》、《上海证券报》和《证券时报》。现将本次发行的发行方案提示如下:

本次增发总量不超过6,500万股,采取网上、网下定价发行方式进行,发行价格为11.63 元/股。

本次发行网上、网下预设的发行数量比例为50%:50%。如获得超额认购,发行人和保荐机构(主承销商)将根据本次增发投资者的认购情况,对网上、网下预设发行数量进行双向回拨,以实现网下配售比例与网上中签率趋于一致。

本次增发投资者申购日为:2007 年11 月8 日。

机构投资者可自愿选择网上或网下的申购中的一种方式(如果投资者同时参加网上和网下申购,则网下申购部分将被视为无效申购)参与本次发行。

一、网上申购部分

社会公众投资者需通过网上专用申购代码“730425”,申购简称“青松增发”进行申购。每一申购单位为1,000 股,超过1,000 股必须是1,000 股的整数倍,申购数量上限为6,500 万股。每个资金账户必须按发行价格和申购股数在申购前存入足额申购资金,申购资金=申购股数×11.63 元/股。

二、网下申购部分

网下申购部分的发行对象为机构投资者。参与网下认购的机构投资者的最低认购股数为50 万股。超过50 万股的必须是10 万股的整数倍。每个投资者的申购数量上限为6,500 万股。

参与网下申购的机构投资者,应填写《新疆青松建材化工(集团)股份有限公司增发A 股申购表》(申购表可从www.i618.com.cn网站下载。为清晰起见,建议投资者另行打印此表),投资者须于2007 年11 月8 日(T 日)15:00 前将以下文件传真至保荐机构(主承销商)处:

①《新疆青松建材化工(集团)股份有限公司增发A 股申购表》

② 法人营业执照复印件(加盖单位公章)

③ 上证所证券账户卡复印件

④ 经办人身份证复印件

⑤ 法定代表人授权委托书(申购表中法定代表人本人签章的无须提供)

⑥ 支付申购定金的划款凭证复印件

⑦ 国有性质机构投资者,须提交国资委批文复印件(国有股东标示SS)

投资者填写的申购表连同划款凭证一旦传真至保荐机构(主承销商)处,即被视为向保荐机构(主承销商)发出的正式申购要约,具有法律效力,不得撤回。

申购传真:010-66493360、66493364 咨询电话:010-66493353、66493357。

参与网下申购的机构投资者必须缴纳申购款的20%作为申购定金。机构投资者必须在网下申购日2007 年11 月8 日(T 日)15:00 时前向保荐机构(主承销商)指定账户划出申购定金,并于当日15:00 时前向保荐机构(主承销商)传真划款凭证复印件。申购定金必须在2007 年11 月8 日(T 日)17:00 之前汇至指定银行账户。未按上述规定及时缴付申购定金的申购为无效申购。敬请投资者注意资金划转的在途时间。

申购款=申购股数×本次发行价格

申购定金=申购款×20%

申购定金请划至如下收款银行账户:

开户行:中国工商银行太原市五一路支行

账户名称:山西证券有限责任公司

账号:0502122009027302102

同城交换号:020205

联行号:20901002

人行大额支付系统号:102161000121

联系人:张国萍

联系电话: 0351-4046452 0351-4044622

投资者在办理付款时,请务必在汇款用途中注明投资者的全称。保荐机构(主承销商)提醒投资者:汇款用途中的投资者单位全称是保荐机构(主承销商)认定申购定金归属的重要依据,请务必完整、正确的填写。

本次发行不做除权处理,增发股份上市流通首日不设涨跌幅限制。

发行人:新疆青松建材化工(集团)股份有限公司

保荐机构(主承销商):山西证券有限责任公司

2007年11 月8 日