|

⊙本报记者 郑焰

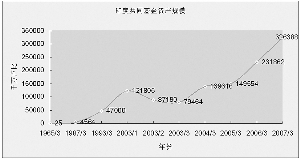

当A股的投资者把目光投向印度时,或许他们将不再感到寂寞。印度孟买敏感指数2004年还停留在4000点,今年9月间却已突破了17000点。从2002年起计,印度股市5年间的平均年投资收益高达68.81%。

这个南亚大国不仅有着闻名遐迩的泰姬陵和阿育王柱,还有十八种官方语言、四个主要宗教传统、古老的社会等级制度,以及亚洲最古老的证券市场。

2003年,高盛将巴西(B),俄罗斯(R),印度(I),中国(C)统称为“金砖四国(BRICs)”。印度以其高速增长的经济与开放的金融市场,吸引了众多海外投资人的眼光。今年9月中旬,美联储降息后的一周内,流入印度的热钱更是超过了80亿美金。

疯狂的市场

2007年的印度市场不可谓不疯狂,今年3月敏感30指数从11000点上涨到12000点用了19天的时间,从16000点涨到17000点则用了不到10天。

事实上,早在1875年,英国殖民者便在印度开辟了股票交易市场。孟买交易所甚至比东京证交所的历史还早三年。但直到1985年孟买指数创立以前,印度的股票交易都没有值得一书的故事。

孟买指数的全称是孟买交易所敏感指数(Bombay Stock Exchange Sensitive Index),是30只股票组成的加权指数。它包括了孟买证券交易所30只最大、交易最为活跃的股票,涵盖了孟买证券交易所五分之一的市值。

1991年,印度政府开始了经济改革。孟买指数突破了1000点。监管印度股市的部门——印度证交会(SEBI)也于1992年开始运作。

过去25年来,印度的年经济增长率年平均达5%,文盲比例从1990年的48%下降到35%左右。2006年印度经济增长达9.4%。以软件为核心的服务业及金融服务业,成为印度崛起的主要动力。

及至2000年网络泡沫盛行时,孟买指数达到了历史性的5447点。政府随后提出了征收股息税政策,加上股市大庄家丑闻事件让孟买股指在2002年7月跌回到了1996年的水平。

2003年至今,新一轮牛市开始了。孟买指数从4000点升至17000点。尽管中间经历过几次大幅调整,但是每次大跌之后,都会在反弹后继续上升。

目前,印度有两家主板证券市场,即孟买股票交易所和国家股票交易所,另有21家区域性证券市场。上市公司总数为1万多家,全国股票日平均交易量约为2100亿卢比,总交易量排名世界第四。

这个南亚大国诞生了众多具有国际竞争力且管理风格更接近美国竞争对手的公司,包括在纽约上市交易的软件公司Infosys和Wipro,以及医药公司Dr. Reddy's Laboratories。投资者认为,与中国相比,印度拥有更完善的公司信息披露制度、更有力的产权保护措施和对投资者更友好的司法体制。

海外资本逐鹿

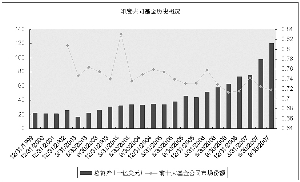

与中国不同,印度政府对于外资机构的进入几乎不设限制。高速增长的经济与开放的金融市场,吸引了众多海外资本逐鹿印度。印度市场上的外资机构由2004年的500家左右上升到2005年末的850家。

2003年,印度股市的外资投资额达到创纪录的70亿美元。2005年,海外投资者又买入了107亿美元的印度股票。2006年外资进军印度股市的步伐有所放缓,但依旧保持增量。有数据显示,海外投资机构2006年在印度股市又投入了50亿美元。

据华尔街日报报道,日本投资者新近已将上百亿美元的基金转投印度资本市场。日本在印度的基金已经占其在海外基金总额的一半。截至九月,印度市场今年以来的外资净流入超过160亿美金,创历史最高记录。而在9月中旬,美联储降息后的一周内,流入印度的热钱更是高达80多亿美金。

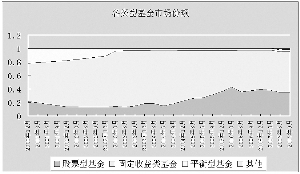

在公募基金方面,印度的基金市场诞生于1964年。根据印度公募基金联合会数据(association of mutual funds in India),截至9月底,印度的基金管理公司达35家,其中外资基金公司11家,共管理着多达5000多亿美金的资产。

目前,印度有12家全外资机构,其中约有4家是从事商业银行和投资银行业务的全能金融机构,如HSBC、渣打银行等。另外几家专营证券业务,如美林公司。还有一些从事资产管理业务,如富达公司。在市场占有率方面,外资和内资机构在投资银行业务项目的分配比例约为3:7;经纪业务方面,外资公司大约占12%的市场份额;在基金业务方面,外资机构的市场份额约为40%-50%。从市场份额方面看,印度并没有出现外资机构完全击垮内资的局面。

高增长与高波动

任何高增长的市场,都意味着高波动。前往印度“取经”的投资们无疑需要颗坚强的心。9月巨额外资的流入,引发印度政府对海外热钱的关注。因传闻印度政府计划向外国机构投资者加税,市值约为6570亿美元的孟买股市9月18日和19日出现暴跌,两天跌近10%。21日开盘不久即进一步下跌10%。

“黄金变成了黄铜,我们全完了。”一个叫S·古普塔的交易员哀叹。印度西部城市艾哈迈达巴德的警方甚至监视了湖泊、运河等地,以免投资失利者自杀。

这一巨幅波动并非没有先例。以Eaton Vance大印度基金为例,其去年年收益为36.6%,而在2000年,它的跌幅也高达38.4%。

事实上,据雷曼兄弟(Lehman Brother)估算,印度市场2008年平均市盈率已高达19倍。在新兴市场中,只有阿根廷、智利与中国A股的热度可以与之相媲美。19倍的PE值已接近S&P 500未来20倍的市盈率数据。一般而言,新兴市场的平均市盈率都低于成熟市场。

当然,与高速成长的股市相比,印度经济也处于上升快车道中,据The International Monetary Fund 估计,印度2008年的经济增长率达8.4%,与此相比,美国明年的经济增长率预计只有1.8%。

“尽管当前的数据已在高位,但若经济增长预期实现,则股票能在风险重估的基础上重新定价。”雷曼兄弟在其报告中表示,“在未来5年内,印度资产的表现将超过大多数成熟与新兴市场。”

印度市场份额前十位的基金公司

| 名次 | 基金公司 | 资产(千万卢比) | 市场份额 (%) |

| 1 | 诚信资产管理公司(Reliance Capital) | 70441 | 14.77 |

| 2 | ICICI保诚资产管理公司(ICICI Prudential) | 50370 | 10.56 |

| 3 | UTI资产管理公司(UTI) | 45003 | 9.43 |

| 4 | HDFC 资产管理公司(HDFC) | 41333 | 8.67 |

| 5 | 富兰克林邓普顿资产管理公司(Franklin Templeton) | 30482 | 6.39 |

| 6 | 宝来人寿资产管理公司(Birla Sun Life ) | 27900 | 5.85 |

| 7 | SBI基金公司(SBI ) | 23739 | 4.98 |

| 8 | Kotak Mahindra资产管理公司(Kotak Mahindra) | 18923 | 3.97 |

| 9 | 塔塔资产管理公司(Tata) | 17365 | 3.64 |

| 10 | 汇丰资产管理公司(HSBC) | 16867 | 3.54 |

图解印度基金市场

数据来源:Morningstar 晨星公司