随着内地资本市场开放程度的不断提高,A+H股的“同股不同价”问题日益引起投资者和学者的关注。根据恒生指数提供的恒生A+H溢价指数的历史数据测算,2007年上半年A股平均比H股溢价39%。但是国外的研究结果表明,由于市场分割导致的价格差异均表现为外资股相对于内资股有较大溢价。那么,在我国内地市场股权分置改革基本完成后,是什么原因造成了同股同权不同价的异常现象?我国市场的实际情况是否与传统的经济学理论一致?这不仅是值得学者深入研究的问题,也可以为投资者提供参考和相关决策者提供决策的理论依据。

一、研究背景

A股是由中国内地注册之公司发行,供境内机构、组织或个人以人民币认购和交易的普通股股票,合格境外机构投资者QFII亦可根据获批之投资额度进行交易及买卖;H股是由中国内地发行人根据中国内地法律发行并在香港联合交易所上市的股票,以人民币为面值单位,并以港币认购及交易。A+H股的价差则表现为同一资产的价格在不同市场上的差异,是市场分割的集中体现。

1、国外文献综述

国际学术界对市场分割下的外资股溢价问题的研究始于20世纪70年代末,中国股票市场上出现的外资股折价这一异常现象是由Bailey于1994年针对A、B股票市场提出的,此后国外学者围绕两个问题展开了讨论。一是通过Granger因果检验等协整检验方法验证两地市场的互动关系,二是利用回归分析等方法对价差的影响因素进行了解释和分析。具体分析的变量可以大致分为以下四类:基于差异股价模型(Differential Valuation Model)的研究认为内地投资者与境外投资者的基础股价不同导致了价格上的差异,这些差异主要包括公司未来的收益预期差异、风险补偿差异、投资者需求弹性的不同和国内外投资者对待风险态度不同;信息不对称(information asymmetry)理论是国内外学者研究的第二个方向;流动性差异假说也被学者们在中国市场上广泛验证;Lee(1991)提出的投资者情绪(investor entiment)从行为金融学角度提出了对于价差的看法。

2、国内文献综述

尽管以上国外学者对市场分割的分析和检验大部分是围绕着B股市场进行研究,但是为讨论H股市场的相关问题提供了大量思路。近年来国内学者也在A+H股差价研究上作了部分实证研究:王维安、白娜(2004)利用2001年6月到2003年5月的月度数据,通过从公司层面和时间层面建立的两组六个模型对决定A股和H股价差的主要因素进行了分析。认为股票流动性、上市地点、发行参照标准、行业因素、需求弹性和风险偏好等差异是决定价差的主要因素;刘听(2004)认为信息不对称是影响双重上市公司H股折价程度的关键因素之一,认为信息从H股向A股传递机制的障碍程度影响H股折价的大小;李大伟等人(2004)建立了概念模型,认为H股流动性增加会导致折价率降低,对于境外投资者H股分散化收益会降低折让率,信息不对称程度与折价率成正相关,但是实证结果均未通过显著性检验;韩德宗(2006)利用固定效应模型对H股折价率作了实证分析,认为A、H市场的软分割因素主要有公司规模、股份流动性以及A股流通股股东的被补偿预期等。

3、问题的提出

在前述已有的研究中,还有三个方面的问题有待研究:其一,已有的研究所使用的数据都是我国进行股权分置改革之前的,而股权分置改革的完成有利于优化上市公司治理机制、降低风险溢价和资本成本、提升H股的估值水平,同时为A股带来了自然除权效应。因而在股权分置改革基本完成后A+H股的价差已经呈现了很多新的现象,需要进行进一步的解释和分析;其二,已有研究中所使用的截面模型的拟合使得随着时间变化的价差影响被忽略,时间序列模型的拟合没有考虑到各A+H股公司的异质性,同样在不满足同质性假设前提下采用面板数据模型得到的拟合效果也不能使人信服;其三,前人研究的数据已经发生了改变,随着国内股指期货的日益临近,其标的沪深300指数中所包含的A+H股的股价情况也随之发生了巨大变化,及时地对这一变化做出研究和判断是非常有必要的。因此,本文拟选择2007年以来的日数据,引入面板数据的聚类分析,在满足同质性前提下对不同类别的公司分别利用面板数据模型进行分析,从而得到股权分置改革完成后影响不同类A+H股股票溢价的不同的影响因素。

二、实证检验

根据Bonzo(2002)利用概率连接函数(probability link function)对聚类分析算法进行了改进,朱建平(2007)提出了计算面板数据聚类分析中类与类之间距离的有效方法。在考虑溢价率面板数据Di(tk)(i=1,2,…,35,0≤t1<…<tm≤T)之间的距离时,本文选择了前人提出的差异最大值方法。

根据聚类分析的结果,本文将所选择的35家上市公司划分为两类,第一类样本从华能国际至宁沪高速共17家公司,总体特征为A+H股溢价较小,而第二类样本则是从江西铜业至大唐发电共18家,相对来说A+H股溢价较大。下面将分别对两类样本通过变截距模型进行拟合。

从拟合优度角度来看(见表1),一维的随机效应模型明显普遍较二维随机效应模型好,但是从固定效应模型来看,二维固定效应模型优于一维,而Parks 模型和Dasliva模型的效果都不太理想。在对固定效应模型和随机效应模型进行选择时,SAS的面板数据过程提供了参数显著性的F检验和Hausman(1978)提出的Hausman检验。

F检验的原假设为固定效应模型下参数全部为0,表2中所列的数据显示在1%的显著性水平下检验结果全部拒绝了原假设,即固定效应模型下至少有一个参数显著不为0。Hausman检验的结果也显示在1%的显著性水平下拒绝了原假设,这就意味着固定效应模型比随机效应模型更适用于该数据。结合上述结论,本文不论是在对低溢价率类别、高溢价率类别还是在对总体样本进行拟合的过程中都选择二维固定效应模型。

从拟合结果(见表3)可以看出,除了对低溢价率类公司面板数据的拟合中,流动性差异指标对溢价率的影响不显著外,其它参数显著性全部在5%的显著性水平下通过了t检验。比较三种模型中相同影响因素的系数可以发现,影响因素对低溢价率股票与高溢价率股票的影响方向并不一致,从而导致使用全体样本进行拟合的模型系数也产生了扭曲,造成了拟合结果的不准确,这从某种角度也证明了对异质性样本进行统一拟合并不恰当。

三、实证结果分析

1、低溢价率类

表3中低溢价率类股票的拟合结果显示,信息不对称差异、需求差异和投资理念差异都是对溢价率产生影响的变量,且影响方向与前人理论给予的预期基本相同。其中用总股本衡量的信息不对称差异变量的影响方向为负,证明了国内学者对于低溢价率类的股票影响看法的正确性。对于价差较小的公司类来说,H股投资者相对于A股投资者存在信息获取的劣势,H股投资者能够从大股本的公司获取更多信息,信息不对称的差异有所减弱,从而差价变小。譬如银行类上市公司工商银行、建设银行、中国银行等集中体现了“股本大、有外资参股信息较为透明”的特征。

需求差异对溢价率的影响为负,这一结论不仅与需求差异理论完全吻合,也与直观上的意义非常符合。价差较小的鞍钢股份、东方电机、海螺水泥的H股数量均与A股流通股相差无几、甚至少于A股;再比如处在低溢价类股票中的招商银行被海外投资者看好,导致A+H股价格比较接近的原因在于除了它本身是一家优秀的银行外,H股的流通量相对较少也有很大的关系。这一结论在高溢价率类股票中也得到了证实。

低溢价率类的股票溢价将随着用EPS衡量投资理念差异的增加而增加,这与我们的预期是一致的。结果表明,当价差较小的公司每股收益增加时,理性的H股投资者将愿意比A股投资者为之付出更高的价格,以弥补相对价格的低估,反之亦然。

2、高溢价率类

信息不对称差异、需求差异、流动性差异和投资理念差异都是对高溢价率类股票产生影响的因素,其中需求差异和流动性差异的符号与理论预期完全相符合。比较典型的是江西铜业和中国铝业,其A股数量是H股数量的4倍以上,且股票都在A股市场交投活跃。而信息不对称差异和投资理念差异的影响情况则与理论和低溢价率类股票的情况完全相悖。究其原因,本文认为这是由于A股的结构性泡沫和某些不易于量化的因素对已有因素所造成的影响。

首先,理论假说都是建立在理性投资者和非泡沫市场假设上,而A股市场一度出现的结构性泡沫是造成与理论相背离的原因之一。这种绩差股被相对高估现象导致了用总股本衡量的信息不对称差异和用EPS衡量的投资理念差异的影响方向出现了背离。如南京熊猫随着EPS不断走低呈现了价差不断降低现象,与投资理念差异理论相悖。相反地,大股本的股票和EPS较高的股票在相对估价较为合理水平上,因此较小股本和EPS较低的股票来说溢价水平有所上升,都表现为正向影响。

其次,投资者投资重点和关注角度的不同等这些不易于量化的因素会对已有因素产生影响。例如处于高溢价率类的中国石化股票,除了模型中所涉及的影响因素以外,海外投资者通常仅仅将其看作加工企业,认为油价上涨将导致炼油业务亏损,而国内投资者则看到了中石化在上游的资源、中间加工和下游的广泛分销渠道及其对沪深300指数的撬动能力等等,因此造成了价格差异。对于这样的公司来说,相对较大的股本和EPS的增加并不会导致价差减少。S仪化虽业绩不佳,但国内投资者看好其股改预期则是另外的表现形式。

四、结论

通过对面板数据的建模,保证了面板数据模型建立的可靠性,也为针对不同的溢价率情况具体分析影响因素提供了理论基础。建立了分别以低溢价率公司样本和高溢价率公司样本对应的面板数据的模型,讨论了信息不对称差异、需求差异、流动性差异和投资理念差异对溢价率产生的影响:

第一,在利用面板数据模型进行拟合过程中,需要对数据的同异质性进行检验,对数据先做聚类再分别对同质数据进行拟合是行之有效的办法。

第二,信息不对称差异、需求差异、流动性差异和投资理念差异都是对A+H股价差产生影响的因素,但其中流动性差异对低溢价率类股票差价的影响并不明显。A股市场的结构性泡沫和某些对溢价产生影响的不易于量化的因素导致高溢价股出现了不同于理论分析的结论,但是低溢价率股的价差表现与理论分析一致。

第三,在我国内地市场股权分置改革基本完成之时,随着资本市场开放脚步的加快,市场间分割因素的逐步减弱甚至消除,A+H股价差可能会有一定程度的收窄。但是由于流动性差异、投资理念差异等一系列软分割的影响,使得A+H股价差将仍旧存在。

(本文由朱元倩、顾媞共同执笔)

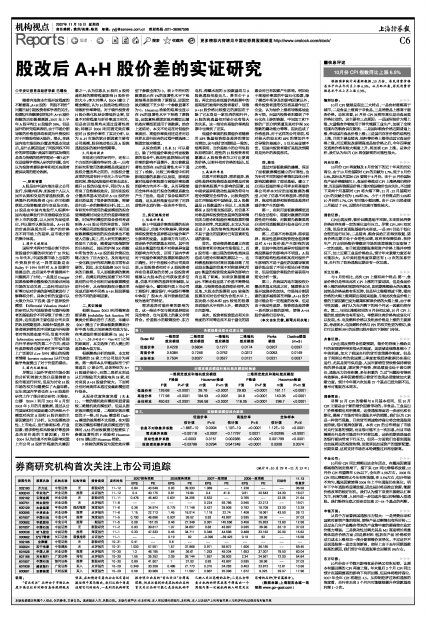

| 表1、 各模型最佳拟合优度比较 |

| Buse R2 | 一维固定 | 二维固定 | 一维随机 | 二维随机 | Parks | Dasliva模型 效应模型 | 效应模型 效应模型 效应模型 模型 (m=3)

| 低溢价率 | 0.4226 | 0.6834 | 0.1277 | 0.0174 | 0.0207 | 0.0297 |

| 高溢价率 | 0.5384 | 0.7246 | 0.0752 | 0.0312 | 0.0053 | 0.0149 |

| 全体样本 | 0.7534 | 0.8327 | 0.0527 | 0.0121 | 0.0221 | 0.0037 |

| 表2、 对固定效应模型和随机效应模型的检验 |

| 一维固定效应和随机效应模型 | 二维固定效应和随机效应模型 |

| F检验 | Hausman检验 | F检验 | Hausman检验 |

| F值 | P>F值 | m值 | P>m值 | F值 | P>F值 | m值 | P>m值 |

| 低溢价率 | 126.68 | <0.0001 | 26.76 | <0.0001 | 29.83 | <0.0001 | 161.11 | <0.0001 |

| 高溢价率 | 177.98 | <0.0001 | 184.93 | <0.0001 | 34.8 | <0.0001 | 140.35 | <0.0001 |

| 全体样本 | 450.62 | <0.0001 | 256.58 | <0.0001 | 116.05 | <0.0001 | 296.7 | <0.0001 |

| 表3、 面板数据模型拟合结果 |

| 低溢价率 | 高溢价率 | 全体样本 |

| 估计值 | P>|t| | 估计值 | P>|t| | 估计值 | P>|t| |

| 信息不对称差异系数 | -1.86E-10 | 0.0004 | 1.10E-10 | <0.0001 | 1.12E-10 | <0.0001 |

| 需求差异系数 | -0.00116 | <0.0001 | -0.17797 | 0.0021 | -0.00295 | <0.0001 |

| 流动性差异系数 | -0.0003 | 0.3151 | 0.002385 | <0.0001 | 0.001799 | <0.0001 |

| 投资理念差异系数 | -0.03796 | 0.0294 | 0.541248 | <0.0001 | 0.0306 | 0.0074 |