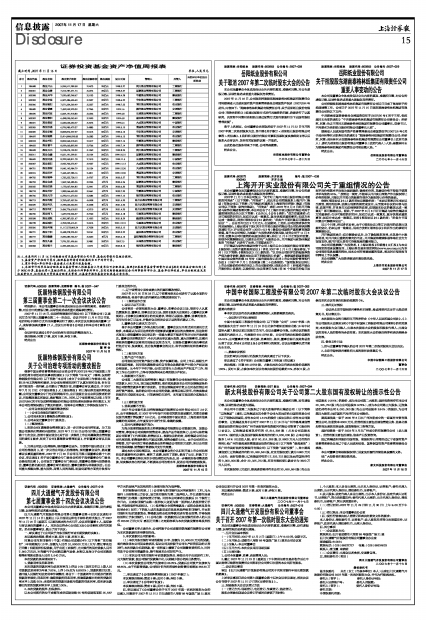

900943 开开B股

上海开开实业股份有限公司关于重组情况的公告

本公司董事会及其董事保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

2007年11月1日本公司发出“关于对上海开开实业股份有限公司重组的问询函”(以下简称:“问询函”),送达本公司控股股东上海开开(集团)有限公司(以下简称:开开集团)和重组方上海家饰佳控股(集团)有限公司(以下简称: 家饰佳集团), “问询函” 表明:2007年8月8日经开开集团与家饰佳集团签署同意,本公司公告了《上海开开实业股份有限公司关于重组情况的公告》(以下简称: 《公告》),《公告》表明:“双方郑重承诺:在尽可能短的时间内,如双方达成一致意见,就尽快推进重组事宜;如双方未达成一致意见,则按《框架协议》9.1款约定:‘经各方书面同意后可解除本协议’” 。公告至今已近3个月之久,在这期间,上交所、公司投资者多次询问进展情况;上海证监局下发《关于开开实业股份有限公司公司治理状况整改通知书》(沪证监公司字<2007>413号)敦促公司就资产重组事宜限期答复。鉴于本公司情况,为规避广大投资者的投资风险,请贵公司于11月 6 日前,回复本公司对重组的态度(加盖公章);如在11月6日之前没有回复,则视作同意解除协议,以便本公司向广大股东公告。开开集团与家饰佳集团收到“问询函”后进行了协商,日前复函如下:

开开集团与家饰佳集团全资子公司上海元旦企业发展有限公司签署的《股权转让及资产重组框架协议》(详见2007年1月4日上海证券报,下同)(以下简称:《框架协议》)3.1款约定:“以目标公司经评估的每股净资产值为参考依据,确定本协议项下的股权转让价款”。根据国务院国资委和中国证监会颁布的第19 号令《国有股东转让所持上市公司股份管理暂行办法》 (2007年7 月1 日起实施)第二十四条规定:“国有股东协议转让上市公司股份的价格应当以上市公司股份转让信息公告日(经批准不须公开股份转让信息的,以股份转让协议签署日为准)前30 个交易日的每日加权平均价格算术平均值为基础确定;确需折价的,其最低价格不得低于该算术平均值的90%。”按照这一规定,不能再以开开实业净资产作为股权转让价格的依据,只能以开开实业的股票市值作为股权转让价格的基础。

依据《框架协议》9.1.2款有关协议解除约定: “本协议签署后至本协议生效前,适用的法律、法规出现新的规定或变化,从而使本协议的内容与法律、法规不符,并且各方无法根据新的法律、法规就本协议的修改达成一致意见” 即可解除协议。据此,于2007年8月8日开开集团与家饰佳集团双方郑重承诺:在尽可能短的时间内,如双方达成一致意见,就尽快推进重组事宜;如双方未达成一致意见,则按《框架协议》9.1 款约定:“经各方书面同意后可解除本协议”。

近三个月来,经过多次协商,由于《框架协议》签订后适用的法规出现新的变化,仍未达成一致意见,现双方按照《框架协议》和所作出的承诺同意解除协议。

开开集团还表示:双方解除协议后,为了确保股东利益,尤其是中小股东利益,对开开实业重组的意向仍不变。开开集团将继续积极争取社会方方面面支持,使开开实业具有可持续发展的赢利能力。

本公司郑重提醒广大投资者,《上海证券报》和香港《文汇报》为本公司指定的信息披露报刊,上海证券交易所指定网站(www.sse.com.cn)为本公司指定信息披露的网站,如本公司有需要披露的信息,将及时在指定报刊和网站上予以披露。

本公司提醒广大投资者敬请注意投资风险。

特此公告

上海开开实业股份有限公司

2007年11 月17日